สรุป Live ทางลัดนักลงทุน นับหนึ่งให้ถึงล้าน

Investor Exclusive ของ Jitta Wealth ประจำเดือนมิถุนายน 2567 Live สดของคุณเผ่า ตราวุทธิ์ เหลืองสมบูรณ์ CEO และคุณอ้อ พรทิพย์ กองชุน CGO ของ Jitta Wealth กับ ‘Live ทางลัดนักลงทุน นับหนึ่ง ให้ถึงล้าน’

มาส่องเคล็ดลับลงทุนต่างประเทศ ฉบับมือใหม่ วิธีจัดพอร์ตให้โตด้วย AI พร้อมตอบครบเรื่องลงทุน มาร่วมนับหนึ่งให้ถึงล้านไปพร้อมๆ กัน

หากคุณสนใจอยากรับชม Live ของเราแบบสดๆ ในโอกาสต่อไปติดตามเราได้ที่ Facebook หรือ Youtube ของ Jitta Wealth ได้เลย

ดูวิดีโอย้อนหลัง

Jitta Wealth คือใคร

คุณเผ่า: Jitta Wealth คือบริษัทหลักทรัพย์จัดการกองทุน (บลจ.) บริหารกองทุนส่วนบุคคลได้รับใบอนุญาตจาก กลต. (สามารถอ่านรายละเอียดเพิ่มเติมได้ที่นี่) ซึ่งเราใช้เทคโนโลยีเกือบ 100% ในการบริหารจัดการพอร์ตการลงทุนมากกว่า 70,000 พอร์ต มากที่สุดในประเทศไทย

คุณอ้อ: สรุปคือ Jitta Wealth ถูกกฎหมาย มีใบอนุญาตครบถ้วน และเราบริหารจัดการโดยใช้เทคโนโลยีเป็นหลัก เรียกว่าเป็น Fintech (เทคโนโลยีทางการเงิน) เพราะเราบริหารจัดการ วิเคราะห์หุ้นด้วย AI รวมไปถึงการบริหารจัดการแบบอัตโนมัติ ซึ่งถือว่าเป็นเจ้าแรกๆ ที่ได้รับอนุญาตจาก กลต.

ความแตกต่างระหว่างกองทุนส่วนบุคคลและกองทุนรวม

คุณอ้อ: ซึ่งทั้งหมดที่ว่ามาเป็นกองทุนส่วนบุคคลแต่ละคนมีกองทุนของตัวเอง ที่จะแตกต่างจากกองทุนรวมที่นำเงินมารวมกันเป็นหนึ่งกองแล้วซื้อขายหุ้น บริหารรวมๆ กัน

คุณเผ่า: การบริหารกองทุนส่วนบุคคลจะมีความยืดหยุ่นกว่า ซึ่งโดยหลักการแล้วกองทุนส่วนบุคคลมักจะสร้างผลตอบแทนได้ดีกว่ากองทุนรวม เพราะไม่ได้มีกฎตายตัว และสามารถซื้อขายหุ้นได้แบบไม่มีเงินทุนของคนอื่นมาเป็นปัจจัย

ยกตัวอย่างเช่น ถ้าเราลงทุนในกองทุนรวมในช่วงที่ตลาดหุ้นตก คนก็จะเริ่มแห่ถอนเงินจากกองทุน แต่เราทำตามหลักการเพิ่มทุน DCA เข้าไป แต่กองโดยรวมเงินหายไป เพราะคนอื่นถอน แล้วพอหุ้นกำลังจะขึ้น กองทุนรวมก็ไม่มีเงินไปซื้อหุ้นต่อ

เพราะฉะนั้นต่อให้เราทำตามหลักการถูกต้องทั้งหมด แล้วลงทุนในกองทุนรวม สุดท้ายจะกำไรหรือไม่ก็อาจจะมีปัจจัยอื่นๆ เข้ามาเกี่ยวข้องซึ่งก็จะกระทบกับ NAV ของกอง

แต่สำหรับนักลงทุน Jitta Wealth ต่อให้เลือกลงทุนในกองเดียวกัน คนอื่นจะขายก็เป็นเรื่องของเขา ไม่เกี่ยวกับเราเลย ถ้าเราทำตามหลักการลงทุนทุกอย่าง มีวินัยสม่ำเสมอ พอร์ตของเราก็จะเติบโตในแบบของเรา

คุณอ้อ: กองทุนส่วนบุคคลสมัยก่อน จะเกิดขึ้นได้เฉพาะกลุ่มคนที่มีเงิน 10 หรือ 50 ล้านขึ้นไป แล้วมาคุยกับผู้บริหารกองทุน (Fund Manager) ว่าจะลงทุนอย่างไร

แต่พอ Jitta Wealth มาทำ เราก็เอาเทคโนโลยีเข้ามาบริหารจัดการพอร์ตอัตโนมัติ จำนวนพอร์ตของนักลงทุนเลยเยอะขึ้น และมีคนเข้าถึงได้มากขึ้น เราก็พยายามทำให้เงินลงทุนขั้นต่ำ ต่ำลงเรื่อยๆ จนปัจจุบันคุณสามารถเป็นเจ้าของกองทุนส่วนบุคคลได้ด้วยเงินเริ่มต้นเพียง 10,000 บาท

เพราะเราอยากให้ทุกคนเข้าถึงการลงทุนได้ง่ายที่สุด ด้วยเทคโนโลยีที่สะดวกสบาย ซึ่งเราก็มีพันธกิจของเราว่า ‘Help investors create better returns through simple investment methods’ หรือการช่วยให้นักลงทุนสร้างผลตอบแทนที่ดีขึ้น ด้วยวิธีที่เรียบง่าย

คุณเผ่า: ซึ่งในปัจจุบันผลตอบแทนที่ Jitta Wealth ใช้เทคโนโลยีล้วนก็ทำได้ดี หากเทียบกับกองทุนรวมในกลุ่มเดียวกัน รวมถึงเราสามารถช่วยเหลือคนจำนวนมากให้ลงทุนในกองทุนส่วนบุคคลในวิธีการลงทุนที่ยืดหยุ่นและดีกว่า

อีกทั้งเรายังเป็นเจ้าแรกๆ ที่ทำการซื้อขายแบบ Fractional Shares ทำให้เราสามารถซื้อหุ้นต่างประเทศด้วยราคาที่ต่ำ แต่มีการกระจายความเสี่ยงที่ดี

เพราะการลงทุนที่ดี มาจากการเลือกหุ้นให้ถูกต้องและกระจายความเสี่ยงที่ดี การที่เรานำ Fractional Shares มาใช้ ทำให้เราซื้อหุ้นทั่วโลกได้ด้วยเงินเพียง 10,000 บาท และสร้างผลตอบแทนได้ดี

แนวทางการลงทุนของ Jitta Wealth ที่พิสูจน์แล้วว่าดี!

คุณอ้อ: ย้อนกลับไปกว่า 12 ปีที่แล้ว Jitta เริ่มต้นมาจากการวิเคราะห์หุ้น 29 ประเทศทั่วโลก โดยเปิดให้ใช้ฟรี ซึ่งจะวิเคราะห์หุ้นให้อย่างเดียวเลย ถ้าใครอยากลงทุนเองก็สามารถใช้งานได้เลย แต่ถ้าจะให้เราบริหารจัดการให้ก็เปิดพอร์ตกับ Jitta Wealth ได้เลย

คุณเผ่า: แนวทางการลงทุนที่เราเลือกใช้ ก็เลือกแนวทางการลงทุนที่ได้รับการพิสูจน์มาแล้วว่าดีที่สุดในโลกในระยะยาว นั่นคือการลงทุนแบบ VI เราจึงสร้าง Jitta Intel ซึ่งเป็นอัลกอริทึมจากคอนเซ็ปต์ว่า นักลงทุนเก่งๆ ต้องอ่านงบการเงินเป็น เพื่อตามหาหุ้นดีราคาถูกตามหลักการ VI ซึ่งคนส่วนใหญ่ทำได้ยากและใช้เวลาในการวิเคราะห์นาน

เราเลยจำลองวิธีการจากคอปเซ็ปต์เหล่านี้ แล้วให้ Jitta Intel ทำการประเมินออกมาว่าแต่ละหุ้นมูลค่าเป็นอย่างไร ราคาที่เหมาะสมควรจะเป็นเท่าไหร่ แล้วเอามาจัดเป็นพอร์ตลงทุน ที่จะต้องทำผลตอบแทนได้ดีกว่าค่าเฉลี่ยทั่วไป

เราเริ่มจากจุดนั้น และพัฒนามาเรื่อยๆ

ซึ่งข้อดีของ Jitta Intel ที่ทำให้มันเติบโตมาจนถึงทุกวันนี้ ส่วนหนึ่งเป็นเพราะนักลงทุนทั่วโลกช่วย Contribute เพราะการที่เราเปิดให้นักลงทุนทั่วโลกใช้บริการ Jitta.com ฟรี เราจะได้รับข้อมูล ฟีดแบ็ก จากนักลงทุน แล้วเราก็ทำ Data Cleansing ว่าข้อมูลจากงบการเงินตรงไหนผิด มีตัวเลขตรงไหนไม่ถูกบ้าง หรือแม้กระทั่งมีผู้ใช้บริการแนะนำวิธีการคำนวณในแต่ละ Industries มา

เวลาที่เราได้รับข้อมูลใหม่ๆ เหล่านี้ ก็จะนำมาใส่ใน Jitta Intel ไปเรื่อยๆ ทำให้ปัจจุบันเราสามารถวิเคราะห์หุ้นได้ดีขึ้นเรื่อยๆ เช่นกัน

จนสามารถพิสูจน์ได้จากผลตอบแทน Jitta Ranking และพบว่า สุดท้ายผลตอบแทนของพอร์ต Jitta Ranking ตัวอย่าง สามารถเอาชนะดัชนีตลาดได้ดี

ทำให้นักลงทุนหลายๆ คนอยากให้ Jitta ลงทุนให้ เพราะต่อให้ซื้อหุ้นเอง แต่ต้องกระจายความเสี่ยง ซื้อหุ้นหลายตัว การปรับพอร์ตอย่างเสมอ ทำให้ต้องเสียเวลาของนักลงทุน อีกทั้งต้องใช้วินัยที่สูง

เราก็เลยสร้าง Jitta Wealth และนำข้อมูลทั้งหมดจาก Jitta Intel มาใช้ ร่วมด้วยการเสริมการกระจายความเสี่ยง การปรับพอร์ต ที่เป็นวินัยที่ดีในการลงทุน มาให้นักลงทุนใช้บริการได้อย่างง่ายดาย และนี่คือรากฐานของ Jitta ตั้งแต่เริ่มต้น

นโยบายการลงทุนใน Jitta Wealth

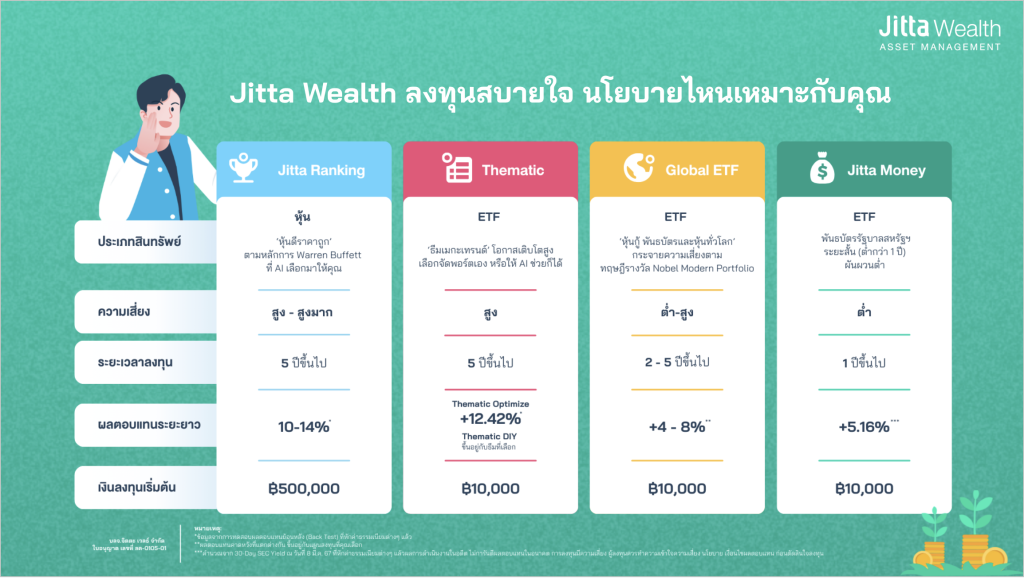

คุณเผ่า: นโยบายการลงทุนหลักมี 4 นโยบาย ตั้งแต่ความเสี่ยงต่ำถึงความเสี่ยงสูง เราจะมาลงรายละเอียดกัน แต่โดยสรุปคือ

- Jitta Ranking ลงทุนแบบ VI ซื้อหุ้นดีราคาถูก

- Global ETF ลงทุนทั่วโลกด้วย ETF และกระจายความเสี่ยงจัดพอร์ตด้วยทฤษฎี Modern Portfolio ระดับรางวัลโนเบล

- Thematic ลงทุนในกลุ่มเมกะเทรนด์ต่างๆ เป็นการลงทุนใน ETF แห่งอนาคต

- Jitta Money ลงทุนในพันธบัตรระยะสั้นของสหรัฐฯ ความเสี่ยงต่ำสุดจากทุกๆ นโยบายของ Jitta Wealth

คุณอ้อ: ทั้งหมดนี้เราต้องเลือกจากความเสี่ยง ซึ่งแอพ Jitta Wealth จะมีให้ประเมินความเสี่ยงก่อนลงทุนอยู่แล้ว สามารถเลือกนโยบายที่เหมาะสมกับเราได้เลย

Jitta Ranking ลงทุน VI ด้วยเทคโนโลยี

คุณเผ่า: Jitta Ranking เริ่มต้นด้วยการใช้คอนเซปต์แบบ VI คือเอา AI ไปวิเคราะห์การเงินย้อนหลัง 10 ปี ของหุ้นแต่ละตัว ในแต่ละประเทศ และจัดอันดับตามหลักการ ‘หุ้นดี ราคาถูก’ แล้วเราก็จะเลือกซื้อ 5-20 หุ้น ซึ่งขึ้นอยู่กับจำนวนเงินลงทุน เพื่อกระจายความเสี่ยง

การปรับพอร์ตทุกๆ 3 เดือนทำอย่างไร

ปรับพอร์ตรีบาลานซ์ทุกๆ 3 เดือน เพราะทุกๆ 3 เดือน งบการเงินจะออก โดยที่เราไม่ได้ขายยกพอร์ตนะ เราจะมาวิเคราะห์ว่าหุ้นที่อยู่ในพอร์ตยังดีอยู่ไหม ราคาถูกอยู่หรือเปล่า ถ้าบางตัว งบออกมา แล้วมันไม่ดีแล้ว หรือบางตัวราคาขึ้นทะลุแพงเกินไป เราก็จะปรับพอร์ต โดยการขายออกไป และซื้อหุ้นใหม่ที่ดีและถูกกว่าเดิมเข้ามา

ข้อมูลจาก Jitta.com กับหุ้นที่ Jitta Ranking ลง ต่างกันไหม

คุณเผ่า: จริงๆ แล้วเหมือนกันเลย เพราะใช้อัลกอริทึมตัวเดียวกัน แต่ที่ต่างกันคือวินัย เพราะบางคน ต่อให้ไปดูหุ้น Jitta.com แต่ถ้าต้องซื้อเอง แล้วต้องคอยมาปรับพอร์ตเองทุกๆ 3 เดือนก็อาจจะใช้เวลา หรือบางคนไม่สามารถทำได้อย่างต่อเนื่อง

การลงทุนเป็นเรื่องที่ต้องใช้เวลา เป็นเหมือนการวิ่งมาราธอน หรือบางคนไม่สามารถตัดใจขายตามหลักการได้ เช่น หุ้นตัวนี้ไม่ดีแล้ว ตามหลักการควรจะขาย แต่ขาดทุนอยู่ เลยไม่กล้าขายออกไป เพื่อเปลี่ยนเป็นหุ้นที่ดีกว่า จนทำให้พอร์ตอาจจะแย่ การบริหารจัดการพอร์ตของ Jitta Wealth ก็จะมาช่วยในเรื่องของวินัยตรงนี้ เรื่องกระจายความเสี่ยง อีกทั้งการปรับสัดส่วนให้เหมาะสมเรื่อยๆ

นโยบาย Jitta Ranking ใช้เงินลงทุนเริ่มต้น 500,000 บาท ซึ่งทุกคนสามารถเริ่มลงทุนได้ และถ้าจะให้เห็นผลลัพธ์ที่ดีที่สุด ก็ DCA หรือว่าเพิ่มทุนขั้นต่ำเรื่อยๆ ควบคู่กันไปด้วย

Jitta Ranking เริ่มต้น 500,000 บาท ได้หุ้นกี่ตัว

คุณเผ่า: ขั้นต่ำหุ้น 5 ตัว ดีกับการกระจายความเสี่ยง ถ้าซื้อน้อยกว่า 5 ตัวก็จะมีความเสี่ยงมากขึ้น ถ้าเพิ่มทุนเรื่อยๆ ก็จะได้ประมาณ 20 หุ้น จะกระจายความเสี่ยงในการลงทุนได้มากขึ้นด้วย ซึ่งก็จะยิ่งปลอดภัย

จริงๆ ในระยะยาว ผลตอบแทนหุ้น 5 ตัว 10 ตัว หรือ 20 ตัว อาจจะใกล้เคียงกันก็ได้ แต่ว่า 5 ตัว จะมีความผันผวนที่รุนแรงกว่ามาก เพราะถ้า 1 ใน 5 เกิดแย่ขึ้นมา ก็จะทำให้พอร์ตตกฮวบ เพราะถือหุ้น 5 ตัว เฉลี่ยตัวละ 20% แต่ถ้าถือหุ้น 20 ตัว เฉลี่ยตัวละ 5% ตัวใดตัวหนึ่งขึ้นลงไม่มีผลมาก แต่ถ้าเป็นหุ้น 5 ตัว ตัวใดตัวหนึ่งบวกหรือลบแรงๆ ผลตอบแทนก็มีวิ่งขึ้นวิ่งลง

แต่ในระยะยาว มันจะกลับมาเข้าสู่สมดุล บางที 5 ตัวอาจจะกลับมาพุ่งเยอะ กำไรดีกว่ามาก บางปีอาจจะแย่กว่า 20 ตัว แต่ถ้าให้เวลากับมัน มันจะกลับมา

คุณอ้อ: ก็ถ้ามองว่า 5 ตัวมีโอกาสผันผวนสูง การเพิ่มทุนเข้ามาเรื่อยๆ ก็เป็นทางออกที่ดี จำนวนหุ้นก็จะมากขึ้น กระจายความเสี่ยงได้มากขึ้น

คุณเผ่า: อีกเรื่องคือ ถ้าราคาขึ้นสูงมากช่วงก่อนปรับพอร์ต จะมีผลอะไรตอนปรับพอร์ตหรือไม่

ตอนปรับพอร์ต ถ้ามันขึ้นสูงมาก ก็อาจจะต้องขายออกไป เพราะถ้าสูงแล้วราคามันจะแพง ก็จะร่วงจาก Jitta Ranking ลงไป

แต่จะสามารถมองได้ 2 อย่าง คือราคาอาจจะขึ้น แต่คุณภาพขึ้นด้วยหรือไม่ เพราะบางบริษัท งบโต หุ้นขึ้นมา 20-30% มันอาจจะยังไม่ได้รู้สึกแพงก็ได้ เราก็อาจจะถือต่อ Jitta Wealth ปรับพอร์ตตามหลักการอยู่แล้ว ไม่ได้ขายเพราะหุ้นขาดทุนหรือกำไรอยู่ เราจะขายเมื่อมีหุ้นตัวอื่นที่น่าสนใจกว่า

คือต่อให้หุ้นบางตัวขึ้นมา 30-40% แต่ถ้าวิเคราะห์ดูแล้วมันยังดีกว่าหุ้นหลายๆ ตัว เราก็ยังถือต่อได้ แต่หุ้นบางตัวอาจจะขึ้นมาแค่ 10% เราก็อาจจะขายทิ้งก็ได้ ถ้าเรามองว่ามันมีตัวใหม่ที่งบออกมาแล้ว มันดีกว่า ราคาถูกกว่า นั่นก็จะเป็นการปรับพอร์ตของเรา

คุณอ้อ: อีกคำถามคือ ถ้าเกิดว่าหุ้นโดน Trading Suspension หรือ SP นั่นคือการโดนพักการซื้อขายชั่วคราว จะทำอย่างไร

คุณเผ่า: ตั้งแต่ที่ทำ Jitta มาไม่ค่อยมี SP อยู่แล้ว เพราะเวลาที่เราซื้อหุ้น เราวิเคราะห์มาแล้วว่าหุ้นดี ราคาถูก ซึ่งถ้าเราซื้อหุ้นที่ดีอยู่แล้ว โอกาสที่จะ SP ก็ต่ำมากๆ

แต่ในกรณีที่มีข่าวออกมา และมีโอกาส SP เราสามารถเข้าไปถอนออกก่อนได้

แต่ที่ผ่านมายังไม่เคยมีตัวแบบนั้นหลุดเข้ามา เพราะอัลกอริทึมของเราทำได้ดี

เลยขอกลับมาที่การกระจายความเสี่ยงว่าถ้าเราซื้อ 20 หุ้นเลยตามเราแนะนำ แล้วถ้าหุ้นใดหุ้นหนึ่งโดน SP จริงๆ สุดท้ายความเสียหายของพอร์ตคือ 5% ไม่เสียหายอะไรมาก

เพราะฉะนั้นกระจายความเสี่ยงของพอร์ตไว้ก่อนดีกว่า

คุณอ้อ: แล้ว AI จะมี Action อะไรก่อนปรับพอร์ตหรือไม่

จริงๆ แล้ว AI ไม่ได้ทำอะไร มันจะทำตามที่เราจัดวางไว้ จะได้ไม่มี Bias

คุณเผ่า: สิ่งที่ AI ทำ จะถูกป้องกันไว้แล้ว เพราะว่านอกจากที่ AI จะคำนวณหุ้นแล้ว ยังดูเรื่องความเสี่ยง และบาลานซ์ไว้หมดแล้ว เป็นการคุมความเสี่ยงเอาไว้แต่แรกแล้ว

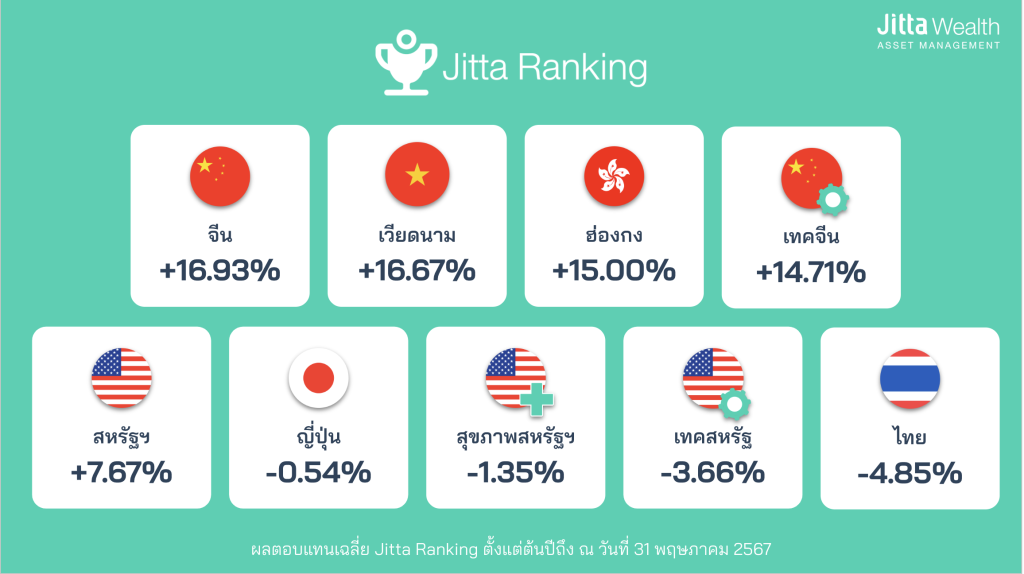

ผลตอบแทน YTD ของ Jitta Ranking แผนต่างๆ เป็นอย่างไร

คุณเผ่า: ตัวท็อปๆ เลยก็จะเป็น Jitta Ranking หุ้นจีน หุ้นเวียดนาม หุ้นฮ่องกง หุ้นเทคโนโลยีจีน ซึ่งเป็นประเทศที่เราแนะนำตั้งแต่ต้นปีอยู่แล้ว พบว่าทั้ง 4 ตัวทำผลตอบแทนได้ตั้งแต่ 14-16% ถือว่าค่อนข้าง Perform ได้ดีมากในช่วงครึ่งปีนี้

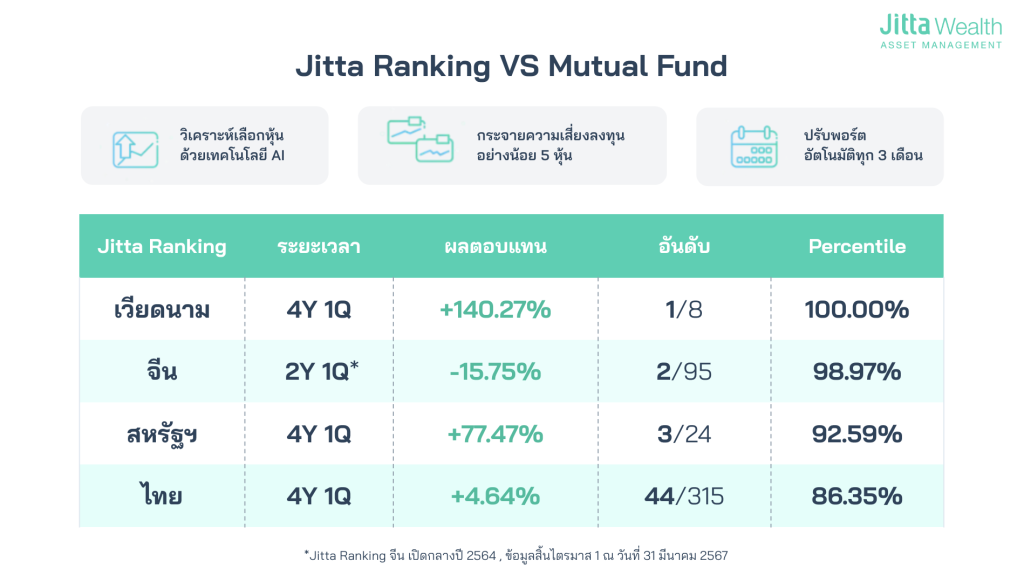

คุณเผ่า: ภาพรวมเป็นผลตอบแทนโดยเฉลี่ยจาก Jitta Ranking ระยะยาว ซึ่งเราใช้ AI ในการคัดเลือกหุ้น ปรับพอร์ต กระจายความเสี่ยงทุกอย่าง เปรียบเทียบกับ Mutual Fund ที่ให้คนเป็นคนเลือกให้ เหมือนเปรียบเทียบระหว่าง AI กับ คน ทำในสิ่งเดียวกัน

มาดูเรื่องผลตอบแทนก็จะพบว่า การลงทุนโดย AI ไม่ว่าจะลงทุนในประเทศอะไร ผลตอบแทนของ Jitta Ranking อยู่ในอันดับท็อปๆ เลย ถ้าดูเป็นเปอร์เซนต์ไทล์ ก็อยู่ที่ประมาณ 86-100% นั่นหมายความว่า มีกองทุนในแบบเดียวกันสักประมาณ 100 กอง Jitta Ranking จะชนะไปแล้ว 80 กว่ากองโดยเฉลี่ย

ตอนนี้ตลาดหุ้นไหนน่าลงทุนบ้าง

คุณเผ่า: ถ้าใครไปย้อนดู Live เก่าๆ ของ Jitta Wealth ก็อาจจะคุ้นๆ กัน ปัจจุบันเมื่อเราบริหารพอร์ตลงทุนมากขึ้นเรื่อยๆ ก็มีข้อมูลมากขึ้น เราก็สามารถทำ AI Perdictive Model ได้ค่อนข้างแม่นยำ ที่สามารถคาดเดาได้ว่า ในช่วงนี้หรือปีนี้เราควรลงทุนในตลาดหุ้นไหน

ซึ่งวิธีที่เราใช้ ก็จะไปดูที่ตลาดหุ้นนั้นว่า มีหุ้นดีราคาถูก สัดส่วนเท่าไหร่ ซึ่งตั้งแต่ต้นปีที่ผ่านมาเราก็ยังจะแนะนำตลาดหุ้นจีน ตลาดหุ้นฮ่องกง เพราะว่า ปัจจุบันราคาถูกมาก มีโอกาสที่มันจะเติบโตได้ อีกตลาดก็คือตลาดหุ้นเวียดนาม ที่มีศักยภาพ GDP เติบโตเป็นอันดับต้นๆ P/E ยังไม่สูงมาก

หลักการ DCA จริงๆ แล้ว ควร DCA สม่ำเสมออย่างไรบ้าง

คุณเผ่า: เวลาที่ดีที่สุดคือเวลาที่สอดคล้องกับเงินและไลฟ์สไตล์ของเรา

ข้อดีของการ DCA คือ คุณไม่ต้องพยายามจับจังหวะตลาด และช่วยให้เงินเรากระจายเวลาในการเข้า บางครั้งมีหุ้นขึ้นไป หรือตกลงมา เราจะได้ผลตอบแทนที่เป็นผลตอบแทนเฉลี่ย แล้วถ้าเรามองผลระยะยาวไปเรื่อยๆ เช่น 5 ปี 10 ปี มันจะช่วยสร้างผลลัพธ์ที่ดีมากๆ

เพราะฉะนั้นอย่าไปซีเรียสมาก แค่ขอให้มันเป็นระบบระเบียบที่ง่ายดายและชัดเจน เป็นวินัย

แต่ถ้าง่ายที่สุดก็คือ DCA ทุกๆ เดือน เพราะมันง่าย จำง่าย เหมือนทำเป็นกิจวัตร สม่ำเสมอ และทำให้ความถี่ที่เงินเข้ามากขึ้น เพราะบางทีเดือนๆ หนึ่งหุ้นแกว่ง การเพิ่มทุนก็จะช่วยให้ผลลัพธ์ดีขึ้น

พอร์ตลูกรัก Global ETF

คุณเผ่า: นโยบายนี้น่าสนใจมาก เพราะเป็นหลักการ Asset Allocation และเรานำทฤษฎี Modern Portfolio Theory มาใช้ในการจัดพอร์ต

ภายใต้แนวคิดที่ว่า ถ้าเราอยากได้ผลตอบแทนเท่านี้ ภายใต้ความเสี่ยงที่ต่ำที่สุด เราต้องจัดพอร์ตแบบไหน ซื้อสินทรัพย์อะไร

ซึ่งสินทรัพย์หลักๆ ที่เราลงทุนให้คือ หุ้นกับพันธบัตร เพราะฉะนั้นแล้ว ภายใต้ความเสี่ยงเท่ากัน การจัดพอร์ตด้วยสัดส่วนที่ Jitta Wealth คำนวณมาให้แบบนี้ ถือว่าเป็นความเสี่ยงและความผันผวนที่ต่ำที่สุด

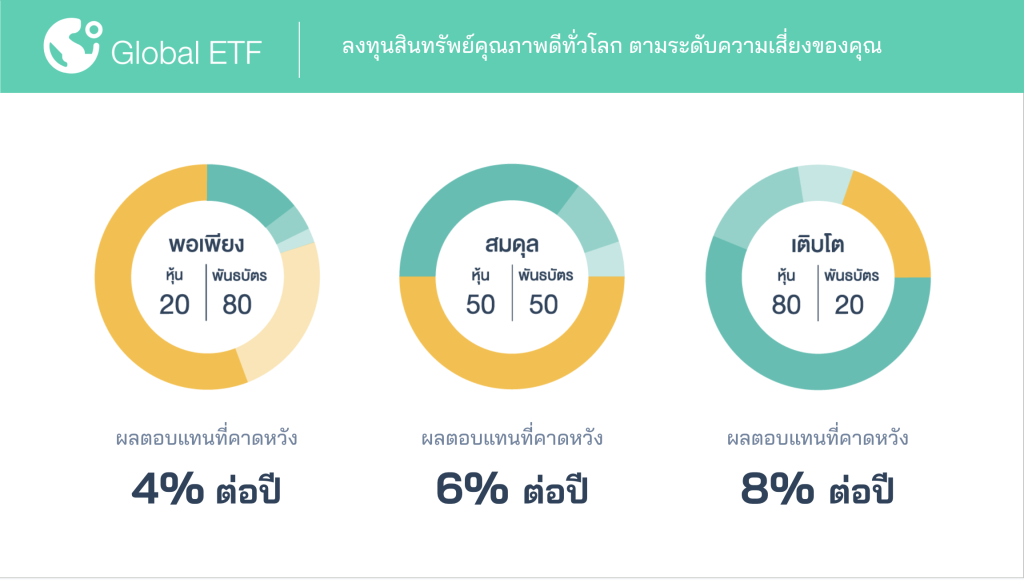

Global ETF จะมี 3 แผน แต่ละแผน ผลตอบแทนคาดหวังต่างกัน ความผันผวนก็จะต่างกันด้วย ถ้าใครที่อยากได้ผลตอบแทนสูงๆ ก็เลือกลง Global ETF แผนเติบโตได้

ETF คืออะไร

คุณเผ่า: ETF หรือ Exchange Traded Fund คือกองทุนรวมที่ซื้อขายได้ในตลาดหุ้น

ด้วยเงินที่น้อย มันจะสามารถซื้อหุ้นจำนวนที่เยอะได้ เช่น สมมติเราต้องการลงทุนในสหรัฐฯ หุ้นตัวหนึ่งอาจจะหลายสิบล้าน เงินน้อยซื้อไม่ไหว เพราะฉะนั้นคุณไม่สามารถกระจายความเสี่ยงอย่างถูกต้องได้

นวัตกรรมทางด้านการเงินอย่าง ETF เกิดขึ้น ทำให้เราสามารถซื้อ ETF 1 ตัวเท่ากับซื้อหุ้นในสหรัฐฯ ทุกหุ้นเลย โดยใช้เงินน้อยมาก บวกกับการใช้ Fractional Share หรือการซื้อเศษหุ้นได้ ช่วยให้เรากระจายความเสี่ยงได้ดีเช่นกัน

ซึ่ง Global ETF คือการลงทุนใน ETF หุ้นและพันธบัตรทั่วโลก มีการปรับพอร์ต เมื่อสัดส่วนในสินทรัพย์เปลี่ยนแปลงเกิน 5% เพื่อให้สัดส่วนคงที่ตามทฤษฎี

ผลตอบแทนของ Global ETF เป็นอย่างไร

คุณเผ่า: ผลตอบแทนจริงตั้งแต่เปิดนโยบายมา 3 ปี 1 ไตรมาส ผลตอบแทนจะอยู่ที่ +41.46% เฉลี่ยประมาณ 12% ต่อปีนิดๆ แล้วถ้าเทียบกับกองทุนรวมทั้งประเทศ ใน 1,454 กอง เราจะอยู่ในลำดับที่ 43 หรือคิดเป็น 97.11% ของกองทั้งหมด ซึ่งหมายความว่า ถ้าเลือกกองมา 100 กอง ถ้าเลือก Global ETF ก็มีโอกาสชนะถึง 97%

ลงทุนธีมเมกะเทรนด์ด้วย Thematic

คุณเผ่า: Thematic เป็นการลงทุนใน ETF ที่ไปลงในหุ้นกลุ่มเมกะเทรนด์ คือเป็นในลักษณะของหุ้นเติบโต ที่เลือกลงทุนตามอุตสาหกรรมนั้นๆ เช่น คลาวด์ Fintech พลังงานสะอาด EV

รวมถึง ETF ที่เป็นกลุ่มรายประเทศด้วย มีความหลากหลายให้นักลงทุนได้เลือกจัดพอร์ต โดยเริ่มต้นที่ 10,000 บาท เพิ่มทุนขั้นต่ำ 1,000 บาท เช่นเดียวกับ Global ETF

ปัจจุบันเรามีธีมให้คุณเลือกถึง 27 ธีม

ซึ่งธีมที่เพิ่มขึ้นมาล่าสุด 3 ธีมได้แก่ ธีมหุ้นแกร่งสหรัฐฯ ธีมยานยนต์ไฟฟ้า และธีมตลาดหุ้นญี่ปุ่น

จะเห็นว่าผลตอบแทน YTD จะมีทั้งที่ดีมากๆ อย่างธีมเซมิคอนดักเตอร์ ที่พุ่งไม่หยุด +49.26% แสดงให้เห็นว่าบางครั้งถ้าเราอยู่ถูกทรัพย์สิน ก็จะได้ผลตอบแทนที่ดี แต่ก็ต้องแลกมาด้วยความเสี่ยงที่สูงด้วย

ซึ่งยากที่จะจับจังหวะและเข้าลงทุนได้ถูกอุตสาหกรรม ซึ่ง Jitta Wealth แนะนำอยู่เสมอว่าการที่คุณจะเลือกลงทุน อย่าลงทุนแค่ธีมเดียว เพราะจะมีความผันผวนสูง แนะนำให้เลือกอย่างน้อย 4 ธีม

การถือธีมใดธีมหนึ่งยาวๆ บางปี+50% บางปีอาจตกลงมา -30% สุดท้ายอาจกลับมาที่ค่าเฉลี่ย ซึ่งถ้าคุณลงทุน 4 ธีม บางปีธีม A บวก ธีม B ลบ สุดท้ายแล้วค่าเฉลี่ยอาจพอๆ กัน แต่ความผันผวนที่คุณต้องแบกรับจะลดลงมาก

ทั้งนี้ในแต่ละธีมเอง จะมีการกระจายความเสี่ยงในหุ้นหลัก 50 หลัก 100 หุ้นอยู่แล้ว ไม่ต้องกลัวว่าพอร์ตจะเสียหายตราบเท่าที่อุตสาหกรรมนั้นยังโต

เช่น คลาวด์ ซึ่งเป็นอุตสาหกรรมใหม่ ในกรณีที่มีบางบริษัทล้มเหลว ถ้าอุตสาหกรรมยังเติบโต คนยังใช้บริการคลาวด์ เงินก็จะไหลเข้าบริษัทที่แข็งแกร่ง ETF ก็จะยังคงเติบโต

คุณอ้อ: ทั้งหมดนี้ก็เป็นการลงทุนนโยบาย Thematic ซึ่งทั้ง 27 ธีม ได้ผ่านการคัดเลือกมาแล้ว เรามีเกณฑ์การคัดเลือกอย่างไรบ้าง

คุณเผ่า: เราจะวิเคราะห์การเติบโตของอุตสาหกรรมนั้น ซึ่งเราจะไปวิเคราะห์งบการเงินของคุณที่อยู่ในอุตสาหกรรมนั้นๆ เช่นบางธีมมีหุ้น 100 ตัวเราก็จะวิเคราะห์ทั้งหมด เพราะข้อดีของเรา คือเรารู้จักหุ้นทุกตัว

ทำให้เราสามารถคำนวณได้เลยว่า ETF ตัวนี้ ถ้าคำนวณหุ้นแต่ละตัว งบการเงินของหุ้นในธีมเป็นอย่างไร มีการเติบโตมากแค่ไหน มีความแข็งแกร่งแค่ไหน เมื่อเทียบกับการเติบโตแล้วเป็นอย่างไร

คุณอ้อ: ตอนนี้ถ้าพูดถึงท็อป 5 ก็จะเป็น ธีมเซมิคอนดักเตอร์ ธีมเทคโนโลยี ธีมอีคอมเมิร์ซ ธีมเมตาเวิร์ส และธีมตลาดหุ้นสหรัฐฯ ที่ทำผลตอบแทนได้ดีที่สุด

(ผลตอบแทนตั้งแต่ต้นปีถึงวันที่ 8 มิถุนายน 2567)

คุณเผ่า: มีธีมกัญชาที่โตมาเป็นอันดับ 6 ซึ่งต้องบอกว่าธีมกัญชา มีความเสี่ยงในด้านการยอมรับทางกฎหมายวงกว้างทำให้ธีมมีความเสี่ยงและความผันผวนที่ค่อยข้างสูง

คุณอ้อ: ธีมกัญชาจะเป็น กลุ่มบริษัทต่างประเทศ ที่สามารถดำเนินธุรกิจได้อย่างถูกกฎหมาย

แต่ละธีมจะมีข้อมูลรายละเอียดสามารถเข้าไปศึกษาต่อได้ที่นี่

ถ้าจะลงทุน จะลงทุนได้อย่างไร ซึ่งจะมี 2 แผนคือ

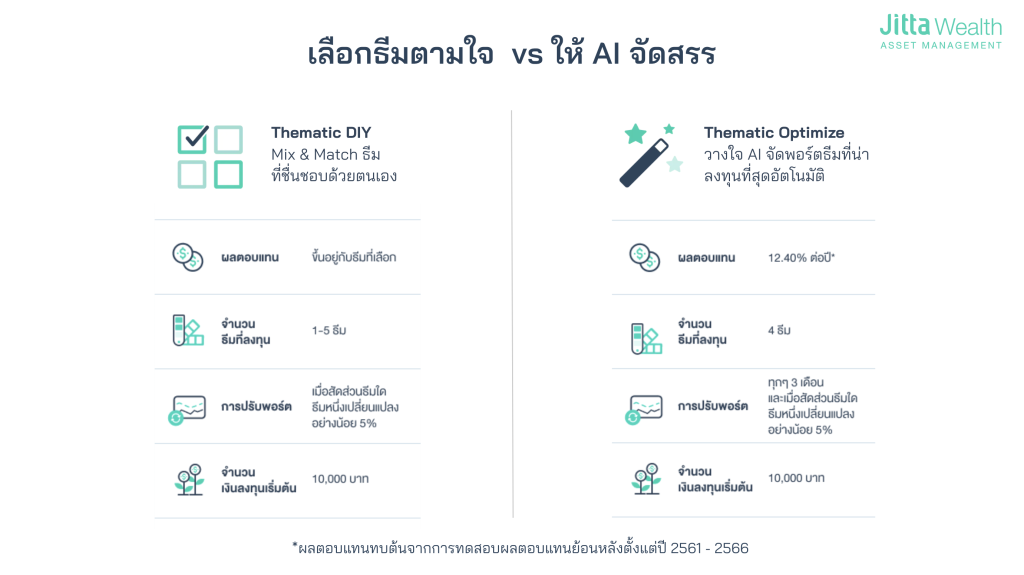

- Thematic DIY สามารถเลือกธีมได้ด้วยตัวเอง สูงสุด 5 ธีม

- Thematic Optimize จะมี AI คอยเลือกธีมให้ สูงสุด 4 ธีม

Thematic DIY หรือ Thematic Optimize แบบไหนที่ใช่คุณ

คุณเผ่า: ถ้าคุณมั่นใจในตัวเองว่าเรามีความเข้าใจในธีมที่จะลงทุนมากพอ มีการอ่านข่าวสารและมั่นใจในอนาคตของธีมนั้นๆ ก็สามารถเลือก Thematic DIY ได้ แต่ก็ควรกระจายความเสี่ยง เลือกสัก 4 ธีม

แต่ถ้าคุณไม่มีเวลา ยังไม่มั่นใจ ไม่รู้ว่าจะเลือกธีมไหนดี ตอนนี้ธีมไหนกำลังมาแรก แนะนำให้เลือก Thematic Optimize

เพราะเราจะใช้ AI ในการเลือก ด้วยหลักการ ว่าเป็นธีมที่มีพื้นฐานดี มีการเติบโตที่ดีที่สุด ณ เวลานั้น ผลตอบแทนเมื่อเทียบกับความเสี่ยงแล้วอยู่ในเกณฑ์ดี จากนั้นก็มากระจายความเสี่ยงให้ 4 ธีม และรีวิวปรับธีมเข้าออก ตามความเหมาะสมทุก 3 เดือน

ทั้งนี้ Thematic เป็นธุรกิจเมกะเทรนด์ ที่เติบโตในอนาคต มีโอกาสที่บางช่วงราคาหุ้นพุ่งแรง และบางช่วงราคาตกลงมา

การปรับพอร์ตของ Thematic Optimize กับ Thematic DIY แตกต่างกันอย่างไร

คุณเผ่า: สำหรับ Thematic DIY จะปรับพอร์ตเมื่อสัดส่วนเปลี่ยนแปลงอย่างน้อย 5% สำหรับ Thematic Optimize จะปรับพอร์ตทุก 3 เดือน และจะมีการเปลี่ยนแปลงธีมเข้าออกด้วยถ้าเจอธีมที่ดีกว่า

ผลตอบแทนเฉลี่ยตอนนี้ของ Thematic ทั้ง 2 แผน

คุณเผ่า: ผลตอบแทนเฉลี่ยจากพอร์ตลงทุนจริงตั้งแต่ต้นปีอยู่ที่ Thematic Optimize 18.38% และในส่วนของ Thematic DIY +10.50%

Jitta Money เสี่ยงต่ำ ชนะดอกเบี้ยเงินฝาก

คุณเผ่า: Jitta Money คือการลงทุนใน Money Market บริหารกองทุนให้อัตโนมัติเช่นเดียวกับนโยบายอื่นๆ ซึ่งเราจะนำเงินไปลงทุนในพันธบัตรรัฐบาลสหรัฐฯ ระยะสั้น ที่ถือว่าความเสี่ยงต่ำ

ปัจจุบันผลตอบแทนที่คำนวณจาก 30-Day SEC yield หลังหักค่าธรรมเนียมต่างๆ จะอยู่ที่ +5.16% ต่อปี ซึ่งจริงๆ แล้วช่วงนี้ก็ถือว่าเป็นนโยบายยอดนิยม

แต่ไม่ว่าเราจะลงทุนอะไร ก็กระจายความเสี่ยงก็ยังเป็นเรื่องสำคัญ Jitta Money จะเลือกลงทุนใน ETF พันธบัตรรัฐบาลสหรัฐฯ ระยะสั้นที่ดีที่สุด จากนั้นจะกระจายความเสี่ยงลงทุนใน 2 กองทุน มีการรีวิวปรับพอร์ตให้ด้วย

ซึ่งตอนนี้ Jitta Money จะลงทุนอยู่ 2 กองคือ SGOV ETF และ SHV ETF เพื่อกระจายความเสี่ยง แม้ว่าการลงทุนใน Money Market เองจะเสี่ยงน้อยอยู่แล้ว ซึ่งจริงๆ แล้วผลตอบแทนเฉลี่ยตั้งแต่ต้นปี Jitta Money ทำได้ไปกว่า +9.1%

โดยนักลงทุนส่วนใหญ่ที่มีพอร์ต Jitta Money กลุ่มแรกคืออยากกระจายความเสี่ยงในเรื่องของค่าเงิน ลดความเสี่ยงจากการถือเงินบาทอย่างเดียว กลุ่มที่ 2 กลุ่มที่ตั้งใจจะไปลงทุนในต่างประเทศอยู่แล้ว แต่ยังไม่รู้ ไม่แน่ใจว่าจะไปลงทุนในตลาดไหนดี หรือได้กำไรจากการลงทุนอื่นมาแล้ว แล้วอยากจะพักเงินหรือเก็บเงินไว้ก่อน เพื่อรอโอกาสในการลงทุนต่างประเทศต่อไป ซึ่งถ้าวันหนึ่งคุณอยากลงทุนในนโยบายอื่นของ Jitta Wealth ก็สามารถย้ายได้เลย โดยไม่มีค่าธรรมเนียมการย้าย

Jitta Money คือกองหลัง ความเสี่ยงต่ำที่สุดใน Jitta Wealth ป้องกันพอร์ตของคุณ ถ้าคุณไม่อยากเสี่ยงมากก็ลงกองหลังเยอะๆ หน่อย

คุณเผ่า: ขออธิบายเรื่อง Money Market เสริมเล็กน้อย ปกติพันธบัตรที่เราไปซื้อมันจะมีดอกเบี้ย ซึ่งดอกเบี้ยก็จะขึ้นลงตามนโยบายการเงิน ราคาพันธบัตรก็จะขยับขึ้นลง เมื่อถือพันธบัตรรัฐบาลระยะยาวก็จะมีความเสี่ยงมากกว่าพันธบัตรรัฐบาลระยะสั้น เพราะความผันผวนของราคาจะมากกว่า

ลงทุนกับ Jitta Wealth นโยบายไหนดีที่สุด

คุณเผ่า: จริงๆ แล้วอยู่ที่ความเสี่ยงที่รับได้ ต่อมาก็ดูที่ประเภทของสินทรัพย์เราชอบแบบไหน ถ้าเป็นคนที่เพิ่งเริ่มลงทุน ยังรับความเสี่ยงไม่ค่อยได้ อาจจะค่อยๆ เริ่มจากสินทรัพย์ที่มีความเสี่ยงไม่สูงมาก มีความผันผวนน้อยหน่อย เพราะบางทีถ้าเรากระโดดไปลงทุนในอะไรที่มีความผันผวนมากไปเลยก็อาจจะตกใจได้

สำหรับคนที่เพิ่งเริ่มลงทุน ก็อาจจะลงทุนใน Jitta Money หรือ Global ETF ไปก่อน ให้เราเรียนรู้กับการลงทุนก่อน พอเราลงทุนไปแล้วสักพักเริ่มเรียนรู้จากความผันผวนขึ้นลง และรู้ว่าสุดท้ายมันจะกลับขึ้นมา เราก็ค่อยๆ ลงในสินทรัพย์ที่เสี่ยงขึ้น

หรือใครที่พอจะรับความเสี่ยงได้มากขึ้นมาหน่อย ก็แนะนำการจัดพอร์ตแบบ Core Satellite ลงแบบผสมผสาน ก็จะตื่นเต้นน้อยลงหน่อย สบายใจขึ้น

ค่าธรรมเนียมของ Jitta Wealth คิดอย่างไร

คุณอ้อ: ค่าธรรมเนียมบริหารจัดการของเราจะอยู่ที่ 0.5% ต่อปี คิดจากมูลค่าของพอร์ตลงทุน มีคนไปถามใน Jitta Wealth Offical กลุ่มใน Facebook เหมือนกันว่า ถูกหรือแพง

คุณเผ่า: ถ้าเทียบในอุตสาหกรรมทั้งหมด ค่าเฉลี่ยก็จะอยู่ที่ 2% ต่อปี แต่ Jitta Wealth คิดแค่ 0.5% ต่อปี ถ้าถามว่าถูกหรือแพงก็คงพูดได้ว่าถูกมากๆ ในปัจจุบัน

คุณอ้อ: ซึ่งโดยระยะยาวแล้วค่าธรรมเนียมที่แพง ก็กัดกินผลตอบแทน แต่นอกจากค่าธรรมเนียมบริหารจัดการ เราจะเพิ่มเติมในส่วนของ Jitta Ranking ที่มีค่า Performance Fee 10% ต่อปีที่คิดจากผลการดำเนินงาน ก็คือได้กำไรเท่าไหร่ขอ 10% ของกำไรไม่คิดเงินต้น ไม่คิดถ้าขาดทุน

คุณเผ่า: ถ้าเทียบกับที่ต่างประเทศกับกองทุนที่บริหารคล้ายๆ กัน จะคิดแบบ 2:20 คือ ค่าบริหารจัดการพอร์ต 2% ต่อปี และค่า Performance Fee 20% ต่อปีของกำไร

ขอยกตัวอย่างเพื่อให้เห็นภาพชัดขึ้น ถ้าปีแรกลงทุน 1 ล้านบาท ได้กำไร 1.1 ล้าน Jitta Wealth คิด Performance Fee 10% ต่อปี ซึ่งก็คือ 10% จาก 100,000 บาทที่เป็นกำไร

ถ้าเราคิดไปแล้วปีต่อมาเงินในพอร์ตเหลือ 900,000 บาท เราก็ไม่ได้คิด ถ้าปีต่อมาพอร์ตโตกลับมาที่ 1.1 ล้าน เราก็ยังไม่คิด เพราะคือจุดสูงสุดเดิม แต่ถ้าปีต่อมาพอร์ตขึ้นไปแตะ 1.3 ล้าน เท่ากับเราทำกำไรได้เพิ่มอีก 200,000 บาท เราก็คิดค่า Performance Fee 10% จาก 200,000 บาท เป็นต้น สรุปก็คือคิดจากพอร์ตที่โตขึ้นเรื่อยๆ ถ้าไม่กำไรไม่คิด

คุณอ้อ: ซึ่ง Performance Fee จะคิดในกอง Jitta Ranking เท่านั้น

ค่าธรรมเนียมการลงทุนสำคัญแค่ไหน

คุณเผ่า: สมมติว่าคุณลงทุนเริ่มต้น 10,000 บาท ผ่านไปประมาณ 50 ปี เทียบกัน 2 พอร์ตที่มีค่าธรรมเนียมที่ต่างกัน พอร์ตแรกหากเอามูลค่าทรัพย์สินสุทธิหักค่าธรรมเนียม 0.5% ต่อปี มูลค่าของพอร์ตสุทธิจะอยู่ที่ 1,859,487.30 บาท แต่มูลค่าของพอร์ตที่ 2 ที่ค่าธรรมเนียมอยู่ที่ 1.5% ต่อปีจะมีมูลค่าสุทธิของพอร์ตอยู่ที่ 1,165,333.93 บาท

คุณอ้อ: ระยะเวลาผ่านไปนานเท่าไหร่ ค่าธรรมเนียมก็จะมีผลกับผลตอบแทนมากขึ้นเท่านั้น 0.5% ที่เราคิดก็เพราะว่าเราอยากให้นักลงทุนได้ประโยชน์จริงๆ และอยู่กับเราไปได้นานๆ

ถ้าใครฟังมาทั้งหมดแล้ว สนใจอยากเริ่มลงทุน มือใหม่ที่กำลังตัดสินใจอยู่อาจจะได้คำตอบแล้ว ก็สามารถเริ่มต้นลงทุนได้เลย หรืออยากสอบถามเพิ่มเติมได้ที่ 02-460-8888 หรือ Line @JittaWealth ในช่วงเวลาทำการได้เลย