นโยบายจัดการ Jitta Ranking Alpha

AI เลือกประเทศที่น่าลงทุนที่สุดของทุกปี พร้อมจัดพอร์ต ‘หุ้นดีราคาถูก’ และดูแลปรับพอร์ตอัตโนมัติอย่างเป็นระบบ ให้คุณคว้าโอกาสที่น่าลงทุนที่สุดจากรอบโลก เพื่อกำไรที่เหนือกว่า*

Jitta Ranking Alpha

ความเสี่ยงสูง-สูงมาก

เลือกประเทศให้ และลงทุนหุ้นดีราคาถูก

ในตลาดหุ้นสหรัฐฯ / จีน / ฮ่องกง / ญี่ปุ่น

20 บริษัท

ลงทุนขั้นต่ำ 2 ล้านบาท

เพิ่มทุนขั้นต่ำ 5 หมื่นบาท

Jitta Ranking Alpha

ความเสี่ยงสูง-สูงมาก

เลือกประเทศให้ และลงทุนหุ้นดีราคาถูก

ในตลาดหุ้นสหรัฐฯ / จีน / ฮ่องกง / ญี่ปุ่น

20 บริษัท

ลงทุนขั้นต่ำ 2 ล้านบาท

เพิ่มทุนขั้นต่ำ 5 หมื่นบาท

แนวคิดการลงทุนเบื้องหลัง Jitta Ranking Alpha

นโยบายลงทุน Jitta Ranking ทุกแผน เป็นการลงทุนระยะยาวใน ‘หุ้นดีราคาถูก’ น่าลงทุน ที่คัดเลือกโดยเทคโนโลยี AI วิเคราะห์จัดอันดับหุ้นชื่อ Jitta Ranking ซึ่งเป็นลิขสิทธิ์เฉพาะตัวที่คิดค้นและพัฒนาโดยบริษัทจิตตะ ดอท คอม จำกัด มีบริษัทหลักทรัพย์จัดการกองทุนจิตตะ เวลธ์ จำกัด (Jitta Wealth) นำมาพัฒนาเป็นเป็นกองทุนส่วนบุคคล ให้นักลงทุนสามารถลงทุนหุ้นในประเทศต่างๆ ด้วยเทคโนโลยี Jitta Ranking แบบอัตโนมัติ

ตั้งแต่เปิดตัวนโยบาย Jitta Ranking ในปี 2562 เป็นต้นมา Jitta Wealth เพิ่มทางเลือกในการลงทุน Jitta Ranking แผนใหม่ๆ มากขึ้นเรื่อยๆ จนครอบคลุมตลาดหุ้นไทย สหรัฐฯ จีน ฮ่องกง เวียดนาม ญี่ปุ่น และหุ้นอุตสาหกรรมชั้นนำ เช่น หุ้นเทคโนโลยีสหรัฐฯ หุ้นเทคโนโลยีจีน หุ้นสุขภาพสหรัฐฯ ให้นักลงทุนได้เลือกลงทุนตามเป้าหมายของตนเอง

อย่างไรก็ตาม แม้จะลงทุน ‘หุ้นดีราคาถูก’ ตามหลักการลงทุนเน้นคุณค่าระยะยาวได้แล้ว แต่ก็ยังมีนักลงทุนจำนวนมากที่ไม่รู้จะเลือก Jitta Ranking แผนไหนดี หรือบางทีเลือกแผนได้แล้ว แต่ลงทุนในจังหวะที่ไม่ค่อยดีนัก ทำให้พอร์ตติดลบนานจนล้มเลิกการลงทุนไปก่อนเวลาอันควร บางคนไม่อยากเสียเวลารอตลาดฟื้น คิดเปลี่ยนแผนการลงทุน แต่ก็ไม่รู้จะเปลี่ยนไปลงทุนประเทศไหนหรืออุตสาหกรรมใดแทน

จึงเป็นที่มาของ Jitta Ranking Alpha ที่นำการลงทุน ‘หุ้นดีราคาถูก’ ของ Jitta Ranking มาอัปเกรดให้เหนือไปอีกขั้น ด้วยอัลกอริทึมวิเคราะห์ประเทศที่ ‘น่าลงทุนที่สุด’ ในแต่ละปี ให้ทุกคนได้ลงทุนในตลาดหุ้นที่มีโอกาสทำกำไรมากกว่าอย่างมีหลักการ พร้อมๆ กับลงทุน ‘หุ้นดีราคาถูก’ อย่างเป็นระบบอัตโนมัติตามต้นตำรับ Jitta Ranking

แม้ว่าการลงทุน ‘หุ้นดีราคาถูก’ ตาม Jitta Ranking จะพิสูจน์แล้วว่าช่วยให้นักลงทุนสร้างผลตอบแทนที่ดี ชนะตลาดในระยะยาว แต่ถ้านักลงทุนสามารถลงทุน ‘หุ้นดีราคาถูก’ ไปพร้อมๆ กับเลือก ‘ตลาดหุ้นที่ดี ในเวลาที่เหมาะสม’ ด้วย ก็จะช่วยเพิ่มผลตอบแทนระยะยาวให้ดียิ่งขึ้นอีกได้

ทำไมต้อง ‘ตลาดหุ้นที่ดี ในเวลาที่เหมาะสม’

หลักการคัดเลือก ‘ตลาดหุ้นที่ดี ในเวลาที่เหมาะสม’ ของ Jitta Ranking Alpha ก็คือการวิเคราะห์หาประเทศที่ ‘หุ้นดีราคาถูก’ มีจำนวนมาก และตลาดมีแนวโน้มจะปรับตัวขึ้น เป็นการวิเคราะห์ปัจจัยพื้นฐานคล้ายๆ กับหลักการตามหาหุ้น ‘พื้นฐานดี ราคาเหมาะสม แนวโน้มเติบโต’ ของ Jitta Ranking แต่สเกลใหญ่และซับซ้อนยิ่งขึ้น โดยแบ่งการวิเคราะห์ออกเป็น 2 มิติ ได้แก่

- จำนวน ‘หุ้นดีราคาถูก’ ในตลาดหุ้น

- แนวโน้มปรับตัวขึ้นของตลาดหุ้น

จำนวน ‘หุ้นดีราคาถูก’ ในตลาดหุ้น

สัดส่วน ‘หุ้นดีราคาถูก’ ในตลาดหุ้น บอกเราได้ว่าตลาดหุ้นนั้นเป็นตลาดหุ้นคุณภาพดีหรือไม่ และตลาดหุ้นนั้นมีโอกาสสร้างกำไรให้เรามากน้อยแค่ไหน ซึ่งเป็น 2 ปัจจัยที่สำคัญมากในการลงทุนระยะยาวตามหลักการเน้นคุณค่า

หุ้นที่ดี คือหุ้นที่พื้นฐานดี ธุรกิจแข็งแกร่ง เติบโตได้อย่างยั่งยืน ตลาดหุ้นไหนมีหุ้นพื้นฐานดีเยอะกว่าหุ้นพื้นฐานไม่ดี แสดงว่าตลาดหุ้นนั้นมีรากฐานการเติบโตที่แข็งแกร่งและยั่งยืนเช่นเดียวกัน ดังนั้น การเลือกลงทุนในประเทศที่มีหุ้นพื้นฐานดีเยอะๆ ย่อมเป็นโอกาสการลงทุนที่ดีกว่า

อย่างไรก็ตาม พื้นฐานที่ดีอย่างเดียวไม่เพียงพอต่อการตัดสินใจลงทุน อย่างที่ Warren Buffett ให้แนวคิดไว้ว่า การลงทุนที่ดีคือการซื้อ ‘ของดี’ ใน ‘ราคาเหมาะสม’ เพราะเราจะได้กำไรตั้งแต่ตอนซื้อ และในระยะยาว พื้นฐานที่ดีก็จะดันมูลค่าของสิ่งที่เราซื้อให้เพิ่มมากขึ้นหลายเท่าตัว จึงเป็นการลงทุนที่จะสร้างผลตอบแทนที่ดีให้เราได้อย่างยั่งยืน

ดังนั้น นักลงทุนจึงต้องวิเคราะห์ดูอีกชั้นหนึ่งด้วยว่า หุ้นพื้นฐานดีที่มีอยู่ในประเทศนั้นๆ เป็นหุ้นที่ ‘แพง’ หรือ ‘ถูก’ หาก ‘หุ้นดีแต่แพง’ มีจำนวนเยอะกว่า ‘หุ้นดีราคาถูก’ ก็เป็นไปได้ว่าตลาดหุ้นนั้นร้อนแรงเกินไป ราคาหุ้นค่อนข้างเฟ้อเป็นฟองสบู่รอวันแตก และเป็นไปได้ว่าถ้าเราลงทุนตอนนั้น อีกไม่นานฟองสบู่ก็จะแตกทำให้เราขาดทุนหนักๆ ได้ แม้ว่าเราจะซื้อของดีไว้ก็ตาม

นั่นจึงเป็นที่มาของการวิเคราะห์สัดส่วน ‘หุ้นดีราคาถูก’ เพื่อประเมินว่าตลาดหุ้นแต่ละประเทศนั้นมีความน่าลงทุนมากน้อยแค่ไหนในเชิงพื้นฐาน โดยการวิเคราะห์นี้จะแบ่งประเภทหุ้นออกเป็น 2 ประเภท คือ หุ้นดีราคาถูก และหุ้นที่ไม่เข้าเกณฑ์พื้นฐานดีราคาถูก แล้วดูว่าในจำนวนหุ้นทั้งหมด มีสัดส่วนหุ้นดีราคาถูกอยู่มากน้อยแค่ไหน

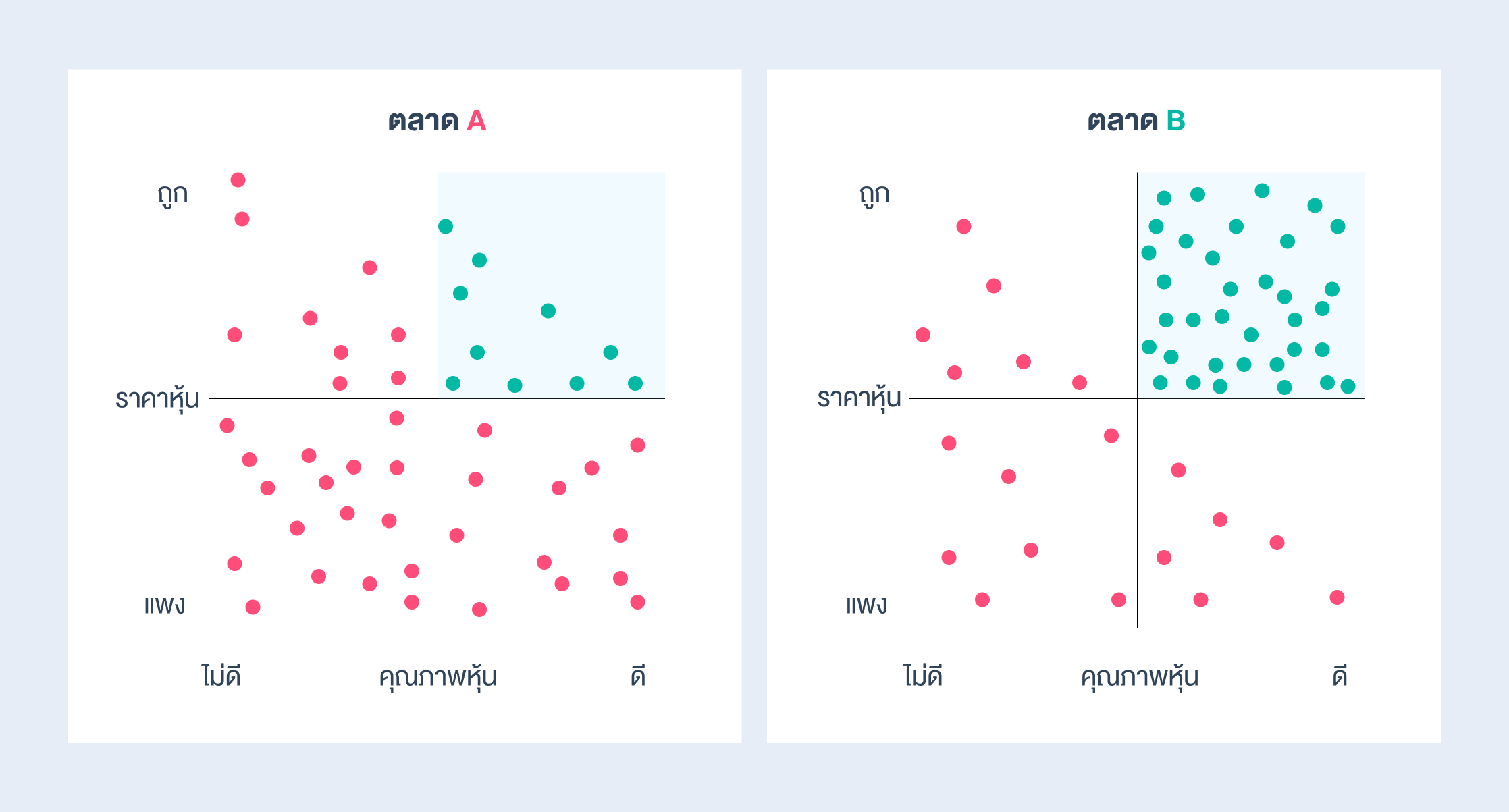

จากภาพจะเห็นได้ว่า ตลาด A คือตลาดที่ หุ้นดีราคาถูก (จุดเขียว) มีน้อยกว่าหุ้นไม่เข้าเกณฑ์ (จุดแดง) ในขณะที่ ตลาด B มีจำนวน หุ้นดีราคาถูก (จุดเขียว) เยอะกว่า

เราบอกได้ว่าตลาดหุ้น B เต็มไปด้วยหุ้นที่พื้นฐานดี และราคาหุ้นก็ยังไม่แพงเกินมูลค่า เป็นโอกาสทองที่นักลงทุน VI ทุกคนตามหา เพราะโอกาสทำกำไรในตลาดหุ้นนี้ค่อนข้างสูง จิ้มมั่วๆ 10 ครั้งก็อาจจะเจอ ‘หุ้นดีราคาถูก’ ไปแล้ว 7 ครั้ง

สรุปว่า ตลาด B มีสัดส่วน ‘หุ้นดีราคาถูก’ เทียบกับหุ้นไม่เข้าเกณฑ์ สูงกว่าเมื่อเทียบกับตลาด A จึงเป็นตลาดที่ ‘น่าลงทุนกว่า’

แนวโน้มปรับตัวขึ้นของตลาดหุ้น

อย่างที่บอกไปตอนต้น ถ้านักลงทุนสามารถลดระยะเวลาที่ต้องถือพอร์ตฝ่าตลาดหุ้นขาลงได้ (Drawdown Period) ก็จะช่วยให้ทำผลตอบแทนได้ดีขึ้นในระยะยาว เพียงแต่จะทำอย่างนั้นได้ นักลงทุนต้องรู้ว่า ระหว่างที่ตลาดหุ้นที่ลงทุนอยู่เป็นขาลงนั้น จะสลับไปลงทุนอะไรให้ผลลัพธ์ดีกว่า ซึ่งต้องอาศัยความรู้ ความเข้าใจ และทักษะการวิเคราะห์ตลาดหุ้นที่แม่นยำพอสมควร ไม่อย่างนั้นอาจจะทำให้ผลลัพธ์ที่ออกมาแย่กว่าเดิม

ดังนั้น การวิเคราะห์หา ‘เวลาที่เหมาะสม’ ในการลงทุนของตลาดหุ้นแต่ละประเทศ จึงเป็นอีกหนึ่งปัจจัยที่สำคัญ ที่จะช่วยลดระยะเวลา Drawdown Period ของพอร์ต และเพิ่มผลตอบแทนให้ดีขึ้นได้ในระยะยาว

จากการวิเคราะห์สถิติตลาดหุ้นจากอดีตถึงปัจจุบันในหลายๆ ประเทศ พบว่า ตลาดหุ้นปรับตัวขึ้นลงเป็นวัฏจักร โดยเฉลี่ยแล้วใน 10 ปี ตลาดหุ้นจะติดลบประมาณ 3 ปี และกำไรประมาณ 7 ปี ทำให้เราคาดคะเนได้ว่า หากตลาดหุ้นโดยรวมทำผลตอบแทนได้ดีติดต่อกันเกิน 3 ปี ก็มีโอกาสที่ปีต่อไปจะปรับฐาน ทำผลตอบแทนลดลง ในขณะเดียวกัน หากตลาดหุ้นทำผลตอบแทนไม่ค่อยดีในปีที่ผ่านๆ มา หรือประสบวิกฤต ก็มีโอกาสที่ปีต่อไปจะฟื้นตัว ตลาดหุ้นเป็นขาขึ้น

ด้วยเหตุนี้ การวิเคราะห์ผลตอบแทนของตลาดหุ้นแต่ละประเทศในปีที่ผ่านๆ มา จะช่วยให้เราคาดการณ์ได้ดีระดับหนึ่ง ว่าในปีถัดไปตลาดหุ้นจะปรับตัวลงหรือขึ้น และเมื่อนำผลตอบแทนของแต่ละตลาดมาเปรียบเทียบกัน ก็จะพบว่าตลาดหุ้นไหนมีแนวโน้มจะปรับตัวขึ้นมากที่สุด ตลาดนั้นถือว่ามอบจังหวะ ‘น่าลงทุนที่สุด’ นั่นเอง

เมื่อนำปัจจัยข้อ 1 และ 2 มาดูประกอบกัน ก็สามารถวิเคราะห์และจัดอันดับได้อย่างมีหลักการ ว่าตลาดหุ้นไหนเป็นตลาดหุ้นพื้นฐานดี ราคาเหมาะสม และพร้อมปรับตัวขึ้น มอบโอกาสทำกำไรที่ดีที่สุดให้นักลงทุน ณ เวลานั้น

ทำไมต้องเลือก ‘หุ้นดีราคาถูก’ ด้วยอัลกอริทึม Jitta Ranking

เมื่อเลือกตลาดหุ้นที่น่าลงทุนที่สุดได้แล้ว Jitta Ranking Alpha จะกลับมาโฟกัสที่การคัดเลือก ‘หุ้นดีราคาถูก’ ในตลาดหุ้นนั้น ด้วยอัลกอริทึม Jitta Ranking ที่นักลงทุนไว้วางใจ พิสูจน์แล้วว่าสามารถสร้างผลตอบแทนชนะดัชนีตลาดได้จริง*

การคัดเลือกหุ้นด้วย Jitta Ranking เป็นการลงทุนตามหลักการลงทุนเน้นคุณค่าแบบ Warren Buffett ที่เน้นลงทุนใน “ธุรกิจที่ดี ในราคาที่เหมาะสม” แล้วถือไว้เฉยๆ ปล่อยให้ธุรกิจที่พื้นฐานดีนั้นเติบโตขึ้นเรื่อยๆ สุดท้ายราคาหุ้นก็จะพุ่งขึ้นไปตามธุรกิจที่เติบโต ทำให้นักลงทุนได้กำไรทบต้นหลายเท่าในระยะยาว

หลักการนี้ Warren Buffett ได้พิสูจน์ความสำเร็จมาอย่างต่อเนื่องยาวนาน 59 ปี ด้วยผลตอบแทนเฉลี่ยทบต้น 19.8% ต่อปี ซึ่งถือเป็นผลตอบแทนที่ดีมากๆ ชนะนักลงทุนส่วนใหญ่ในตลาดแบบขาดลอย แม้ว่าจะไม่ได้ซื้อขายเทรดหุ้นบ่อยๆ ก็ตาม

แต่เนื่องจากการลงทุนแบบ Warren Buffett นี้ ต้องใช้ความรู้ทางการเงิน อ่าน วิเคราะห์งบการเงินของบริษัทต่างๆ อย่างละเอียด คนส่วนใหญ่ไม่สามารถทำตามได้อย่างราบรื่น อัลกอริทึม Jitta Ranking จึงถูกพัฒนาขึ้นมาช่วยแก้ปัญหา ให้ AI วิเคราะห์งบการเงินของหุ้นทุกตัวในตลาดอย่างละเอียด แล้วจัดอันดับตามคุณสมบัติ 3 อย่างได้แก่ พื้นฐานธุรกิจที่แข็งแกร่ง ราคาหุ้นที่ไม่แพง และแนวโน้มการเติบโตของธุรกิจ

จากนั้นจึงคัดเลือกหุ้นอันดับต้นๆ ซึ่งก็คือ ‘หุ้นดีราคาถูก’ ที่น่าลงทุนที่สุด มาจัดพอร์ตให้นักลงทุน แล้วบริหารจัดการด้วยระบบอัตโนมัติ ทำให้ทุกคนสามารถเริ่มต้นลงทุนแบบ Warren Buffett ได้ไม่ยุ่งยาก และยังสามารถรักษาวินัย ลงทุนตามหลักการได้อย่างต่อเนื่องเป็น 10-20 ปี ทั้งหมดนี้ล้วนเป็นหัวใจสำคัญของการลงทุนให้เงินเติบโตอย่างยั่งยืน

ด้วยหลักการลงทุนและเทคโนโลยี AI ที่ Jitta Wealth นำมาบริหารจัดการพอร์ต Jitta Ranking นี้ ทำให้นักลงทุนจำนวนมากทำผลตอบแทนที่ดีจากการลงทุนหุ้นรายตัวทั้งในตลาดไทยและต่างประเทศได้ และ Jitta Ranking Alpha ที่ใช้หลักการคัดเลือกหุ้นเดียวกันนี้ สามารถทำผลตอบแทนได้ดีเช่นเดียวกัน*

Jitta Ranking Alpha เหมาะกับคุณหรือไม่

หลักการคัดเลือกประเทศ และหุ้น เพื่อการลงทุนระยะยาวโดยใช้เทคโนโลยี Alpha AI ของ Jitta Ranking Alpha ตอบโจทย์การลงทุนได้ดีที่สุดสำหรับนักลงทุนที่

- ต้องการลงทุนในหุ้นรายตัว เพื่อผลตอบแทนสูงกว่าดัชนี (Benchmark) ในระยะยาว

- สนใจลงทุนต่างประเทศ และรับความเสี่ยงสูงของการลงทุนหุ้นต่างประเทศได้

- ไม่มีประเทศใดประเทศหนึ่งที่ต้องการลงทุนเป็นพิเศษ เน้นคว้าโอกาสที่ดีที่สุด

- สามารถลงทุนได้อย่างน้อย 3-5 ปีขึ้นไป

- ไม่ต้องการดูแล บริหารจัดการพอร์ตด้วยตนเอง

Jitta Ranking Alpha จะช่วยคุณทลายทุกอุปสรรคการลงทุนหุ้นต่างประเทศ เพื่อสร้างผลตอบแทนที่เหนือกว่า** พร้อมมอบความสะดวกและสบายใจ ภายใต้การบริหารจัดการโดย Jitta Wealth บริษัทหลักทรัพย์จัดการกองทุนที่บริหารจัดการกองทุนส่วนบุคคลจำนวนมากที่สุดในประเทศไทย ให้เงินลงทุนของคุณเติบโตอย่างยั่งยืนในระยะยาว

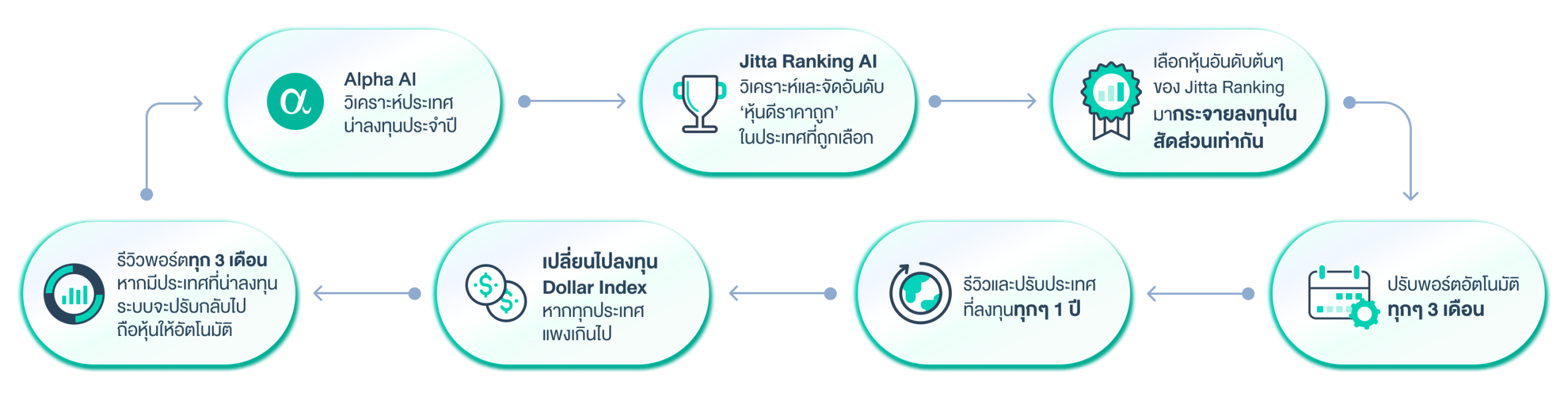

การทำงานของ AI Jitta Ranking Alpha

หลักการทำงานของ Jitta Ranking Alpha จะคล้ายคลึงกับ Jitta Ranking รายประเทศหรือรายอุตสาหกรรม แต่มีขั้นตอนของการเลือกประเทศที่น่าลงทุนที่สุดในปีนั้นๆ เข้ามาด้วย

ทำให้หลักการทำงานของ Alpha AI ใน Jitta Ranking Alpha แบ่งออกเป็น 3 ส่วน ได้แก่

- หลักการคัดเลือกประเทศน่าลงทุน

- หลักการคัดเลือกหุ้นดีราคาถูก

- เข้าสู่โหมด ‘พักเงิน’ หากพบว่าหุ้นทั่วโลกเสี่ยงสูงเกินไป

หลักการคัดเลือกประเทศน่าลงทุน

ความแตกต่างของ Jitta Ranking รายประเทศหรือรายอุตสาหกรรมกับ Jitta Ranking Alpha คือการให้ Alpha AI วิเคราะห์ข้อมูลของตลาดหุ้นแต่ละประเทศ เพื่อคัดเลือกประเทศที่น่าลงทุนที่สุดในปีนั้นๆ ประกอบไปด้วยขั้นตอน ดังนี้

- Alpha AI ของ Jitta วิเคราะห์จำนวน ‘หุ้นดีราคาถูก’ ในแต่ละตลาดหุ้น เพื่อหาว่าตลาดหุ้นไหนเป็น ‘ตลาดหุ้นดี ราคาถูก’ โดยดูจากสัดส่วน ‘หุ้นดีราคาถูก’ ในแต่ละตลาดเปรียบเทียบกัน (ปัจจุบัน Jitta Ranking Alpha จะคัดเลือกหุ้นจากตลาดหุ้น 4 ตลาดหุ้นคือ ตลาดหุ้นสหรัฐ จีน ฮ่องกง และญี่ปุ่น)

- Alpha AI วิเคราะห์ข้อมูลย้อนหลังของแต่ละตลาดหุ้น ดูวัฏจักรการปรับตัวขึ้นลงของตลาดหุ้นประเทศนั้นๆ แล้วเปรียบเทียบกันเพื่อหาคำตอบว่า ตลาดหุ้นไหนมีแนวโน้มและโอกาสลงทุนที่ดีกว่ากันในแต่ละปี

- Alpha AI นำข้อมูลสัดส่วน ‘หุ้นดีราคาถูก’ ในแต่ละตลาดในข้อ 1 มาพิจารณาร่วมกับแนวโน้มการปรับตัวขึ้นลงของตลาดในข้อ 2 เพื่อสรุปว่า ประเทศใดเป็นตลาดหุ้นดี ราคาถูก น่าลงทุนที่สุด

- หากระบบพบว่าตลาดหุ้นอยู่ในสภาวะที่มีความเสี่ยงสูงเกินไป ระบบจะปรับไปถือสินทรัพย์ที่มีความเสี่ยงต่ำ เช่น Dollar Index ETF เพื่อลดความเสี่ยงของพอร์ตโดยรวม และจะประเมินโอกาสลงทุนใหม่ทุก 3 เดือน หากพบตลาดที่เริ่มมีความคุ้มค่า ระบบจะปรับกลไกกลับเข้าถือหุ้นในประเทศนั้นๆ ให้โดยอัตโนมัติ

- หลังจากเข้าลงทุนแล้ว ระบบจะทำการทบทวนเพื่อพิจารณาปรับเปลี่ยนประเทศที่ลงทุนปีละ 1 ครั้ง ในช่วงเดือนพฤศจิกายนถึงมกราคมของทุกปี โดยอัลกอริทึมจะประเมินอันดับความน่าลงทุนจาก Alpha Score เพื่อตัดสินใจเลือกตลาดหุ้นที่เหมาะสมที่สุดตามเกณฑ์ดังนี้:

– กรณีประเทศเดิมอยู่ในอันดับ 1 หรือ 2 และมี Alpha Score เป็นบวก (+): ระบบจะคงสัดส่วนการลงทุนในประเทศเดิมต่อไปเพื่อสร้างผลตอบแทนที่ต่อเนื่อง

– กรณีประเทศเดิมอยู่ในอันดับ 1 หรือ 2 แต่มี Alpha Score เป็นลบ (-): ระบบจะปรับเปลี่ยนการลงทุนไปยังประเทศที่ครองอันดับ 1 แทน

– กรณีประเทศเดิมไม่อยู่ในอันดับ 1 หรือ 2: ระบบจะดำเนินการปรับพอร์ตโดยเลือกเข้าลงทุนในประเทศที่มี Alpha Score สูงสุดเป็นอันดับ 1 ทันที

หลักการคัดเลือกหุ้นดีราคาถูก

เมื่อเลือกประเทศที่น่าลงทุนที่สุดได้แล้ว ขั้นตอนต่อไปคือการเลือก ‘หุ้นดีราคาถูก’ น่าลงทุน ตามหลักการ Warren Buffett เพื่อลงทุน ประกอบด้วยขั้นตอนดังนี้

- Jitta Ranking AI จัดอันดับ ‘หุ้นดีราคาถูก’ ในตลาดหุ้นที่ถูกคัดเลือก โดยการพิจารณาจาก 3 ปัจจัยหลักๆ ได้แก่ คุณภาพของธุรกิจ มูลค่าที่เหมาะสม และโอกาสเติบโตสร้างกำไรของธุรกิจ

- ระบบจะเลือกหุ้นที่น่าลงทุนที่สุดตามการจัดอันดับของ Jitta Ranking AI ในวันที่คุณเริ่มลงทุน และต้องเป็นหุ้นที่มีสภาพคล่องสามารถซื้อขายได้มาจัดพอร์ตให้คุณจำนวน 20 หุ้น

- ระบบจะซื้อหุ้นแต่ละตัวในสัดส่วนใกล้เคียงกัน เพื่อกระจายความเสี่ยง

- รีวิวหุ้นปรับพอร์ตทุกๆ 3 เดือน นับจากวันที่เริ่มลงทุน โดยซื้อขายหุ้นตาม Jitta Ranking ณ วันที่ปรับพอร์ต หุ้นที่ถืออยู่มีตัวไหนหลุดอันดับต้นๆ ของ Jitta Ranking ไปแล้ว ก็จะขายออก ในขณะเดียวกันก็จะซื้อหุ้นที่ติดอันดับตัวใหม่เข้ามาแทน ส่วนหุ้นที่ยังคงติด Jitta Ranking อยู่ ก็จะซื้อเพิ่มหรือขายออกด้วย เพื่อปรับสัดส่วนหุ้นทุกตัวในพอร์ตให้กลับมาใกล้เคียงกันที่สุดอีกครั้ง ทำแบบนี้ซ้ำไปเรื่อยๆ ทุก 3 เดือน

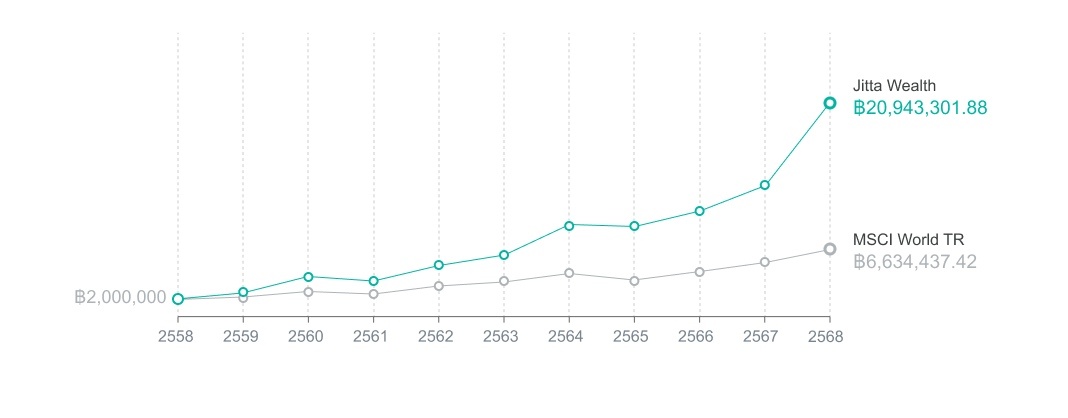

การพิสูจน์ผลตอบแทนของ Jitta Ranking Alpha

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

YEAR

Jitta Wealth

MSCI World Index TR

2559

26.83%

8.15%

2560

63.93%

23.07%

2561

-10.92%

-8.21%

2562

41.62%

28.40%

2563

19.70%

16.50%

2564

45.33%

22.35%

2565

-0.95%

-17.73%

2566

16.42%

24.42%

2567

23.30%

19.19%

2568

61.41%

21.60%

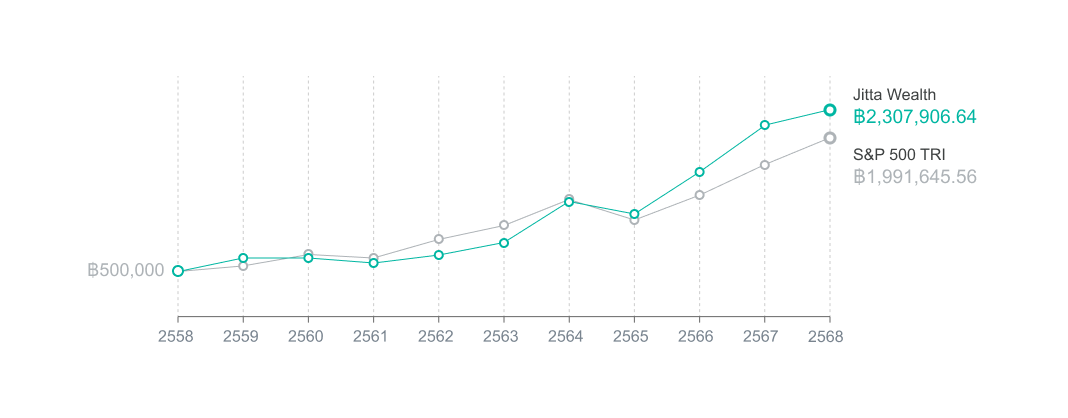

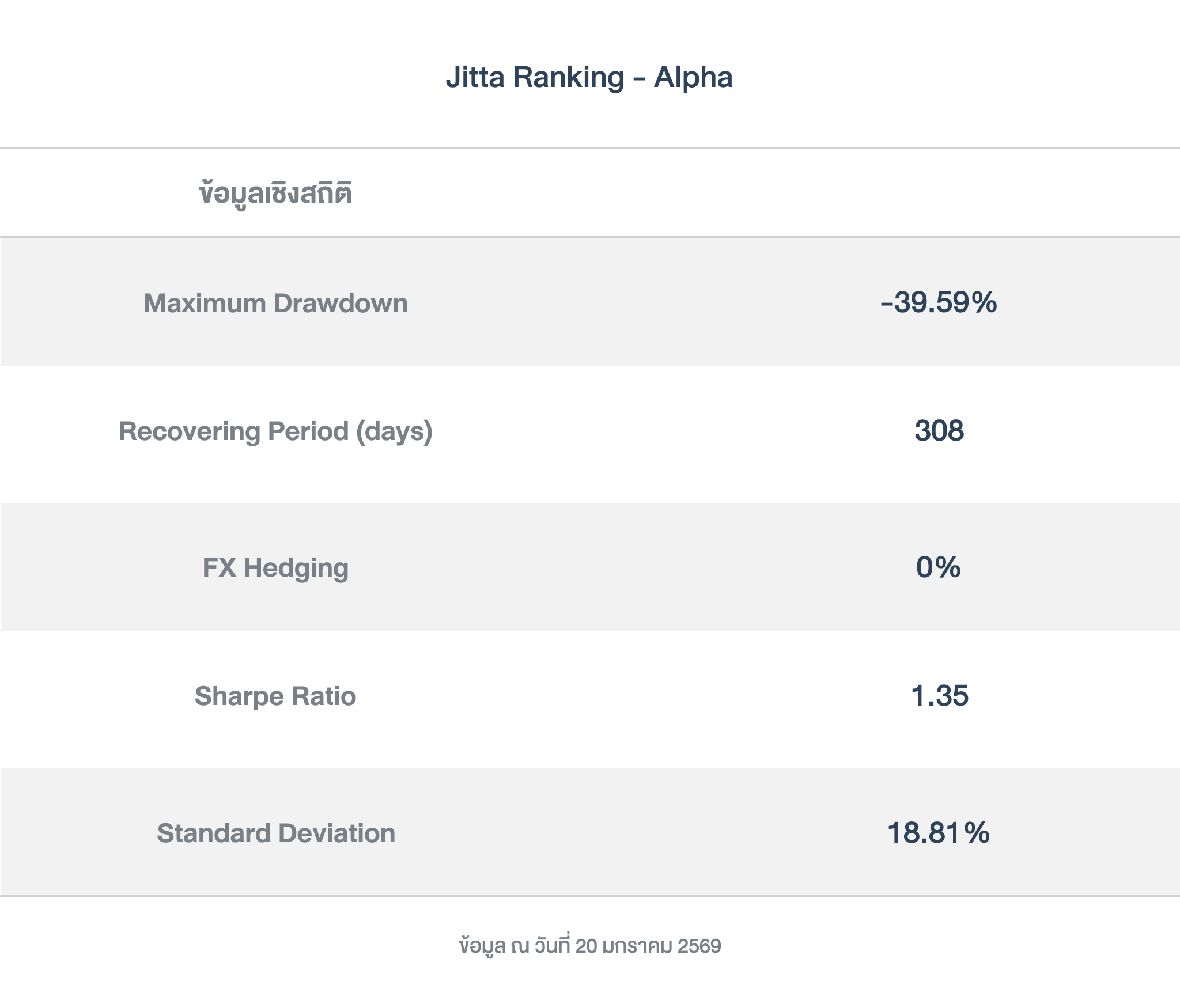

ผลตอบแทนเฉลี่ยต่อปี

26.47%

12.74%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 2 ล้านบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน และปรับประเทศน่าลงทุนทุก 1 ปี อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking Alpha รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

*เมื่อเปรียบเทียบกับ Jitta Ranking แผนอื่นๆ

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

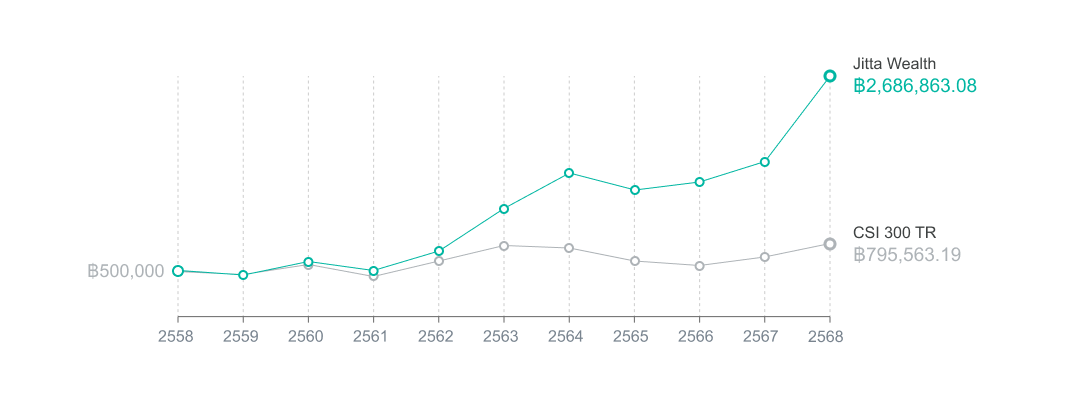

Jitta Wealth

CSI 300 TR

2559

-10.03%

-9.25%

2560

32.70%

24.25%

2561

-16.95%

-23.64%

2562

43.87%

39.19%

2563

66.88%

29.89%

2564

34.21%

-3.51%

2565

-12.51%

-19.83%

2566

6.88%

-8.25%

2567

14.88%

18.24%

2568

56.57%

21.80%

ผลตอบแทนเฉลี่ยต่อปี

17.95%

4.75%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

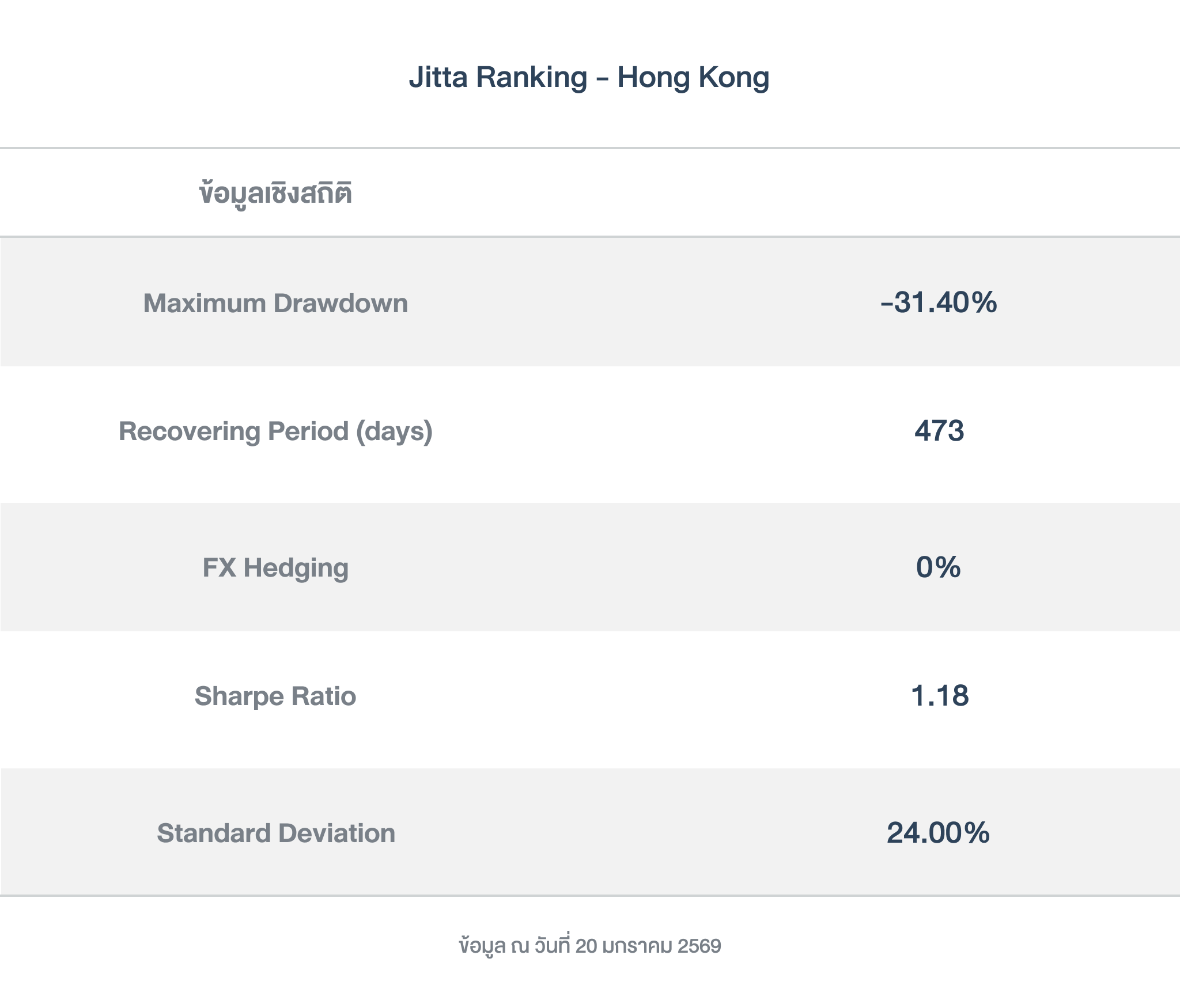

ข้อมูลเชิงสถิติ

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

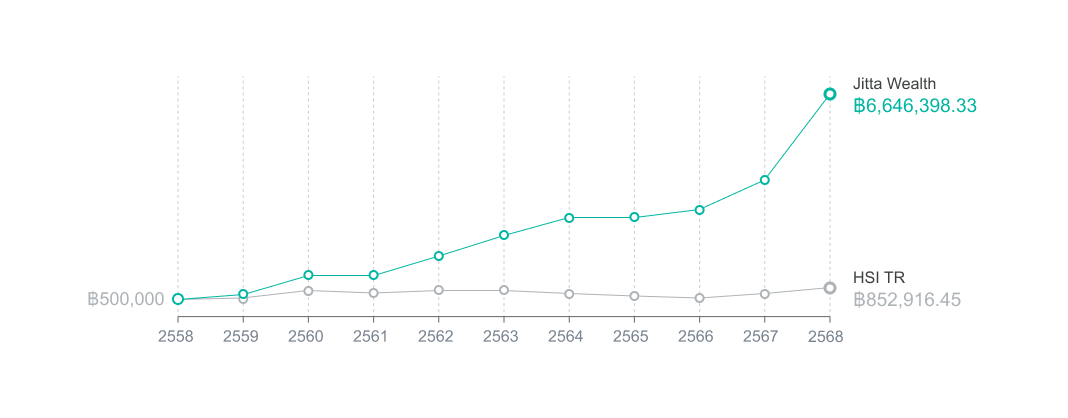

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

HSI TR

2559

27.57%

4.28%

2560

89.39%

41.27%

2561

0.56%

-10.55%

2562

46.66%

13.01%

2563

36.24%

-0.23%

2564

20.05%

-11.84%

2565

0.94%

-12.56%

2566

7.32%

-8.69%

2567

28.85%

22.90%

2568

63.41%

32.72%

ผลตอบแทนเฉลี่ยต่อปี

29.36%

5.49%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 12 กุมภาพันธ์ 2567)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 12 กุมภาพันธ์ 2567)

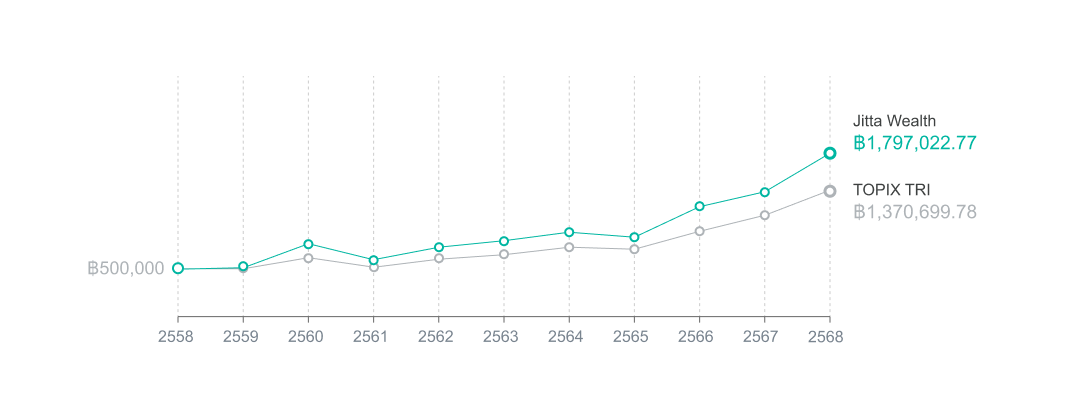

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

TOPIX TRI

2559

1.58%

0.31%

2560

52.56%

22.23%

2561

-23.44%

-15.99%

2562

25.69%

18.12%

2563

8.58%

7.41%

2564

11.18%

12.77%

2565

-5.84%

-2.84%

2566

40.53%

27.34%

2567

14.43%

20.05%

2568

31.85%

25.24%

ผลตอบแทนเฉลี่ยต่อปี

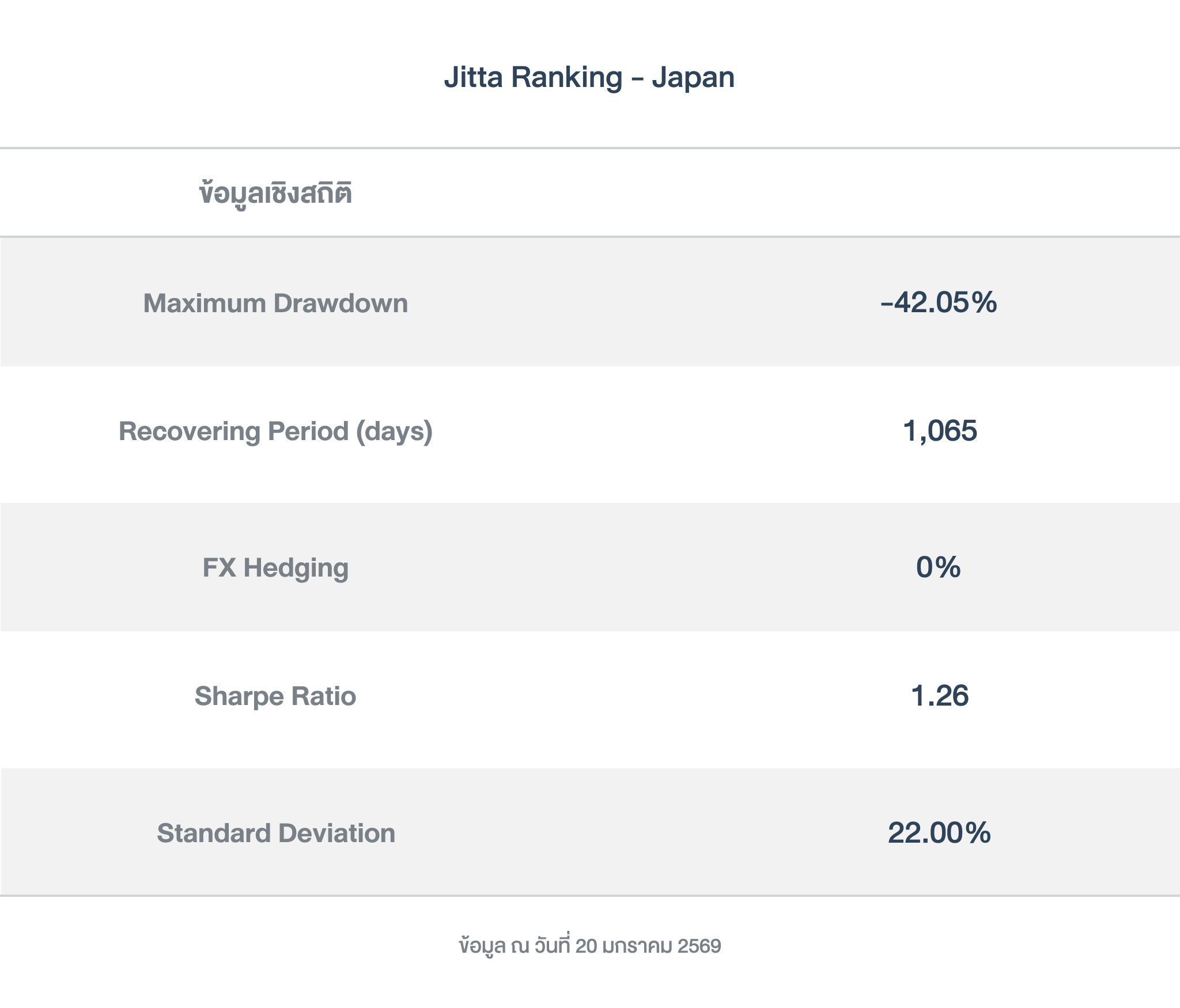

13.45%

10.61%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 19 กรกฎาคม 2565)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

ตารางแสดงผลตอบแทนย้อนหลัง (Back Test) รายปี

Jitta Wealth

S&P 500 TRI

2559

28.83%

11.96%

2560

-0.41%

21.83%

2561

-8.35%

-4.38%

2562

16.23%

31.49%

2563

20.02%

18.40%

2564

56.10%

28.71%

2565

-11.20%

-18.11%

2566

41.58%

26.29%

2567

33.18%

25.02%

2568

7.66%

17.88%

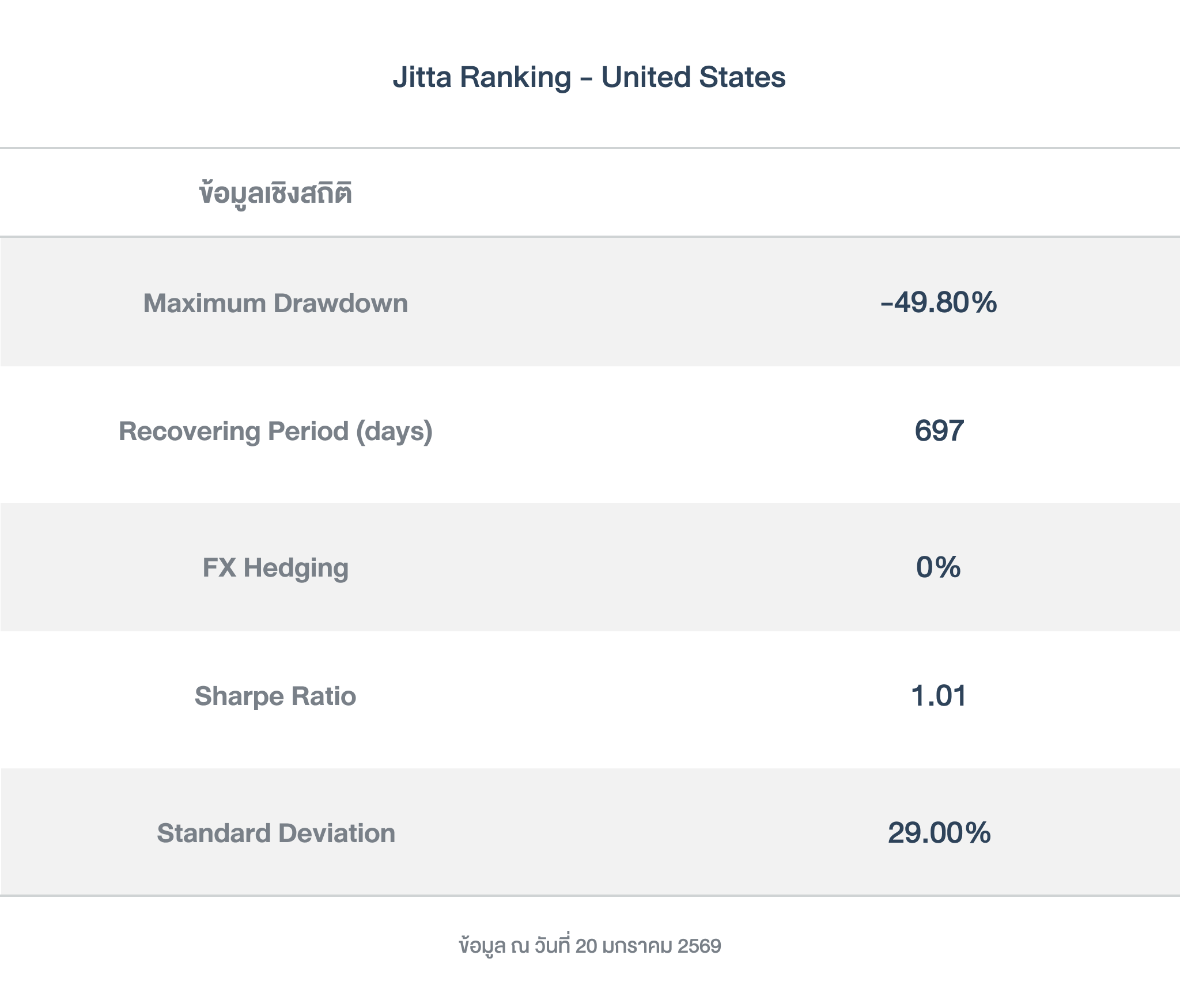

ผลตอบแทนเฉลี่ยต่อปี

15.84%

14.82%

ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง

เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ผลตอบแทนของการลงทุนเริ่มต้นด้วยเงิน 5 แสนบาท จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ที่ปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Jitta Ranking ในแต่ละประเทศ รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมตามกำไร (Performance Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมผู้รักษาทรัพย์สิน (Custodian Fee) แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

ข้อมูลเชิงสถิติ

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

ข้อมูลเชิงสถิติ

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

เกณฑ์การทดสอบผลตอบแทน

การทดสอบผลตอบแทนย้อนหลังของนโยบาย Jitta Ranking Alpha เป็นการทำ Back Test ในระยะเวลา 10 ปี ตั้งแต่ พ.ศ. 2559 ถึง พ.ศ. 2568 ตามขั้นตอนดังต่อไปนี้

- เริ่มต้นลงทุนด้วยจำนวนเงินขั้นต่ำ 2 ล้านบาท

- ระบบคัดเลือกตลาดหุ้นประเทศที่น่าลงทุนที่สุดในแต่ละปีด้วยอัลกอริทึม Alpha AI ของ Jitta

- ระบบบริหารจัดการของ Jitta Wealth จะจัดพอร์ต เลือกหุ้นในประเทศนั้นๆ เพื่อลงทุนตามอันดับ Jitta Ranking เทคโนโลยี AI วิเคราะห์และจัดอันดับ ‘หุ้นดีราคาถูก’ น่าลงทุน โดยลงทุนในหุ้นที่มีสภาพคล่องเพียงพอต่อการซื้อขาย 20 ตัว

- ระบบซื้อหุ้นทุกตัวในสัดส่วนที่ใกล้เคียงกันมากที่สุด (Equal Weight) เพื่อลดความเสี่ยงจากหุ้นรายตัวให้เหลือน้อยที่สุด

- ระบบรีวิวและปรับพอร์ตอัตโนมัติทุกๆ 3 เดือน เพื่อให้พอร์ตกลับมาลงทุนในหุ้นที่ดีที่สุดตามอันดับ Jitta Ranking

- ระบบรีวิวและปรับเปลี่ยนประเทศที่ลงทุนในเดือนธันวาคมของทุกปี เพื่อคัดเลือกประเทศที่น่าลงทุนที่สุดในปีถัดไป

- ผลตอบแทนสุทธิ หักค่าธรรมเนียมในแต่ละปี ถูกนำมาหา อัตราผลตอบแทนเฉลี่ยทบต้นต่อปี (CAGR) เทียบกับ ดัชนีชี้วัด (Benchmark)

ผลทดสอบผลตอบแทนของนโยบาย Jitta Ranking Alpha ตามขั้นตอนที่กล่าวมาครบ 10 ปี แสดงให้เห็นว่า สามารถสร้างผลตอบแทนที่ดีในระยะยาวได้ ด้วยเทคโนโลยีที่สามารถเฟ้นหาประเทศที่น่าลงทุนที่สุด มีโอกาสทำกำไรสูง ร่วมกับเทคโนโลยีคัดเลือกหุ้นดีราคาถูกของ Jitta Ranking ทำให้สามารถสร้างผลตอบแทนที่ดี รักษาวินัยการลงทุนให้สม่ำเสมอ ในขณะเดียวกันก็มีค่าธรรมเนียมต่ำ จึงสามารถทำกำไรได้ดีกว่าอย่างยั่งยืน

แนวทางจัดพอร์ต กระจายความเสี่ยง และปรับพอร์ต Jitta Ranking Alpha

เพื่อป้องกัน ไม่ให้พอร์ตของคุณได้รับผลกระทบจากความผันผวนของราคาหุ้นตัวใดตัวหนึ่งมากจนเกินไป เราจะบริหารจัดการความเสี่ยงให้พอร์ต Jitta Ranking Alpha ของคุณดังนี้

- กระจายความเสี่ยงลงทุน 20 หุ้น ในสัดส่วนเท่าๆ กัน (Equal Weight)

- การรีวิวและปรับพอร์ตทุกๆ 3 เดือน

- การรีวิวและปรับเปลี่ยนตลาดหุ้นที่ลงทุนทุกๆ ปี

1. กระจายความเสี่ยงลงทุน 20 หุ้น ในสัดส่วนเท่าๆ กัน (Equal Weight)

Jitta Wealth จะซื้อหุ้นให้คุณทั้งหมด 20 หุ้นตามการจัดอันดับของ Jitta Ranking ในแต่ละประเทศที่ Alpha AI เลือกเข้าไปลงทุน พร้อมกระจายเงินซื้อหุ้นโดยเน้นรักษาสมดุลของพอร์ตเป็นสำคัญ นั่นคือ สัดส่วนหุ้นแต่ละตัวในพอร์ตควรจะใกล้เคียงกันที่สุด

ทำให้พอร์ตมีการกระจายความเสี่ยงที่เหมาะสม และยังคงสร้างผลตอบแทนที่น่าพอใจ ไม่ว่าจะเพิ่มทุนบ่อยครั้งแค่ไหน คุณก็มั่นใจได้ว่าเงินลงทุนจะไม่ไปกระจุกอยู่ในหุ้นตัวใดตัวหนึ่ง

การกระจายความเสี่ยงแนวทางนี้ มีต้นตำรับจาก Benjamin Graham อาจารย์ของ Warren Buffett ผู้ริเริ่มแนวทางการลงทุนแนวเน้นคุณค่าเชิงปริมาณ Graham เชื่อว่า นักลงทุนที่วิเคราะห์หุ้นจากงบการเงินย้อนหลังเป็นหลัก สามารถลดโอกาสขาดทุนได้มากยิ่งขึ้นอีกโดยการซื้อหุ้นจำนวนมาก อย่างน้อย 20-30 ตัว

แนวคิดนี้ได้รับการต่อยอดโดย Joel Greenblatt ผู้คิดค้นสูตรลงทุน Magic Formula หรือ สูตรมหัศจรรย์ ในการทดสอบผลตอบแทนของ Magic Formula กรีนแบลตต์ก็เลือกซื้อหุ้นตามสูตรมาทั้งหมด 30 ตัวเพื่อกระจายความเสี่ยง และถือจนครบ 1 ปี ค่อยปรับพอร์ตตามสูตร 1 ครั้ง ผลลัพธ์ที่ได้คือ อัตราผลตอบแทนทบต้นเฉลี่ยต่อปี 19.7% เป็นเวลา 21 ปี ชนะดัชนี S&P 500 ที่ทำได้เพียง 9.5% ต่อปีเท่านั้น

ในตลาดหุ้นไทยก็มี ดร. ไพบูลย์ เสรีวิวัฒนา ที่ได้ลองใช้สูตร Magic Formula ซื้อขายหุ้น 30 ตัว ปรับพอร์ตปีละครั้ง กับตลาดหุ้นไทยช่วงปี พ.ศ. 2539-2553 ก็ได้ผลตอบแทน ‘มหัศจรรย์’ เหมือนกัน

Jitta Wealth จึงได้นำหลักการนี้มาประยุกต์ใช้กับการลงทุนนโยบาย Jitta Ranking ทุกแผน เพื่อสร้างโอกาสในการรับผลตอบแทนที่เพิ่มขึ้น และยังคงความสะดวกและสบายใจให้นักลงทุน

2. รีวิวและปรับหุ้นในพอร์ตทุกๆ 3 เดือน

การปรับหุ้นในพอร์ตทุกๆ 3 เดือน มีข้อดีที่สำคัญมาก คือ คุณจะได้ปรับพอร์ตตามงบการเงินล่าสุด ทำให้มีหุ้นที่ดีที่สุดอยู่ในพอร์ตตลอดเวลา แต่ก็ไม่บ่อยเกินไปจนทำให้คุณเสียค่าธรรมเนียมซื้อขายไปเปล่าๆ

วิกฤตตลาดหุ้นทำให้นักลงทุนส่วนใหญ่กังวล ไม่กล้าลงทุนเพราะยังไม่รู้ว่าตลาดจะขึ้นหรือจะลง การปรับพอร์ตบ่อยขึ้นจะช่วยกระจายความเสี่ยงทางเวลา รับมือกับความไม่แน่นอนของตลาดหุ้นช่วงวิกฤตได้ดีขึ้น

แต่การปรับพอร์ตถี่จนเกินไปก็ใช่ว่าจะส่งผลดีต่อการลงทุน เพราะเมื่อคุณลงทุนตาม Jitta Ranking คุณได้ลงทุนในธุรกิจที่พื้นฐานดี และน่าจะมีโอกาสเติบโตไปนานๆ อยู่แล้ว การปรับพอร์ตทุกๆ 3 เดือน หลังจากงบการเงินล่าสุดออก จึงเป็นจังหวะที่เหมาะสมกำลังดี จะช่วยอัปเดตพอร์ตคุณให้มีหุ้นที่ดีที่สุด ณ เวลานั้น ตามพื้นฐานข้อเท็จจริง และผลตอบแทนย้อนหลังของ Jitta Wealth ก็พิสูจน์ให้เห็นว่าการปรับพอร์ตทุก 3 เดือนนั้นเป็นระยะเวลาที่ช่วยเพิ่มผลตอบแทนให้สูงกว่าดัชนีตลาดในระยะยาว

นอกจากนี้ การปรับพอร์ตทุกๆ 3 เดือน เป็นการ ‘เฝ้าดู’ อย่างมีเหตุผล ไม่ใช้อารมณ์ แม้ว่าจะเกิดวิกฤตเศรษฐกิจ ก็จะไม่ผลีผลาม ยังคงรักษาวินัยการลงทุนตามหลักการเดิม

ในระยะยาวแล้วเราเชื่อว่า เงินลงทุนในตลาดหุ้นจะยังคงเติบโตได้เรื่อยๆ ไม่ว่าจะเกิดวิกฤตอะไรกับโลกใบนี้ก็ตาม เพราะถ้าคุณลงทุนในตลาดหุ้นสหรัฐฯ 100,000 บาทในปี 2537 เงินคุณจะเติบโตเป็น 2.7 ล้านบาท ในปี 2566 หรือโตขึ้นถึง 27 เท่า

พิสูจน์ให้เห็นแล้วว่า เราคาดเดาราคาหุ้นในช่วงเวลา 2-3 ปีไม่ได้ แต่คาดการณ์ผลตอบแทนของตลาดหุ้นในระยะยาวได้ค่อนข้างแม่นยำว่ามันจะเติบโต เพราะผลตอบแทนจากตลาดหุ้นจะเท่ากับผลตอบแทนจากธุรกิจในตลาดหุ้นรวมกันเสมอ

ดังนั้น ถ้าคุณตั้งใจลงทุนตามหลักการที่ดี อย่างน้อย 10 ปีขึ้นไป แม้ว่าเศรษฐกิจจะตกต่ำ เงินเฟ้อจะสูง สงครามโลกจะอุบัติถึง 2 รอบ ต้มยำกุ้งจะเกิด การเงินในละตินอเมริกาจะล่มสลาย ฟองสบู่ดอทคอมจะแตก หรือแฮมเบอร์เกอร์จะลามไปทั่วโลก สุดท้ายเงินคุณก็ยังโตขึ้น

เพียงรักษาวินัยการลงทุนให้ดี ลงทุนอย่างสม่ำเสมอในหุ้น อย่างที่ Jitta Wealth จะจัดการบริหาร ปรับพอร์ตให้คุณทุกๆ 3 เดือนไปเรื่อยๆ ไม่ขายหุ้นระหว่างทางแม้เกิดวิกฤตใดๆ (ยกเว้นในบางกรณี เช่น หากพบว่าธุรกิจที่คุณลงทุนอยู่นั้นมีการทุจริต อย่างการแต่งบัญชี หรือถูกก.ล.ต. เพิกถอนคุณสมบัติ เป็นต้น Jitta Wealth ก็จะรีบขายหุ้นตัวนั้น และซื้อหุ้นตัวใหม่ให้คุณตาม Jitta Ranking ทันที) เท่านี้คุณก็สามารถปล่อยเงินลงทุนเติบโตได้อย่างสบายใจ ไม่ต้องกังวลว่าวิกฤตเศรษฐกิจจะทำคุณขาดทุนในระยะยาว

ยิ่งไปกว่านั้น การปรับพอร์ตหรือซื้อขายหุ้นแต่ละครั้งมีต้นทุนค่าใช้จ่าย เป็นค่าคอมมิชชั่นที่คุณจะต้องเสียให้กับนายหน้าซื้อขายหลักทรัพย์หรือโบรกเกอร์ หากการซื้อขายมากครั้ง ไม่ได้สร้างกำไรที่คุ้มค่าอย่างสม่ำเสมอ ก็เท่ากับว่าคุณกำลังเสียค่าธรรมเนียมไปเปล่าๆ

สมมุติคุณปรับพอร์ตเฉลี่ยเดือนละครั้ง เท่ากับว่าคุณจะเสียค่าคอมมิชชั่นประมาณ 4-5% ต่อปี โดยไม่รู้ด้วยซ้ำว่าปีนั้นจะกำไรหรือไม่ นั่นหมายความว่า คุณจะต้องทำกำไรให้ได้อย่างน้อยปีละ 4% ถึงจะคุ้ม ซึ่งการทำกำไรให้ได้แบบเดิมทุกๆ ปีเป็นไปได้ค่อนข้างยาก เพราะอย่างที่ทราบดีอยู่แล้วว่าตลาดมีความผันผวน หุ้นขึ้นบ้าง ลงบ้าง ส่งผลให้พอร์ตของคุณมีความผันผวน อาจจะติดลบ หรือทำกำไรไม่ถึง 4% บ้างในบางปี

การซื้อขายหุ้นแบบกำลังดี ไม่น้อยและไม่ถี่จนเกินไป จึงลดค่าใช้จ่ายที่จะกัดกินผลกำไรของคุณออกไปได้อย่างมีประสิทธิภาพ และ Jitta Wealth มองว่า 3 เดือนเป็นระยะเวลาที่บาล้านซ์ที่สุดในวัฏจักรตลาดหุ้นปัจจุบัน

3. รีวิวและปรับเปลี่ยนตลาดหุ้นที่ลงทุนทุกๆ ปี

นอกจากการปรับพอร์ตทุกๆ 3 เดือนเพื่อให้คุณได้ลงทุนใน ‘หุ้นดีราคาถูก’ มีโอกาสเติบโตอยู่เสมอแล้ว ความพิเศษอีกอย่างหนึ่งของ Jitta Ranking Alpha คือการรีวิวและปรับเปลี่ยนตลาดหุ้นที่ลงทุนทุกปี เพื่อให้คุณได้คว้าโอกาสในตลาดหุ้นที่มีโอกาสเติบโตอันดับต้นๆ ในทุกๆ ปี

เพราะจากที่เราได้อธิบายไปก่อนหน้านี้เรื่องแนวโน้มปรับตัวขึ้นของตลาดหุ้น โดยปกติแล้วโอกาสขาดทุนในการลงทุนระยะยาวจะต่ำกว่าการลงทุนระยะสั้น และถ้าดูตามสถิติแล้วยิ่งลงทุนนานของโอกาสขาดทุนของคุณจะยิ่งต่ำลง

แต่หลายครั้ง นักลงทุนอาจจะเริ่มต้นลงทุนในจังหวะที่ไม่ดีเท่าไหร่ ประจวบเหมาะกับวัฏจักรขาลงของตลาดพอดี ทำให้เจอพอร์ตติดลบเป็นปีๆ จนหลายคนขาดความมั่นใจ ไม่กล้าตัดขาดทุนไปลงทุนในตลาดหุ้นอื่นที่อาจจะฟื้นตัวได้เร็วกว่า ทำให้เสียโอกาส

Jitta Ranking Alpha จึงเลือกโอกาสที่ดีที่สุดให้นักลงทุนที่รับความเสี่ยงได้สูง ต้องการลงทุนในหุ้นรายตัว ไม่มีประเทศใดประเทศหนึ่งที่สนใจเป็นพิเศษ และไม่มีเวลาศึกษาตลาดหรือประเทศในการลงทุน โดยการพัฒนาอัลกอริทึมของ Jitta ให้สามารถวิเคราะห์ตลาดหรือประเทศในการลงทุนให้อัตโนมัติ และปรับเปลี่ยนให้ทุกปี ไม่ต้องกังวลว่าจะลงทุนผิดประเทศ ผิดจังหวะ แล้วต้องทนกับพอร์ตติดลบยาวๆ แบบไม่มีแผนรับมือ เพราะถ้า Alpha AI มองแล้วว่ามีโอกาสการลงทุนที่ดีกว่า คุณก็จะได้ปรับไปลงทุนประเทศนั้นแบบอัตโนมัติทุกปี

และระยะเวลา 1 ปี นับเป็นช่วงที่เหมาะสมที่สุด เนื่องจากการวิเคราะห์ตลาดหุ้นที่น่าลงทุนจะต้องพิจารณาหลายๆ ปัจจัย ไม่ว่าจะเป็น พื้นฐานของหุ้นในตลาด ราคาหุ้นเทียบกำไรของหุ้นโดยรวม และแนวโน้มการปรับตัวขึ้นลงของตลาดหุ้น ระยะเวลา 1 ปี ทำให้เรามีข้อมูลมากเพียงพอในการวิเคราะห์ และคัดเลือกประเทศที่น่าลงทุนที่สุดให้คุณในปีถัดไป

นั่นทำให้การปรับพอร์ตของ Jitta Ranking Alpha แตกต่างจากนโยบายอื่นๆ เพราะแบ่งเป็น 2 ระดับ คือ การปรับเปลี่ยนหุ้นทุกๆ 3 เดือน กับการปรับประเทศทุกๆ 1 ปี โดยการปรับหุ้นทุกๆ 3 เดือนนั้น จะปรับแบบแยกก้อนเงินลงทุน ในกรณีที่คุณเพิ่มทุนเข้ามาหลายๆ ครั้ง แต่ละครั้งจะนับเป็น 1 ก้อน แต่ละก้อนจะปรับพอร์ตเมื่อลงทุนไปครบ 3 เดือน เช่น เงินลงทุนเริ่มต้นคุณจะนับเป็นก้อนที่ 1 ส่วนเงินที่เพิ่มทุนมาทุกเดือน ก็จะนับเป็นก้อนที่ 2 3 4 5… ไปเรื่อยๆ เงินก้อนแรกครบ 3 เดือนก่อนก็จะปรับพอร์ตก่อน และทยอยปรับก้อนถัดๆ มาเมื่อครบ 3 เดือนตามลำดับ

แต่เมื่อถึงเวลาปรับประเทศลงทุนช่วงพฤศจิกายน – มกราคมของทุกปี เงินทั้งหมดจะถูกยุบรวมเป็นก้อนเดียว เพื่อเข้าสู่กระบวนการลงทุนในปีถัดไป ทำให้ปีต่อมาคุณเริ่มต้นลงทุนด้วยเงิน 1 ก้อนเหมือนเดิม แม้จะยังเพิ่มทุนเข้ามาทุกเดือนจนมีหลายก้อน สุดท้ายแล้วก็จะถูกรีเซ็ตเป็น 1 ก้อนทุกปี ทำให้การซื้อขายหุ้นราบรื่นยิ่งขึ้น โดยเฉพาะเวลาสลับไปลงทุนอีกประเทศหนึ่ง

4. เข้าสู่โหมด ‘พักเงิน’ ในสภาวะที่หุ้นทั่วโลกเสี่ยงสูงเกินไป

หากระบบพบว่าตลาดหุ้นอยู่ในสภาวะที่มีความเสี่ยงสูงเกินไป ระบบจะปรับไปถือสินทรัพย์ที่มีความเสี่ยงต่ำ เช่น Dollar Index ETF เพื่อลดความเสี่ยงของพอร์ตโดยรวม และจะประเมินโอกาสลงทุนใหม่ทุก 3 เดือน หากพบตลาดที่เริ่มมีความคุ้มค่า ระบบจะปรับกลไกกลับเข้าถือหุ้นในประเทศนั้นๆ ให้โดยอัตโนมัติ

แนวทางบริหารจัดการกรณีพิเศษ

การลงทุนตาม Jitta Ranking กับกองทุนส่วนบุคคล Jitta Wealth เป็นการลงทุนโดยใช้เทคโนโลยีวิเคราะห์ปัจจัยพื้นฐานของหุ้น โดยอ้างอิงจากข้อมูลงบการเงินย้อนหลังอย่างน้อย 10 ปีเป็นหลัก

แต่ในระหว่างการลงทุน อาจมีเหตุการณ์บางอย่างที่จำเป็นต้องบริหารจัดการเพิ่มเติมจากนโยบายการลงทุนที่เราได้วางไว้

เราจึงได้จัดทำนโยบายในการบริหารจัดการกรณีต่างๆ ที่อาจจะเกิดขึ้นในอนาคต ดังนี้

กรณีประชุมผู้ถือหุ้น (XM):

ทาง Jitta Wealth ไม่ได้รับมอบหมายให้เข้าร่วมประชุม และใช้สิทธิออกเสียง (Proxy Voting) แทนคุณ

กรณีเพิ่มทุน (XR):

Jitta Wealth จะไม่ใช้สิทธิเพิ่มทุน เพื่อรักษาสัดส่วนที่เหมาะสมของการลงทุน นอกจากนี้ ตามหลักการแล้วคุณควรเพิ่มทุนในหุ้น ที่ยังรักษามาตรฐาน “หุ้นดีราคาถูก น่าลงทุน” แต่หุ้นที่เพิ่มทุน (XR) อาจจะไม่ใช่หุ้นที่พื้นฐานดี น่าลงทุนที่สุดอีกต่อไปแล้วก็ได้

กรณีปันผลเป็นเงินสด (XD)

Jitta Wealth จะนำเงินกลับไปลงทุนใหม่

กรณีปันผลเป็นหุ้น [XD(ST)]

Jitta Wealth จะถือหุ้นต่อไปจนกว่าจะมีการปรับพอร์ตการลงทุน

กรณีออกใบแสดงสิทธิซื้อหุ้นสามัญ (Warrant) (XW)

Jitta Wealth จะขาย warrant โดยไม่รอใช้สิทธิแปลงสภาพ เนื่องจากเราไม่รู้ว่าในวันที่ต้องแปลงสภาพหุ้นนั้น เราจะยังมีเงินสดเพียงพอสำหรับการแปลงสภาพหรือไม่ และไม่รู้ด้วยว่าพื้นฐานของหุ้นในวันนั้นจะยังเป็น “หุ้นดีราคาถูก น่าลงทุน” อยู่หรือเปล่า

กรณีหุ้นไม่สามารถซื้อขายได้ เช่น ขึ้นเครื่องหมาย SP หรือ NP

Jitta Wealth จะถือหุ้นต่อไปจนกว่าหุ้นจะสามารถขายได้

กรณีหุ้นถูกบริษัทขอซื้อคืนทั้งหมด (Tender Offer)

หากราคาที่เสนอซื้อสูงกว่าราคาตลาด Jitta Wealth จะใช้สิทธิขายหุ้นทั้งหมด แต่หากราคาที่เสนอซื้อต่ำกว่าราคาตลาดจะพิจารณาเป็นกรณี

กรณีเกิดเหตุการณ์ร้ายแรงไม่คาดฝันกับตลาดหุ้นประเทศที่ลงทุน

หากตลาดหุ้นที่ลงทุนอยู่เกิดเหตุการณ์ร้ายแรงที่ส่งผลกระทบทำให้ไม่สามารถซื้อขายหุ้นหรือลงทุนได้ตามปกติ ผู้จัดการกองทุน (Fund Manager) ของ Jitta Wealth จะเข้ามากำกับดูแลเป็นกรณีพิเศษ เพื่อรักษาประโยชน์สูงสุดให้คุณ

กลุ่มลูกค้าเป้าหมาย

นโยบายการลงทุนนี้เหมาะกับนักลงทุนโดยแยกตามแผนการลงทุนได้ ดังนี้

นโยบายการลงทุนนี้เหมาะกับนักลงทุนที่

• มีระดับความเสี่ยงสูง และสามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ต้องการโอกาสสร้างผลตอบแทนสูงจากการลงทุนในตลาดหุ้นต่างประเทศ

• สามารถถือครองสินทรัพย์ได้ในระยะกลางถึงยาว (3 ปีขึ้นไป) เพื่อให้ได้รับประโยชน์จากการเติบโตของหุ้นรายตัว

• สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้

นโยบายการลงทุนนี้ไม่เหมาะกับนักลงทุนที่

• รับความเสี่ยงสูงไม่ได้ และไม่สามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ต้องการรายได้สม่ำเสมอจากการลงทุน เช่น ผู้ที่ต้องการผลตอบแทนจากดอกเบี้ยหรือเงินปันผลเป็นหลัก

• ต้องการสภาพคล่องสูง และไม่สามารถถือครองการลงทุนได้นานเกิน 3 ปี

• กังวลเกี่ยวกับความเสี่ยงของอัตราแลกเปลี่ยนเงินตราต่างประเทศ

การบริหารความเสี่ยง

- จํานวนหุ้นที่ลงทุนอย่างน้อย 5 หุ้นขึ้นไป ในระยะเวลาหนึ่ง ๆ หรือ ตามดุลยพินิจของผู้จัดการกองทุน

- สัดส่วนการลงทุนในแต่ละหุ้น : จัดสัดส่วนการลงทุนในหุ้นให้มีน้ำหนักเท่า ๆ กัน เพื่อให้แต่ละหุ้นไม่มีนัยสำคัญในระดับที่ทำให้กองทุนได้รับผลกระทบได้ และเน้นการเลือกหลักทรัพย์โดยการวิเคราะห์แนวพื้นฐานที่ธุรกิจมีผลประกอบการดีอย่างต่อเนื่อง รวมถึง อาจมีการถือเงินสด การถือหลักทรัพย์ประเภท ETF หรือสินทรัพย์ที่มีความเสี่ยงต่ำกว่าหุ้นสามัญรายตัวตามดุลยพินิจของผู้จัดการกองทุน

นอกจากนี้ ยังมีการบริหารความเสี่ยงแยกตามปัจจัยความเสี่ยง พร้อมแนวทางการบริหารความเสี่ยง ดังนี้

1. ปัจจัยความเสี่ยงจากการดำเนินงานของผู้ออกตราสาร (Business Risk)

หมายถึง ความเสี่ยงที่เกิดขึ้นจากการเปลี่ยนแปลงของสภาพแวดล้อมทางธุรกิจ หรือการเปลี่ยนแปลงจากปัจจัยภายในของบริษัท ทำให้ผลประกอบการของบริษัทประสบภาวะขาดทุน ซึ่งจะส่งผลทำให้มูลค่าของหลักทรัพย์ของบริษัทนั้นลดต่ำลง

แนวทางการบริหารเพื่อลดความเสี่ยง :

- กองทุนมีการกระจายการลงทุนในหุ้นอย่างน้อย 5 หลักทรัพย์ ที่ทำให้สามารถกระจายความเสี่ยงทางธุรกิจลงได้ โดยมีสัดส่วนการลงทุนในแต่ละหุ้นน้ำหนักเท่า ๆ กัน ดังนั้น แต่ละหุ้นจึงไม่ได้มีนัยสำคัญในระดับที่ทำให้กองทุนได้รับผลกระทบได้ และการเลือกหลักทรัพย์นั้นเน้นการวิเคราะห์แนวพื้นฐานที่มีการเลือกกิจการที่มีผลประกอบการดีอย่างต่อเนื่องเท่านั้น

- กองทุนจะทำการขายหลักทรัพย์ หากบริษัทที่ถือหลักทรัพย์อยู่กระทำความผิดทางกฎหมายอย่างร้ายแรง และมีการประกาศให้สาธารณะทราบอย่างเป็นทางการ เช่น ผู้บริหารฉ้อโกง หรือมีการตกแต่งบัญชีบริษัท โดยทางบริษัทจะแจ้งเรื่องให้กับลูกค้าที่มีหลักทรัพย์นั้น ๆ อยู่ในกองทุนที่ถือครองทราบถึงสาเหตุของการขายหลักทรัพย์นั้น ๆ ภายใน 15 วันทำการ

2. ความเสี่ยงจากความผันผวนของราคาตราสาร (Market Risk)

หมายถึง โอกาสที่ราคาหุ้นในตลาดหลักทรัพย์โดยรวมจะเพิ่มสูงขึ้นหรือลดต่ำลงในช่วงระยะเวลาสั้น ๆ หรือระยะยาวในบางครั้ง ซึ่งอาจเป็นผลมาจากสภาวะเศรษฐกิจ ปัจจัยทางการเมือง การคาดการณ์ของนักลงทุน ฯลฯ ปกติแล้วตลาดหุ้นมักจะขึ้นลงเป็นวัฎจักร (Cycle) คล้ายคลึงกับวัฎจักรเศรษฐกิจ (Economic Cycle) มีช่วงขาขึ้น (Bull Market) และขาลง (Bear Market) รวมทั้งมีความผันผวนในระหว่างช่วง

แนวทางการบริหารเพื่อลดความเสี่ยง :

- จากการที่กองทุนมีนโยบายแบบ Passive Investment ทำให้กองทุนไม่สามารถลดความเสี่ยงของตลาดได้ เนื่องจาก กองทุนมีนโยบายที่จะให้น้ำหนักการลงทุนไว้ในหุ้นเต็ม 100% (Fully Invested) ตลอดเวลา ดังนั้น เมื่อราคาหุ้นในตลาดที่กองทุนถืออยู่มีการเปลี่ยนแปลงลดลง มูลค่าหน่วยลงทุนก็จะลดลงตาม ซึ่งในช่วงตลาดขาลง กองทุนอาจให้ผลตอบแทนต่ำกว่ากองทุนอื่น ๆ ที่สามารถลดน้ำหนักการลงทุนในหุ้นไปถือเงินสดแทนได้

- คณะกรรมการบริหารความเสี่ยง (RMC) จะทำการประเมินสภาพคล่อง และค่า Value at Risk ที่กองทุนถืออยู่ให้เหมาะสมต่อการดำเนินธุรกิจอย่างสม่ำเสมอ โดยหากหุ้นตัวใดจะทำให้กองทุนเกิดความเสี่ยงที่สูงเกินค่าที่เหมาะสม ทาง RMC จะดำเนินการประเมินและแจ้งทางผู้จัดการกองทุนให้ดำเนินการหยุดซื้อหรือขายหุ้นตัวนั้นออก เพื่อลดความเสี่ยงของกองทุน และทำให้กองทุนกลับมาอยู่ในระดับความเสี่ยงที่เหมาะสมต่อไป แต่ถ้าทางผู้จัดการกองทุนไม่เห็นด้วย ต้องแจ้งกลับพร้อมเหตุผลของการไม่ปรับพอร์ต

3. ความเสี่ยงจากการขาดสภาพคล่องของตราสาร (Liquidity Risk)

ความเสี่ยงที่เกิดจากการที่กองทุนไม่สามารถจําหน่ายหลักทรัพย์ที่ลงทุนได้ในราคาที่เหมาะสม และภายในระยะเวลาอันสมควร หรือตลาดหลักทรัพย์ที่กองทุนทําการซื้อขายหลักทรัพย์อาจจะหยุดรับคําสั่งซื้อขาย เนื่องจากสภาวะตลาดในขณะนั้น ความเสี่ยงข้างต้นอาจส่งผลกระทบต่อมูลค่าหน่วยลงทุน

แนวทางการบริหารเพื่อลดความเสี่ยง : ผู้จัดการด้านความเสี่ยง (Risk Manager) จะทำการประเมินสภาพคล่องของตราสาร (Liquidity Risk Limit) ของหุ้นรายตัวที่กองทุนถืออยู่ให้เหมาะสมต่อการดำเนินธุรกิจอย่างสม่ำเสมอ โดยหากหุ้นตัวใดจะทำให้กองทุนเกิดความเสี่ยงที่สูงเกินค่าที่เหมาะสม ทาง Risk Manager จะดำเนินการประเมิน และแจ้งทางผู้จัดการกองทุนให้ดำเนินการหยุดซื้อหรือขายหุ้นตัวนั้นออก เพื่อลดความเสี่ยงของกองทุน และทำให้กองทุนกลับมาอยู่ในระดับความเสี่ยงที่เหมาะสมต่อไป

4. ความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Rate Risk)

ความเสี่ยงจากการลงทุนในต่างประเทศ ทําให้กองทุนมีความเสี่ยงจากการเคลื่อนไหวของเงินตราต่างประเทศ ซึ่งเกิดจากปัจจัยต่าง ๆ เช่น ภาวะเศรษฐกิจโลก ปัจจัยพื้นฐานทางเศรษฐกิจของประเทศต่าง ๆ นโยบายการเงินและการคลัง เสถียรภาพทางการเมืองทั้งในและนอกประเทศ การเก็งกําไรค่าเงิน เป็นต้น

แนวทางการบริหารเพื่อลดความเสี่ยง : เนื่องจากกองทุนมีนโยบายการลงทุนระยะยาว 3-5 ปีขึ้นไป จึงไม่มีสัญญาป้องกันความเสี่ยงอัตราแลกเปลี่ยน

5. ปัจจัยความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร (Credit Risk)

หมายถึง ความเสี่ยงที่เกิดขึ้นจากการตราสารหนี้ที่ลงทุนอยู่ไม่ได้รับผลตอบแทนตามที่ตกลงกันไว้ เนื่องจาก ผู้ออกตราสารหนี้ไม่มีความสามารถในการชำระหนี้ ทั้งนี้ กองทุนไม่มีนโยบายการลงทุนในตราสารหนี้ จึงไม่มีความเสี่ยงนี้

6. ความเสี่ยงจากการเข้าทำสัญญาซื้อขายล่วงหน้า (Leverage Risk)

กองทุนไม่มีโนบายการทำสัญญาซื้อขายล่วงหน้า จึงไม่มีความเสี่ยงนี้

7. ความเสี่ยงจากการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated)

กองทุนไม่มีโนบายการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated) จึงไม่มีความเสี่ยงนี้

ผู้จัดการกองทุน

นายมาโนช ช่างสลัก (ตั้งแต่ 30 พฤศจิกายน 2567)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 30 พฤศจิกายน 2567)

หมายเหตุ

ในการเสนอนโยบายการลงทุนของกองทุนส่วนบุคคลนี้มิได้เป็นการแสดงว่าสำนักงาน ก.ล.ต. ได้รับรองถึงความถูกต้องของข้อมูลดังกล่าว หรือได้ประกันราคาหรือผลตอบแทนของนโยบายการลงทุนที่เสนอนั้น

หมายเหตุและข้อมูลอ้างอิง

*จากการทดสอบผลตอบแทนย้อนหลัง (Back Test) 10 ปี ตั้งแต่ 2559-2568 ข้อมูล ณ วันที่ 20 มกราคม 2569

**ผลตอบแทนเหนือกว่าการลงทุน Jitta Ranking แผนอื่นๆ