แนวทางจัดการพอร์ต Thematic

สร้างโอกาสลงทุนในธีมธุรกิจที่เติบโตสูงตามเมกะเทรนด์โลก คุณสะดวกสบายด้วยระบบติดตามและปรับพอร์ตอัตโนมัติ

Jitta Wealth มอบทางเลือกการลงทุนตามเมกะเทรนด์แบบใหม่ให้คุณ เพิ่มโอกาสกระจายการลงทุนไปยังบริษัทต่างๆ ที่มีการเติบโตสูง เช่น บริษัทที่อยู่ในตลาดเกิดใหม่ อาทิ จีน อินเดีย บริษัทขนาดใหญ่ในตลาดหุ้นหลักอย่างประเทศสหรัฐอเมริกา หรือบริษัทที่อยู่ในอุตสาหกรรมที่มีโอกาสเติบโตสูง เช่น เทคโนโลยี บริการสุขภาพ เกมและอีสปอร์ต

นอกจากนี้ยังได้กระจายความเสี่ยงไม่ให้กระจุกตัวอยู่ในบริษัทใดบริษัทหนึ่ง หรือธีมใดธีมหนึ่ง ดังที่ Warren Buffett มีกฎทองการลงทุนไว้ว่า ‘อย่าวางไข่ไว้ในตะกร้าเดียวกันทั้งหมด’เพราะถ้าตะกร้าหล่นจะทำให้ไข่แตกหมดทุกใบ ดังนั้นการกระจายความเสี่ยงจึงเป็นสิ่งสำคัญที่คุณควรให้ความสำคัญอยู่เสมอ

ด้วยการบริหารกองทุนส่วนบุคคลแบบอัตโนมัติ Jitta Wealth จะลงทุนในตราสารทุนประเภท ETF ในธีมเมกะเทรนด์ต่างๆ โดยจัดสัดส่วนเงินลงทุน และคอยดูแลปรับพอร์ตให้น้ำหนักการลงทุนในแต่ละกลุ่มธุรกิจมีความสมดุลกันตลอดเวลา เพื่อให้มีการกระจายความเสี่ยงอย่างเหมาะสม

นโยบาย Thematic จะช่วยให้คุณสามารถลงทุนในกลุ่มธุรกิจแห่งอนาคต แนวโน้มเติบโตสูง โดยไม่จำเป็นต้องดำเนินการต่างๆ ที่เกี่ยวข้องกับการซื้อขาย ETF ต่างประเทศ เช่น โอนเงินลงทุน ซื้อขาย หรือปรับสัดส่วนพอร์ตการลงทุนด้วยตนเอง รวมถึงสามารถดูสถานะของพอร์ตได้ตลอดเวลาผ่านแอปพลิเคชันของ Jitta Wealth

แนวทางวิเคราะห์คัดเลือกธีมเมกะเทรนด์เพื่อการลงทุนผ่านนโยบาย Thematic

ธีมเมกะเทรนด์ที่เปิดให้ลงทุนผ่านนโยบาย Thematic ได้ผ่านการค้นคว้า วิเคราะห์และพิจารณาโดยทีมงาน Jitta Wealth แล้ว ว่าเป็นธุรกิจเมกะเทรนด์ที่น่าสนใจ รายได้ดี มีแนวโน้มเติบโตได้อีกไกลใน 10-20 ปีข้างหน้า เหมาะกับการลงทุนระยะยาว

โดยการคัดสรรธีมเมกะเทรนด์จะประกอบด้วยการวิเคราะห์ใน 2 มิติ ได้แก่ การวิเคราะห์เชิงปริมาณ (Quantitative Analysis) และการวิเคราะห์เชิงคุณภาพ (Qualitative Analysis)

ในการวิเคราะห์เชิงคุณภาพ เราจะวิเคราะห์ข้อมูลจากหลากหลายแหล่ง เพื่อดูว่าแต่ละธีมมีโอกาสเติบโตสูงมากน้อยแค่ไหนในระยะยาว เช่น ดูว่าขนาดตลาดของอุตสาหกรรมนั้นๆ เป็นอย่างไร มีมูลค่าประมาณเท่าไหร่ เฉลี่ยการเติบโตของอุตสาหกรรมที่ผ่านมาเป็นอย่างไร

กรณีเป็นอุตสาหกรรมใหม่ หรือเป็นกลุ่มธุรกิจเกี่ยวกับเทคโนโลยีใหม่ๆ เราก็อาจจะดูเพิ่มเติมว่า ธุรกิจในอุตสาหกรรมดังกล่าวสามารถแย่งส่วนแบ่งการตลาดมาจากธุรกิจดั้งเดิมได้มากน้อยแค่ไหน กำลังเข้ามาแทนที่ธุรกิจดั้งเดิมหรือไม่ และมีศักยภาพเพียงพอหรือไม่ ที่จะเติบโตจนกลายเป็นส่วนสำคัญในชีวิตประจำวันของเราในอนาคต เป็นต้น

นอกจากดูโอกาสในการเติบโตผ่านการวิเคราะห์เชิงคุณภาพแล้ว เราก็ยังนำการวิเคราะห์เชิงปริมาณเข้ามาใช้ เพื่อดูมูลค่าที่เหมาะสม น่าลงทุน ของธีมแต่ละธีมด้วย

เพราะในที่สุดแล้ว การลงทุนในธุรกิจที่ดี มีโอกาสเติบโต แต่ลงทุนในราคาที่แพงเกินไป ก็ทำให้คุณขาดทุนได้

ดังนั้น ทีมงาน Jitta Wealth จึงได้วิเคราะห์รายได้ของธุรกิจในแต่ละธีมที่เลือก เทียบกับมูลค่าทางตลาดหรือ Market Capitalization เพื่อดูว่ารายได้ธุรกิจเติบโตในสัดส่วนที่เหมาะสมกับราคาหุ้นหรือไม่ ราคาหุ้นไม่ได้แพงเกินไปจนทำให้ธีมนั้น Overvalued

เช่น เมกะเทรนด์เทคโนโลยีท่องเที่ยว ที่ราคาหุ้นตกลงมาเยอะในช่วงวิกฤต Covid-19 แต่เมื่อผู้คนเริ่มออกจากบ้านอีกครั้ง รายได้ของธุรกิจกลุ่มเทคโนโลยีท่องเที่ยวก็กลับมาดีขึ้น ในขณะที่ราคาหุ้นยังไม่ค่อยฟื้นตัว ทำให้ธีมเทคโนโลยีท่องเที่ยวมูลค่า ‘ถูก’ น่าลงทุน และมีโอกาสสร้างผลตอบแทนดีให้นักลงทุนในระยะยาว จึงเป็นจังหวะเปิดตัวธีมเทคโนโลยีท่องเที่ยวให้นักลงทุนที่สนใจได้เลือกจัดใส่พอร์ต เป็นต้น

แนวทางคัดเลือก ETF สำหรับแต่ละธีมเมกะเทรนด์

เพื่อให้คุณลงทุนในเมกะเทรนด์แต่ละธีมได้อย่างสบายใจยิ่งขึ้น Jitta Wealth จึงเลือก ETF (Exchange Traded Fund หรือ กองทุนที่ซื้อขายผ่านตลาดหลักทรัพย์ได้เหมือนหุ้น) เป็นสินทรัพย์ในการลงทุน เนื่องจาก ETF มีการกระจายความเสี่ยงในตัวอยู่แล้ว ETF กองหนึ่งจะลงทุนในหุ้นหลากหลายตัวจากทั่วโลกที่เข้าธีม เช่น ธีมบริการสุขภาพ ก็ลงทุนหุ้นบริษัทยา โรงพยาบาล จากทั่วโลก เป็นต้น เมื่อคุณซื้อ ETF ก็เหมือนได้เป็นเจ้าของธุรกิจในธีมนั้นๆ เป็น 10 เป็น 100 บริษัท หากเกิดเหตุการณ์ไม่คาดฝันกับบริษัทใดบริษัทหนึ่ง คุณก็ยังสบายใจได้ว่า ETF ธีมที่คุณซื้อไปจะไม่ขาดทุนหนักเหมือนกับไปซื้อหุ้นรายตัว

นอกจากนี้ ETF ที่เราเลือก ยังเป็น ETF แบบ Passive ค่าธรรมเนียมต่ำ เน้นสร้างผลตอบแทนตามการเติบโตของดัชนีธีมธุรกิจหรืออุตสาหกรรมนั้นๆ โดยพิจารณาถึงปัจจัยด้านความมั่นคง อัตราค่าธรรมเนียม ราคาซื้อขาย สภาพคล่องที่สมเหตุสมผล ผลตอบแทนเทียบกับความเสี่ยง เพื่อคัดเลือก ETF ที่มีโอกาสมอบผลตอบแทนคุ้มค่ากับความผันผวนหรือความเสี่ยงมากที่สุด

ทั้งนี้ ETF ทั้งหมดที่ Jitta Wealth เข้าไปลงทุนให้นั้น จะเป็น ETF ที่ซื้อขายในตลาดหลักทรัพย์ประเทศสหรัฐอเมริกา เนื่องจากเป็นตลาดที่มี ETF ให้เลือกหลากหลายที่สุดในโลก นอกจากนี้ ETF ที่มีให้เลือกลงทุนในตลาดสหรัฐฯ ยังมีนโยบายลงทุนหุ้นทั่วโลกอีกด้วย

ETF ที่ลงทุนของแต่ละธีมเมกะเทรนด์

ปัจจุบัน ธีมเมกะเทรนด์ที่ Jitta Wealth ได้คัดเลือกมาให้ลงทุน มีดังนี้

1. ตลาดหุ้นจีน

ลงทุนใน iShares Trust – iShares MSCI China ETF (MCHI) หุ้นขนาดกลางและขนาดใหญ่ในตลาดหุ้นฮ่องกง (HKEX) ตลาดหุ้นเซี่ยงไฮ้ (SSE) และตลาดหุ้นเซินเจิ้น (SZSE) อ้างอิงดัชนี MSCI China Index

2. ตลาดหุ้นญี่ปุ่น

ลงทุนใน Franklin FTSE Japan ETF (FLJP) ซึ่งลงทุนในหุ้นญี่ปุ่นโดยอ้างอิงจากดัชนี FTSE Japan RIC Capped Index ด้วยกลไกจำกัดน้ำหนัก (Capping) เพิ่มประสิทธิภาพในการกระจายความเสี่ยงลงทุนในหุ้นชั้นนำของญี่ปุ่นกว่า 500 หุ้น

3. ตลาดหุ้นเวียดนาม

ลงทุนใน VanEck Vectors Vietnam ETF (VNM) หุ้นของบริษัทที่จดทะเบียนในตลาดหุ้นหลักของประเทศเวียดนาม อ้างอิงดัชนี MVIS Vietnam Index

4. ตลาดหุ้นสหรัฐอเมริกา

ลงทุนใน iShares Core S&P 500 ETF (IVV) หุ้นขนาดใหญ่ในประเทศสหรัฐอเมริกา อ้างอิงดัชนี S&P 500 Index

5. ตลาดหุ้นอินเดีย

ลงทุนใน WisdomTree India Earnings Fund (EPI) หุ้นที่มีความสามารถในการทำกำไรในประเทศอินเดีย อ้างอิงดัชนี MSCI India Index

6. ตลาดหุ้นฮ่องกง

ลงทุนใน iShares MSCI Hong Kong ETF (EWH) หุ้นฮ่องกง H-shares ที่มีหุ้นขนาดกลางถึงใหญ่ของตลาดฮ่องกง ซึ่งคิดเป็น 85% ของมูลค่าตลาดทั้งหมด อ้างอิงดัชนี MSCI Hong Kong 25/50

7. เกมและอีสปอร์ต

ลงทุนในกองทุน VanEck Vector Video Gaming and eSports ETF (ESPO) ในกลุ่มเกม และอีสปอร์ต อ้างอิงดัชนี MVIS® Global Video Gaming and eSports Index

8. กัญชา

ลงทุนใน Amplify Alternative Harvest ETF (MJ) ตราสารทุนทั่วโลกในกลุ่มอุตสาหกรรมเพาะปลูกและแปรรูปกัญชาเพื่อประโยชน์ทางการแพทย์และการสันทนาการ อ้างอิงดัชนี Prime Alternative Harvest Index

9. คลาวด์

ลงทุนในกองทุน First Trust Cloud Computing ETF (SKYY) ในกลุ่มเทคโนโลยีคลาวด์ อ้างอิงดัชนี ISE CTA Cloud Computing™ Index

10. จีโนมิกส์

ลงทุนใน iShares Genomics Immunology and Healthcare ETF (IDNA) หุ้นของบริษัทเทคโนโลยีที่พัฒนานวัตกรรมด้านจีโนมิกส์ (Genomics) ภูมิคุ้มกันวิทยา (Immunology) และ พันธุวิศวกรรม (Bioengineering) จากทั่วโลก อ้างอิงดัชนี NYSE FactSet Global Genomics และ Immuno Biopharma Index

11. เซมิคอนดักเตอร์

ลงทุนในหุ้นของบริษัทผู้ผลิตเซมิคอนดักเตอร์ทั่วโลกผ่านกองทุน VanEck Vectors Semiconductor ETF (SMH) ที่มีนโยบายลงทุนตามดัชนี MVIS® US Listed Semiconductor 25 Index

12. ไซเบอร์ซีเคียวริตี้

ลงทุนในหุ้นของบริษัทที่ทำธุรกิจเกี่ยวข้องกับเรื่องความปลอดภัยทางไซเบอร์ทั่วโลกผ่านกองทุน First Trust Nasdaq Cybersecurity ETF (CIBR) ที่มีนโยบายลงทุนตามดัชนี Nasdaq CTA Cybersecurity Index™

13. เทคโนโลยี

ลงทุนใน iShares Global Tech ETF (IXN) ตราสารทุนทั่วโลกในกลุ่มอุตสาหกรรมเทคโนโลยี อ้างอิงดัชนี S&P Global 1200 Information Technology Index

14. เทคโนโลยีการเงิน (Fintech)

ลงทุนใน Global X FinTech ETF (FINX) ตราสารทุนทั่วโลกในกลุ่มเทคโนโลยีการเงิน อ้างอิงดัชนี INDXX Global Fintech Thematic TR

15. เทคโนโลยีจีน

ลงทุนใน Invesco China Technology ETF (CQQQ) ตราสารทุนสัญชาติจีนในกลุ่ม Information Technology อ้างอิงดัชนี FTSE China Incl A 25% Technology Capped Index

16. เทคโนโลยีท่องเที่ยว

ลงทุนใน Amplify Travel Tech ETF (AWAY) หุ้นของบริษัทเทคโนโลยีที่เป็นผู้นำอุตสาหกรรมการท่องเที่ยวยุคใหม่จากทั่วโลก อ้างอิงดัชนี Prime Travel Technology Index NTR

17. บริการสุขภาพ

ลงทุนใน iShares Global Healthcare ETF (IXJ) ตราสารทุนทั่วโลกในกลุ่มอุตสาหกรรมสุขภาพ อ้างอิงดัชนี S&P Global 1200 Health Care Index

18. บริการสุขภาพจีน

ลงทุนในหุ้นของบริษัทสัญชาติจีนที่ทำธุรกิจด้านการให้บริการสุขภาพที่จดทะเบียนในตลาดหุ้นทั่วโลกผ่านกองทุน KraneShares MSCI All China Health Care Index ETF (KURE) ที่มีนโยบายลงทุนตามดัชนี MSCI China All Shares Health Care 10/40 Index

19. พลังงานสะอาด

ลงทุนในหุ้นของบริษัทที่ทำธุรกิจด้านพลังงานทดแทนและธุรกิจเกี่ยวเนื่องผ่านกองทุน iShares Global Clean Energy ETF (ICLN) ที่มีนโยบายลงทุนตามดัชนี iShares Global Clean Energy ETF

20. พลังงานสะอาดจีน

ลงทุนใน KraneShares MSCI China Clean Technology Index ETF (KGRN) หุ้นของบริษัทในประเทศจีน ที่พัฒนาผลิตภัณฑ์หรือให้บริการที่เป็นมิตรกับสิ่งแวดล้อม อ้างอิงดัชนี MSCI China IMI Environment 10/40 Index

21. เมตาเวิร์ส

ลงทุนในหุ้นของบริษัทที่ทำธุรกิจเกี่ยวข้องกับการสร้างโลกเสมือนจริงแห่งอนาคตทั่วโลกผ่านกองทุน Roundhill Ball Metaverse ETF (METV) ที่มีนโยบายลงทุนตามดัชนี Ball Metaverse Index

22. ยานยนต์ไฟฟ้า

ลงทุนในบริษัทที่เกี่ยวข้องกับการพัฒนาเทคโนโลยียานยนต์ไร้คนขับ ยานพาหนะไฟฟ้า ชิ้นส่วนประกอบและวัสดุ EV ผ่านกองทุน Global X Autonomous And Electric Vehicles ETF (DRIV) ที่มีนโยบายลงทุนตามดัชนี Solactive Autonomous & Electric Vehicles Index

23. ลิเทียมและแบตเตอรี่

ลงทุนในหุ้นของบริษัทที่เกี่ยวข้องกับการคิดค้น วิจัยและผลิตแบตเตอรี่ลิเทียมและแบตเตอรี่ประเภทอื่นทั่วโลกผ่านกองทุน Global X Lithium & Battery Tech ETF (LIT) ที่มีนโยบายลงทุนตามดัชนี Solactive Global Lithium Index

24. หุ้นแกร่งสหรัฐฯ

ลงทุนในหุ้นสหรัฐฯ ที่มีราคาเหมาะสมและมีข้อได้เปรียบทางการแข่งขันที่ยั่งยืน (Competitive Advantage) ผ่านกองทุน VanEck Morningstar Wide Moat ETF (MOAT) ที่มีนโยบายลงทุนตามดัชนี Morningstar® Wide Moat Focus Index

25. หุ่นยนต์และ AI

ลงทุนในกองทุน Global X Artificial Intelligence & Technology ETF (AIQ) เน้นลงทุนในนวัตกรรมปัญญาประดิษฐ์ อ้างอิงดัชนี Indxx Artificial Intelligence & Big Data Index

26. อินเทอร์เน็ต ออฟ ธิง

ลงทุนในหุ้นของบริษัทที่ได้ประโยชน์จากอุตสาหกรรม Internet of Things (IoT) ที่กำลังขยายตัวในหลายอุตสาหกรรมทั่วโลกผ่านกองทุน Global X Internet of Things ETF (SNSR) ที่มีนโยบายลงทุนตามดัชนี INDXX Global Internet of Things Thematic Index

27. อีคอมเมิร์ซ

ลงทุนในกองทุน Global X E-commerce ETF (EBIZ) ในกลุ่มตลาดออนไลน์ อ้างอิงดัชนี Solactive E-commerce Index

เกณฑ์การคัดเลือก ETF เพื่อลงทุน

นโยบาย Thematic ของ Jitta Wealth พิจารณาคัดเลือก ETF จากหลายปัจจัย เช่น

- ขนาดของกองทุน

- ค่าใช้จ่ายต่างๆ ของกองทุน

- ผลตอบแทนของกองทุนเทียบกับดัชนีที่อ้างอิง (Tracking Error)

- ผลตอบแทนเทียบกับความเสี่ยง

โดยเกณฑ์ และขั้นตอนการคัดเลือก รวมถึง ETF ที่จะลงทุน จะมีการพิจารณาทบทวนตามรอบระยะเวลาที่เหมาะสมอยู่เสมอ

วิธีบริหารจัดการ Thematic DIY

Thematic DIY คือนโยบายการลงทุนที่ให้คุณได้ออกแบบพอร์ตเมกะเทรนด์ด้วยตนเอง ดีไซน์พอร์ตอย่างที่ใจต้องการ เลือกจับคู่ธีมเมกะเทรนด์ใส่พอร์ตลงทุนได้สูงสุดถึง 5 ธีมในพอร์ตเดียว แล้วให้ระบบบริหารจัดการกองทุนอัตโนมัติของ Jitta Wealth คอยดูแล ปรับพอร์ต เพื่อรักษาสัดส่วนที่เหมาะสมของการลงทุนให้ พอร์ตของคุณจะได้เติบโตไปพร้อมๆ กับเมกะเทรนด์ที่ก้าวเข้ามามีบทความในชีวิตของเรามากขึ้นเรื่อยๆ

วิธีการจัดสัดส่วนลงทุนของ Thematic DIY

คุณสามารถเลือกธีมลงทุนใน 1 ถึง 5 ธีมในพอร์ตเดียว โดย Jitta Wealth จะลงทุนด้วยสัดส่วนที่เท่ากันในแต่ละธีมเพื่อกระจายความเสี่ยงให้สมดุลมากที่สุด อีกทั้งจะทำให้สามารถจัดสรรการลงทุนได้ง่ายเมื่อคุณเพิ่มทุนเข้ามา

ตัวอย่างเช่น คุณเลือกลงทุนทั้งหมด 4 ธีม คือ ตลาดหุ้นสหรัฐฯ ตลาดหุ้นจีน เทคโนโลยี และบริการสุขภาพ Jitta Wealth จะลงทุนในทั้ง 4 ธุรกิจที่คุณเลือก โดยลงทุนเฉลี่ยประมาณธีมละ 25% เท่าๆ กัน

การบริหารจัดการพอร์ตแบบอัตโนมัติ

Jitta Wealth บริหารกองทุนด้วยระบบอัตโนมัติ ซึ่งจะปรับสัดส่วนการลงทุน (Rebalance) ให้กลับมาอยู่ในสัดส่วนที่ตั้งไว้ เมื่อสัดส่วนของธีมใดๆ เปลี่ยนแปลงอย่างน้อย 5% หรือเมื่อครบกำหนด 1 ปี นับจากวันที่ปรับสัดส่วนครั้งล่าสุด ซึ่งจะช่วยให้พอร์ตของคุณเป็นไปตามนโยบายที่ต้องการอยู่เสมอ

จากนั้นเมื่อเวลาผ่านไป ปรากฏว่า ธีมเทคโนโลยีราคาเพิ่มสูงขึ้นมาก สัดส่วนเพิ่มขึ้นเป็น 31% ของพอร์ตทั้งหมด เท่ากับว่าเกินสัดส่วนที่ควรจะเป็นมากกว่า 5% (จากสัดส่วนเฉลี่ยที่ 25% ในแต่ละกลุ่ม) ระบบจะปรับพอร์ตอัตโนมัติ โดยซื้อและขายทั้ง 4 ธีม ให้กลับมามีสัดส่วนการลงทุนเฉลี่ยที่ 25% เท่าๆ กันดังเดิม

วิธีการนี้จะช่วยลดความเสี่ยงจากการมีเงินลงทุนอยู่ในกลุ่มใดกลุ่มหนึ่งมากหรือน้อยเกินไป ส่งผลให้คุณได้รับประโยชน์จากศักยภาพการเติบโตโดยรวมของกลุ่มธุรกิจเหล่านี้ โดยมีความผันผวนที่ลดน้อยลงมาก

นอกจากนี้ การใช้ระบบปรับสัดส่วนการลงทุนในแต่ละธีมโดยอัตโนมัติ จะช่วยอำนวยความสะดวกให้คุณในการเพิ่มเงินลงทุน โดยไม่ต้องคอยติดตามว่า ควรจะลงทุนในธีมไหน เท่าไหร่ ตอนไหน ทำให้ ช่วยลดเวลา ลดความผิดพลาด และมีค่าใช้จ่ายที่ถูกกว่าการไปลงทุนด้วยตนเอง

การเปลี่ยนธีมการลงทุน

หลังลงทุนไปแล้ว หากคุณต้องการเปลี่ยนธีมที่เลือกไว้ สามารถทำได้สะดวกง่ายดายบนแอปพลิเคชัน Jitta Wealth

อย่างไรก็ตาม คุณสามารถเปลี่ยนธีมโดยไม่มีค่าใช้จ่ายได้เพียงไตรมาสละ 1 ครั้งเท่านั้น เกินกว่านั้นจะมีค่าใช้จ่ายครั้งละ 500 บาท

ระดับความเสี่ยง

ระดับ 4 เสี่ยงสูง

วิธีบริหารจัดการ Thematic Optimize

เมกะเทรนด์น่าลงทุนในโลกนี้มีอยู่มากมาย คุณจะทราบได้อย่างไรว่าควรลงทุนเมกะเทรนด์ไหน ถึงจะช่วยให้เงินเติบโตได้ดีที่สุด?

คุณไม่ต้องทำนายอนาคต ไม่ต้องวิเคราะห์มหภาค ไม่ต้องอ่านงบการเงินคล่อง ก็สามารถลงทุนเมกะเทรนด์ให้พอร์ตเติบโตอย่างสบายใจได้ เพียงตั้งเป้าลงทุนระยะยาว เข้าใจหลักการลงทุนที่ยั่งยืน และเติมเงินใส่พอร์ตอย่างมีวินัย ที่เหลือ Thematic Optimize จะจัดการดูแลพอร์ตให้คุณเอง

Thematic Optimize คือ นโยบายการลงทุนที่จะช่วยแก้ปัญหาการลงทุนตามเมกะเทรนด์โลกให้คุณอย่างชาญฉลาด จัดพอร์ตด้วยธีมเมกะเทรนด์ศักยภาพสูง บริหารพอร์ตอย่างเป็นระบบ มีหลักการ ลดภาระที่คุณต้องมานั่งหาข้อมูล ศึกษา ตัดสินใจซื้อขายเอง

โดย Thematic Optimize จะใช้ AI เข้ามาช่วยวิเคราะห์แต่ละธีมเมกะเทรนด์อย่างละเอียด เพื่อคัดเลือกธีมที่น่าลงทุนที่สุดมาจัดพอร์ตให้คุณ พร้อมทั้งช่วยดูแลปรับพอร์ตให้อย่างมีวินัยทุกๆ 3 เดือน เพื่อให้พอร์ตคุณมีแต่ธีมที่น่าลงทุนที่สุดตลอดเวลา พร้อมประเมินว่าตลาดโดยรวมกำลังอยู่ใน “ช่วงใดของวัฏจักร” หาก AI ประเมินว่าเป็นช่วงเวลาที่ “ธีมส่วนใหญ่กำลังร้อนแรงเกินพื้นฐาน” และมีแนวโน้มที่จะเข้าสู่จังหวะปรับฐาน ระบบจะเลือก “ไม่ลงทุนในธีมใดเลย” ชั่วคราว เพื่อลดความเสี่ยงจากการไล่ราคาสูงโดยไม่จำเป็น

ในช่วงที่ระบบหลีกเลี่ยงธีมเมกะเทรนด์ ระบบจะลงทุนใน Dollar Index ซึ่งเป็น ETF ที่สะท้อนค่าเงินดอลลาร์สหรัฐ โดยสินทรัพย์นี้มีค่าสหสัมพันธ์ต่ำกับตลาดหุ้น ช่วยปกป้องพอร์ตเมื่อตลาดมีความเสี่ยงสูงเพื่อให้พอร์ตของคุณมีโอกาสสร้างผลตอบแทนได้แม้ในช่วงเวลาที่ตลาดหุ้นผันผวน และเมื่อเข้าสู่จังหวะที่เหมาะสม ธีมต่างๆ ปรับฐานลงมาในระดับที่สมเหตุสมผล ระบบจะกลับเข้าลงทุนในธีมเมกะเทรนด์อีกครั้งโดยอัตโนมัติ

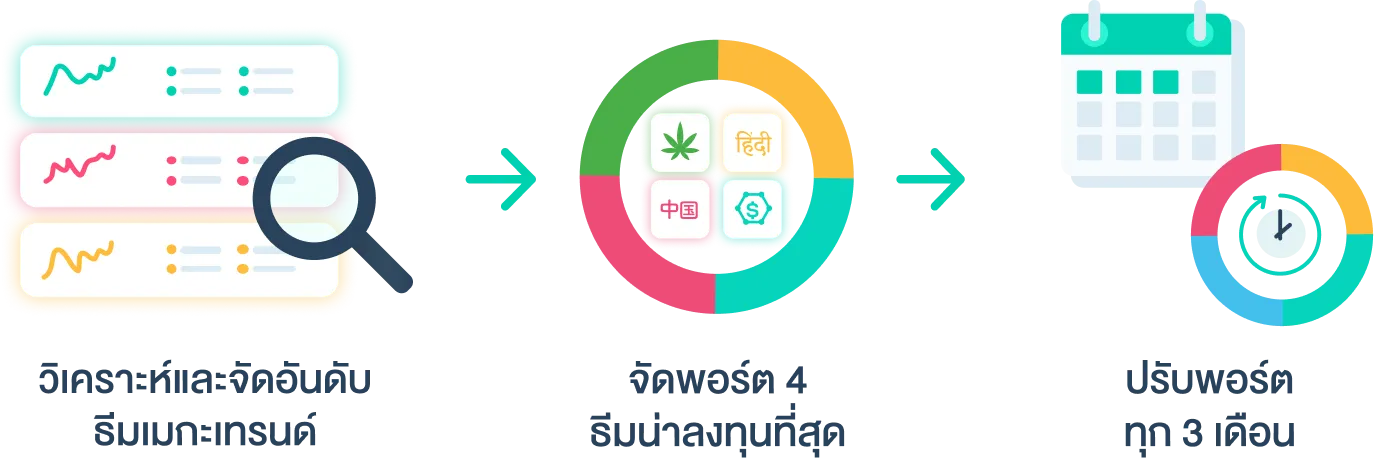

แนวทางคัดเลือกธีมเพื่อจัดพอร์ต

เนื่องจากธีมที่เราเปิดให้ลงทุนได้ทุกธีมนั้น ได้ผ่านการวิเคราะห์คัดกรองอย่างละเอียดแล้ว ว่าเป็นเมกะเทรนด์ที่น่าสนใจ มีโอกาสเติบโตดีในระยะยาว และราคายังอยู่ในระดับที่เหมาะสม จุดประสงค์หลักของ AI จึงเป็นการวิเคราะห์ระหว่างธีมที่ Jitta Wealth เปิดให้ลงทุนในปัจจุบัน ว่าธีมไหนน่าลงทุนที่สุด ณ วันที่คุณลงทุน และทดสอบผลตอบแทนย้อนหลัง (Back Test) เพื่อดูว่าธีมที่เลือกสร้างผลตอบแทนได้ดีจริง โดยทำตามขั้นตอนดังนี้

- AI วิเคราะห์ธีมที่เราเปิดให้ลงทุนและหุ้นที่อยู่ภายใน ETF แต่ละตัวทั้งหมด โดยพิจารณาจากการเติบโตของอุตสาหกรรม ผลตอบแทนที่ผ่านมา ค่าธรรมเนียม และความเสี่ยง

- ประเมินภาพรวมตลาดจากธีมทั้งหมด ว่าช่วงเวลานั้นเป็นช่วงที่ราคาขึ้นมาสูงเกินพื้นฐานหรือไม่

- หากตลาดยังอยู่ในจังหวะที่เหมาะสม AI จะคัดเลือก 4 ธีมที่มีศักยภาพที่สุด ณ เวลานั้นมาจัดพอร์ตในสัดส่วนเท่าๆ กัน (Equal Weight)

- หากตลาดโดยรวมอยู่ในช่วงราคาสูง ระบบจะชะลอการลงทุนในธีมทั้งหมด และถือ UUP ชั่วคราว

- รีวิวธีมและพอร์ตทุก 3 เดือน โดย AI จะคำนวณใหม่ทั้งหมด เลือกธีมที่อยู่ในอันดับ 1–6 เท่านั้น

- ถ้าธีมเดิมยังอยู่ในอันดับ 1–6 จะคงธีมเดิมไว้ และปรับแค่สัดส่วนการลงทุนให้เท่าๆ กัน

- หากธีมใดหลุดอันดับ 6 ระบบจะขายออก และแทนที่ด้วยธีมที่มีอันดับสูงกว่า

- ระบบจะดูแล จัดการ และทำตามหลักการนี้ซ้ำไปเรื่อยๆ แบบอัตโนมัติ

วิธีการจัดสัดส่วนลงทุนของ Thematic Optimize

เมื่อคุณเลือกลงทุนกับ Thematic Optimize คุณจะได้ลงทุนใน 4 ธีมที่น่าลงทุนที่สุด ณ เวลานั้นๆ โดย Jitta Wealth จะลงทุนแต่ละธีมในสัดส่วนที่เท่ากัน หรือประมาณ 25% เพื่อกระจายความเสี่ยง ป้องกันไม่ให้เหตุการณ์ไม่คาดฝันที่ควบคุมและคาดการณ์ล่วงหน้าไม่ได้ ส่งผลกระทบต่อพอร์ตรุนแรง

หากในช่วงใดที่ระบบประเมินว่า ตลาดในภาพรวมปรับตัวร้อนแรง และธีมเมกะเทรนด์ส่วนใหญ่ราคาแพงเกินกว่าที่ควรจะเป็น เงินลงทุนของคุณจะถูกจัดสรรไปลงทุนใน Dollar Index ซึ่งเป็น ETF ที่สะท้อนค่าเงินดอลลาร์สหรัฐ โดยสินทรัพย์นี้มีค่าสหสัมพันธ์ต่ำกับตลาดหุ้น ช่วยลดความเสี่ยงพอร์ตในช่วงที่ตลาดมีความผันผวนสูง พร้อม “รอจังหวะที่เหมาะสม” เพื่อกลับเข้าลงทุนในธีมศักยภาพสูงอีกครั้งเมื่อราคาปรับลงมาอยู่ในระดับที่เหมาะสม

การลงทุนแบบนี้ ช่วยให้คุณมั่นใจได้ว่า พอร์ตจะเดินหน้าด้วยความระมัดระวังในช่วงตลาดร้อนแรง และพร้อมเข้าลงทุนในธีมศักยภาพสูงทันทีที่โอกาสกลับมา

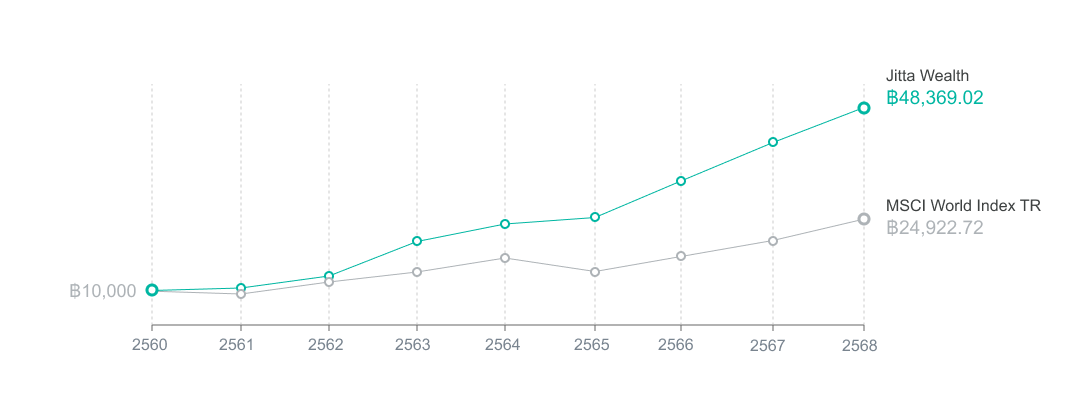

ผลตอบแทนย้อนหลัง (Back Test)

เพื่อแสดงให้เห็นว่าการลงทุนตามนโยบาย Thematic Optimize นั้นสามารถสร้างผลตอบแทนของคุณให้เติบโตในระยะยาวได้ เราได้ทดสอบวัดผลตอบแทนย้อนหลังโดยเฉลี่ยจากหลายๆ พอร์ตลงทุนของนโยบาย Thematic Optimize ที่ลงทุนตามเกณฑ์ดังนี้

- แต่ละพอร์ตลงทุนเริ่มต้นที่ 10,000 บาท ในช่วงเดือนตุลาคม ถึงเดือนธันวาคม 2560 และลงทุนไปจนถึงวันที่ 31 ธันวาคม 2568

- หักค่าธรรมเนียมการบริหารจัดการที่ 0.5% ต่อปี

- หักค่าธรรมเนียมการธรรมเนียมซื้อขาย หรือคอมมิชชัน ที่ 0.2% ต่อมูลค่า 1 คำสั่งซื้อ

- หักค่าธรรมเนียมรักษาทรัพย์สินที่ 0.1% ต่อปี

- ปรับพอร์ตทุกๆ 3 เดือน

ได้ผลลัพธ์ดังนี้

ผลการทดสอบผลตอบแทนย้อนหลังแบบ Back Test

ตารางแสดงผลตอบแทนรายปี

YEAR

Jitta Wealth

MSCI World Index TR

2561

4.94%

-8.21%

2562

23.79%

28.40%

2563

56.25%

16.50%

2564

17.98%

22.35%

2565

5.80%

-17.73%

2566

31.51%

24.42%

2567

23.62%

19.19%

2568

17.43%

21.60%

ผลตอบแทนเฉลี่ยทบต้นต่อปี (CAGR)

21.67%

12.09%

หมายเหตุ

*ผลการดำเนินงานในอดีต ซึ่งได้จากการทดสอบย้อนหลังไม่ได้อ้างอิงจากผลการดำเนินงานที่เกิดขึ้นจริง เป็นเพียงการนำเสนอข้อมูลจากการจำลองการจัดการลงทุนของนโยบายการลงทุนเท่านั้น มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

*ข้อมูลจากการทดสอบผลตอบแทนย้อนหลัง (Back Test) ของการปรับพอร์ตทุก 3 เดือน อัปเดต ณ วันที่ 20 มกราคม 2569 เป็นผลตอบแทนเฉลี่ยสุทธิจากการลงทุนตามนโยบาย Thematic Optimize รวมส่วนต่างราคา (Capital Gain) และเงินปันผล (Dividend) หักค่าธรรมเนียมบริหารจัดการรายปี (Management Fee) ค่าธรรมเนียมการซื้อขาย (Commission Fee) และค่าธรรมเนียมอื่นๆ แล้ว

ข้อมูล Back Test อาจเปลี่ยนแปลงในแต่ละปีสอดคล้องกับการอัปเดตการทำงานของอัลกอริทึม (อ่านเพิ่มเติม)

การบริหารจัดการพอร์ตแบบอัตโนมัติ

นอกจากใช้เทคโนโลยีคัดเลือกธีมที่น่าลงทุนที่สุดให้คุณแล้ว นโยบายลงทุน Thematic Optimize ยังใช้ระบบปรับพอร์ตอัตโนมัติ ปรับพอร์ตให้คุณทุกๆ 3 เดือน และเมื่อสัดส่วนของธีมใดธีมหนึ่งเปลี่ยนแปลงอย่างน้อย 5%

เมื่อครบกำหนด 3 เดือนนับจากวันที่ลงทุน ระบบจะวิเคราะห์หาธีมที่น่าลงทุนที่สุด 4 ธีม และดูว่าในพอร์ตของคุณมีธีมเหล่านี้อยู่หรือไม่ ธีมที่อยู่ในพอร์ตอยู่แล้ว ก็จะถูกปรับสัดส่วนให้กลับมาอยู่ที่ประมาณ 25% ของพอร์ตเหมือนเดิม (Rebalance) ในขณะที่ธีมที่อยู่ในพอร์ต แต่ไม่ได้เป็น 1 ใน 6 ธีมที่น่าลงทุนที่สุด ณ วันที่ปรับพอร์ต จะถูกขายออก เพื่อไปซื้อธีมใหม่ที่น่าลงทุนที่สุดเข้ามาแทน

หรือกรณีที่ยังไม่ครบ 3 เดือน แต่ว่า 1 ในธีมที่คุณลงทุนอยู่ราคาเพิ่มสูงขึ้นมาก สัดส่วนเพิ่มขึ้นเป็น 31% ของพอร์ตทั้งหมด เท่ากับว่าเกินสัดส่วนที่ควรจะเป็นมากกว่า 5% (จากสัดส่วนเฉลี่ยที่ 25% ในแต่ละกลุ่ม) ระบบจะปรับสัดส่วนให้อัตโนมัติ โดยขายส่วนที่เกินออกมาทำกำไร และซื้อธีมที่เหลือเพิ่ม ให้กลับมามีสัดส่วนการลงทุนเฉลี่ยที่ประมาณ 25% เท่าๆ กันดังเดิม

ในบางจังหวะ หากระบบประเมินว่า “ธีมส่วนใหญ่ราคาแพงเกินกว่าที่ควรจะเป็น” ระบบจะปรับพอร์ตโดยอัตโนมัติให้นำเงินไปลงทุนใน Dollar Index ซึ่งเป็น ETF ที่สะท้อนค่าเงินดอลลาร์สหรัฐ โดยสินทรัพย์นี้มีค่าสหสัมพันธ์ต่ำกับตลาดหุ้น ช่วยลดความเสี่ยงของพอร์ตในช่วงที่ตลาดมีความผันผวนสูง พร้อมรอโอกาสในการกลับเข้าลงทุนในธีมเมกะเทรนด์เมื่อราคาปรับลงมาอยู่ในระดับที่เหมาะสม

แนวทางบริหารจัดการแบบนี้จะช่วยให้พอร์ตของคุณกระจายความเสี่ยงได้อย่างเหมาะสม ไม่กระจุกตัวอยู่ในธีมใดธีมหนึ่ง และได้รับประโยชน์จากการเติบโตของเมกะเทรนด์หลากหลายกลุ่มธุรกิจในระยะยาว พร้อมลดความผิดพลาดจากการตัดสินใจด้วยอารมณ์ และลดภาระการติดตามตลาดด้วยตนเองได้อย่างชัดเจน

การเปลี่ยนธีมการลงทุน

เมื่อคุณลงทุน Thematic Optimize คุณยินยอมให้ AI ของ Jitta วิเคราะห์และคัดเลือกธีมที่น่าลงทุนที่สุดให้คุณ ดังนั้น คุณจะไม่สามารถเปลี่ยนแปลงธีมที่ลงทุนได้

ระดับความเสี่ยง

เสี่ยงสูง

การเปลี่ยนแปลงแผนการลงทุน

คุณสามารถเปลี่ยนแปลงแผนการลงทุนจาก Thematic DIY เป็น Thematic Optimize หรือจาก Thematic Optimize เป็น Thematic DIY ได้ แต่การปรับเปลี่ยนแผนการลงทุนแต่ละครั้ง ระบบจะต้องปิดพอร์ต Thematic Optimize หรือ Thematic DIY ที่ถืออยู่ออกไป (กรณีถอนเงินทั้งหมด) หรือขายออกบางส่วน (กรณีถอนเงินบางส่วน) และนำเงินที่ได้รับจากการขายเข้าพอร์ตใหม่ที่คุณสร้างขึ้น พร้อมซื้อธีมใหม่ตามแผนลงทุนที่ปรับเปลี่ยน

กลุ่มลูกค้าเป้าหมาย: Thematic Optimize

นโยบายการลงทุนนี้เหมาะกับนักลงทุนโดยแยกตามแผนการลงทุนได้ ดังนี้

นโยบายการลงทุนนี้เหมาะกับนักลงทุนที่

• มีระดับความเสี่ยงสูง และสามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ต้องการลงทุนในอุตสาหกรรมที่มีแนวโน้มเติบโตสูง

• มีมุมมองเชิงกลยุทธ์ต่อภาคอุตสาหกรรม และสามารถรับความเสี่ยงของอุตสาหกรรมที่อาจมีความผันผวนสูงได้ และต้องการลงทุนแบบ Thematic Investment

• สามารถถือครองสินทรัพย์ได้ในระยะกลางถึงยาว (3 ปีขึ้นไป) เพื่อให้ได้รับประโยชน์จากการเติบโตของอุตสาหกรรมที่มีแนวโน้มเติบโตสูง

• สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้

นโยบายการลงทุนนี้ไม่เหมาะกับนักลงทุนที่

• รับความเสี่ยงสูงไม่ได้ และไม่สามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ไม่มีความเข้าใจเกี่ยวกับการลงทุนแบบธีมอุตสาหกรรม

• ต้องการสภาพคล่องสูง และไม่สามารถถือครองการลงทุนได้นานเกิน 3 ปี

• กังวลเกี่ยวกับความเสี่ยงของอัตราแลกเปลี่ยนเงินตราต่างประเทศ

กลุ่มลูกค้าเป้าหมาย: Thematic DIY

นโยบายการลงทุนนี้เหมาะกับนักลงทุนโดยแยกตามแผนการลงทุนได้ ดังนี้

นโยบายการลงทุนนี้เหมาะกับนักลงทุนที่

• มีระดับความเสี่ยงสูง และสามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ต้องการกระจายการลงทุนในตลาดหุ้นของแต่ละประเทศตามแนวโน้มเศรษฐกิจและปัจจัยมหภาค หรือต้องการลงทุนในอุตสาหกรรมที่มีแนวโน้มเติบโตสูง

• มีความเข้าใจในเศรษฐกิจมหภาค หรือมีมุมมองเชิงกลยุทธ์ต่อภาคอุตสาหกรรม และสามารถรับความเสี่ยงของอุตสาหกรรมที่อาจมีความผันผวนสูงได้ และต้องการลงทุนแบบ Thematic Investment

• สามารถถือครองสินทรัพย์ได้ในระยะกลางถึงยาว (3 ปีขึ้นไป) เพื่อให้ได้รับประโยชน์จากการเติบโตของประเทศ หรืออุตสาหกรรมที่มีแนวโน้มเติบโตสูง

• สามารถยอมรับความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศได้

นโยบายการลงทุนนี้ไม่เหมาะกับนักลงทุนที่

• รับความเสี่ยงสูงไม่ได้ และไม่สามารถยอมรับความผันผวนของพอร์ตการลงทุนได้

• ไม่มีความเข้าใจเกี่ยวกับเศรษฐกิจมหภาค หรือการลงทุนแบบธีมอุตสาหกรรม

• ต้องการสภาพคล่องสูง และไม่สามารถถือครองการลงทุนได้นานเกิน 3 ปี

• กังวลเกี่ยวกับความเสี่ยงของอัตราแลกเปลี่ยนเงินตราต่างประเทศ

การบริหารความเสี่ยง

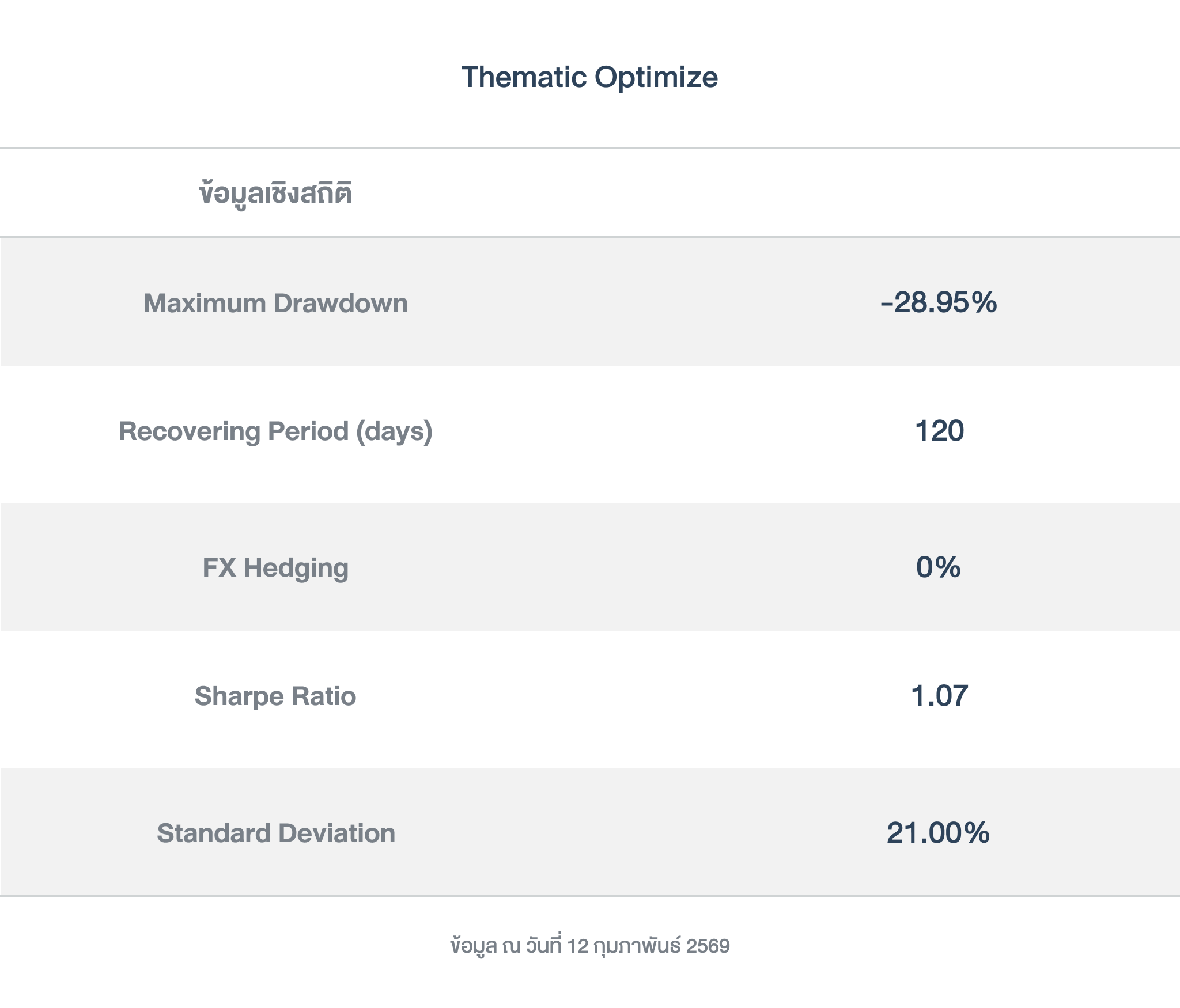

1. ความเสี่ยงจากความผันผวนของราคาตราสาร (Market Risk)

ความเสี่ยงที่มูลค่าของหลักทรัพย์ที่กองทุนลงทุนจะเปลี่ยนแปลงเพิ่มขึ้นหรือลดลงจากปัจจัยภายนอก เช่น สภาวะเศรษฐกิจการลงทุน ปัจจัยทางการเมืองทั้งในและต่างประเทศ เป็นต้น ซึ่งพิจารณาได้จากค่า Standard Deviation (SD) ของกองทุน หากกองทุนมีค่า SD สูง แสดงว่ากองทุนมีความผันผวนจากการเปลี่ยนแปลงของราคาหลักทรัพย์ที่สูง

แนวทางการบริหารเพื่อลดความเสี่ยง : บริษัทจัดการจะกระจายสัดส่วนการลงทุนในตราสารต่างๆ อย่างเหมาะสมซึ่งจะทำให้สามารถควบคุมระดับความเสี่ยงโดยรวมของกองทุนอยู่ในอัตราที่เหมาะสมตามนโยบายและมีดุลยภาพกับด้านผลตอบแทนตามที่คาดหวัง

2. ปัจจัยความเสี่ยงจากการดำเนินงานของผู้ออกตราสาร (Business Risk)

กองทุนรวมเป็นผลิตภัณฑ์การลงทุนที่จัดตั้งขึ้น โดยอยู่ภายใต้การบริหารจัดการของบริษัทจัดการกองทุน (Asset Management Company) ความน่าเชื่อถือของกองทุนรวมจึงขึ้นอยู่กับหลายปัจจัย อาทิ ขนาดของกองทุน ชื่อเสียงและความน่าเชื่อถือของบริษัทจัดการกองทุน รวมถึงคุณภาพของหลักทรัพย์ที่ใช้เป็นสินทรัพย์รองรับภายในกองทุน

แนวทางการบริหารเพื่อลดความเสี่ยง : เลือกลงทุนเฉพาะกองทุนรวมขนาดใหญ่ ที่จดทะเบียนในตลาดหลักทรัพย์ที่น่าเชื่อถือ มีกฏระเบียบควบคุมที่เหมาะสม และเป็นกองทุนที่ออกโดยบริษัทจัดการกองทุนที่มีชื่อเสียง

3. ความเสี่ยงจากการขาดสภาพคล่องของตราสาร (Liquidity Risk)

ความเสี่ยงที่เกิดขึ้นจากการที่กองทุนไม่สามารถจำหน่ายตราสารนั้น ๆ ได้ในราคาที่เหมาะสมและภายในระยะเวลาอันสมควร

แนวทางการบริหารเพื่อลดความเสี่ยง : บริษัทจัดการจะพิจารณาเลือกลงทุนในตราสารที่มีคุณภาพดีทั้งในด้านความน่าเชื่อถือ และความสามารถในการชำระหนี้ของผู้ออกตราสาร ตลอดจนสภาพคล่องของตราสาร

4. ความเสี่ยงจากอัตราแลกเปลี่ยนเงินตราต่างประเทศ (Foreign Exchange Rate Risk)

ความเสี่ยงจากการที่กองทุนที่ลงทุนนำเงินไปลงทุนในรูปของสกุลเงินตราต่าง ๆ ดังนั้น ในกรณีที่อัตราแลกเปลี่ยนมีความผันผวน ก็จะส่งผลกระทบต่อมูลค่าหน่วยลงทุนของกองทุนได้

แนวทางการบริหารเพื่อลดความเสี่ยง : เนื่องจากกองทุนมีนโยบายการลงทุนระยะยาว 3-5 ปีขึ้นไป จึงไม่มีสัญญาป้องกันความเสี่ยงอัตราแลกเปลี่ยน

5. ปัจจัยความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร (Credit Risk)

หมายถึงความเสี่ยงที่เกิดขึ้นจากการตราสารหนี้ที่ลงทุนอยู่ไม่ได้รับผลตอบแทนตามที่ตกลงกันไว้ เนื่องจากผู้ออกตราสารหนี้ไม่มีความสามารถในการชำระหนี้

แนวทางการบริหารเพื่อลดความเสี่ยง : กองทุนมีนโยบายลงทุนเฉพาะ ETF ตราสารทุน ซึ่งไม่มีความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสาร หรือลงทุนใน ETF ตราสารหนี้ที่มีการกระจายความเสี่ยงเป็นอย่างดี ทำให้มีความเสี่ยงจากความสามารถในการชำระหนี้ของผู้ออกตราสารต่ำ

6. ความเสี่ยงจากการเข้าทำสัญญาซื้อขายล่วงหน้า (Leverage Risk)

กองทุนไม่มีโนบายการทำสัญญาซื้อขายล่วงหน้า จึงไม่มีความเสี่ยงนี้

7. ความเสี่ยงจากการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated)

กองทุนไม่มีโนบายการลงทุนในตราสารที่มีอันดับความน่าเชื่อถือต่ำกว่าอันดับที่สามารถลงทุนได้ (Non-Investment Grade) หรือที่ไม่มีการจัดอันดับความน่าเชื่อถือ (Unrated) จึงไม่มีความเสี่ยงนี้

ผู้จัดการกองทุน: Thematic Optimize

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

ผู้จัดการกองทุน: Thematic DIY

นายมาโนช ช่างสลัก (ตั้งแต่ 24 สิงหาคม 2564)

นายประภัศร์พงษ์ นันทกิจพัฒนา (ตั้งแต่ 29 กันยายน 2566)

หมายเหตุ

ในการเสนอนโยบายการลงทุนของกองทุนส่วนบุคคลนี้มิได้เป็นการแสดงว่าสำนักงาน ก.ล.ต. ได้รับรองถึงความถูกต้องของข้อมูลดังกล่าว หรือได้ประกันราคาหรือผลตอบแทนของนโยบายการลงทุนที่เสนอนั้น

ลงทุนสบายใจ ในเมกะเทรนด์ขับเคลื่อนโลก

เปิดบัญชี Thematic วันนี้ เปลี่ยนทุกย่างก้าวของมนุษยชาติ ให้เป็นโอกาสสร้างผลตอบแทนของพอร์ตคุณ