Jitta Ranking หุ้นไทย vs กองทุน SSF ทางเลือกไหนที่ใช่คุณ

‘การวางแผนการเงิน’ เป็นสิ่งที่คุณหลีกเลี่ยงไม่ได้ ถ้าอยากมีชีวิตที่มั่นคง

ไม่ว่าจะเป็นประกันชีวิต ประกันสุขภาพ หรือกองทุนรวม ล้วนเป็นเครื่องมือในการวางแผนการเงิน เป็นสิ่งที่คุณควรทำความเข้าใจ เพราะนอกจากจะทำให้ชีวิตคุณมีหลักประกันด้านการเงินที่มั่นคงแล้ว ยังช่วยให้คุณมั่นใจได้ว่าจะมีเงินพอใช้ในยามเกษียณอายุด้วย

และที่สำคัญคือ ผู้มีหน้าที่เสียภาษีทุกคนจะได้สิทธิในการ ‘ลดหย่อนภาษี’ จากกรมสรรพากรด้วย ซึ่งสิทธิการลดหย่อนภาษีก็มีหลายรูปแบบ ไม่ว่าจะเป็นค่าลดหย่อนภาษีส่วนตัวและครอบครัว การลดหย่อนจากประกันชีวิต ประกันสุขภาพต่างๆ เงินบริจาค รวมถึงการลงทุนที่หลายคนเลือกใช้

รัฐบาลต้องการให้คนไทยสร้างความมั่งคั่งในระยะยาวเพื่อแบ่งเบาภาระจากสวัสดิการของรัฐในยามเกษียณ จึงให้สิทธิประโยชน์ลดหย่อนภาษีเงินได้บุคคลธรรมดาผ่านการลงทุนรูปแบบต่างๆ ที่เราได้ยินกันบ่อยๆ ก็คือกองทุนรวมเพื่อเลี้ยงชีพ (RMF) และกองทุนรวมเพื่อส่งเสริมการออมระยะยาว (SSF) ที่เป็นภาคต่อจากกองทุนรวมหุ้นระยะยาว (LTF) และกองทุนอื่นๆ

Jitta Wealth เคยอธิบายเรื่อง 5 ทางเลือกการลงทุน เมื่อกองทุน LTF ครบกำหนด เพื่อแนะนำว่าเมื่อคุณลงทุนในกองทุน LTF จนครบกำหนดการถือครองตามสิทธิลดหย่อนภาษีเดิมแล้ว คุณควรจะลงทุนใน ‘กองทุนรวมลดหย่อนภาษี’ ต่อดี หรือจะลงทุนใน ‘กองทุนส่วนบุคคล’ ของ Jitta Wealth ทดแทน

แต่อีกคำถามที่น่าสนใจมากๆ คือ ระหว่างกองทุนลดหย่อนภาษีและกองทุนส่วนบุคคล การลงทุนไหนมีโอกาสทำผลตอบแทนได้ดีกว่ากัน?

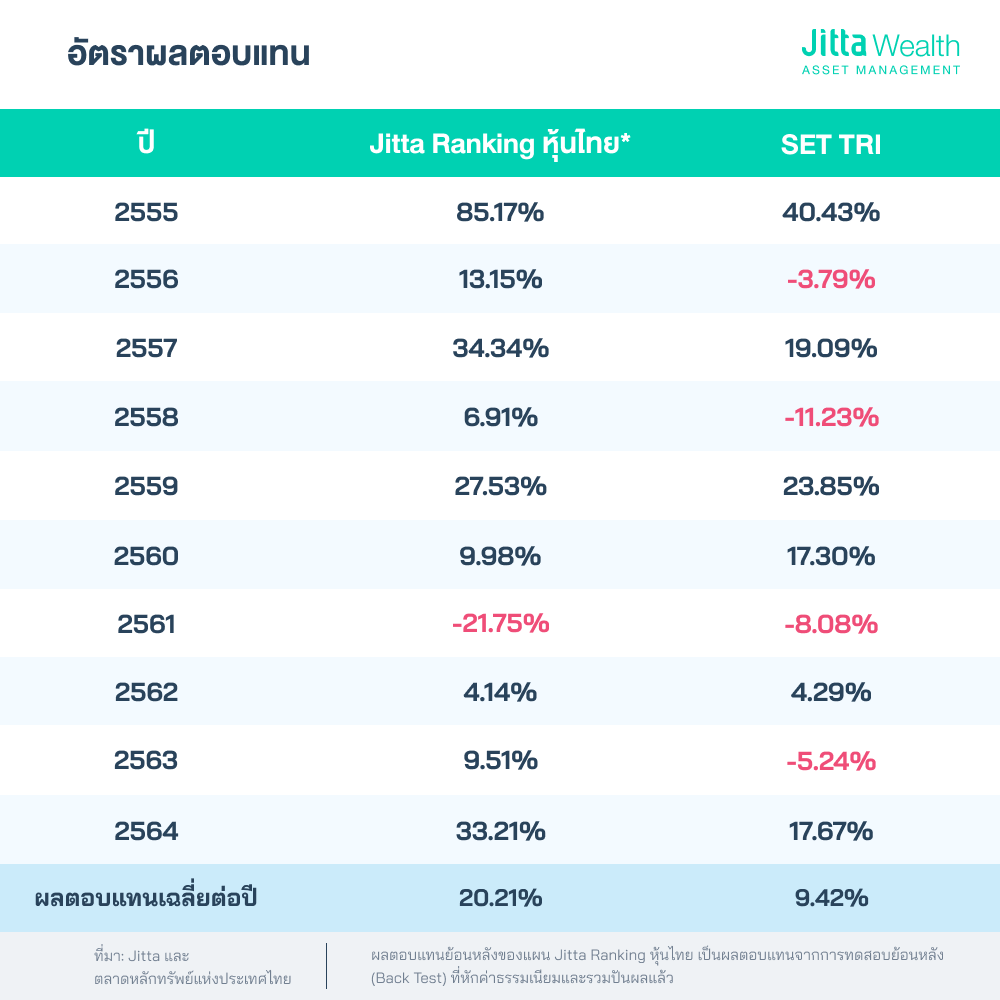

บทความนี้จะเปรียบเทียบการลงทุนในกองทุน SSF ที่ลงทุนอิงดัชนีตลาดหุ้นไทยอย่าง SET Total Return Index (SET TRI) กับแผนลงทุน Jitta Ranking หุ้นไทย ว่ามีรายละเอียดการลงทุนที่เหมือนหรือแตกต่างกันอย่างไร และผลตอบแทนเป็นอย่างไรบ้าง

เข้าใจความแตกต่าง ก่อนเริ่มลงทุน

ยาที่ดีคือยาที่ตรงกับโรค แต่ถ้าคุณเลือกยาผิด ยาที่ดีก็กลายเป็นยาพิษได้ การลงทุนก็เช่นเดียวกัน เพราะการลงทุนที่ดีไม่ใช่การลงทุนที่ให้ผลตอบแทนที่สูงที่สุดเท่านั้น แต่ต้องตอบโจทย์ไลฟ์สไตล์ และเป้าหมายในชีวิตคุณด้วย

ดังนั้น คุณต้องเข้าใจก่อนว่ากองทุน SSF และนโยบาย Jitta Ranking มีนโยบายการลงทุนเป็นอย่างไร มีเงื่อนไขและคุณสมบัติพิเศษที่เหมือนหรือแตกต่างกันอย่างไรบ้าง

กองทุนรวมเพื่อส่งเสริมการออมระยะยาวหรือ Super Saving Fund (SSF) จะมีสิทธิพิเศษมากกว่ากองทุนรวมทั่วไป เพราะกรมสรรพากรให้สิทธิแก่ผู้มีเงินได้สามารถนำจำนวนเงินที่ซื้อกองทุน SSF ในแต่ละปีมาลดหย่อนภาษีเงินได้บุคคลธรรมดาได้สูงสุด 30% ของเงินได้แต่ไม่เกิน 200,000 บาท และเมื่อรวมกับค่าลดหย่อนการออมเพื่อเกษียณอื่นๆ และค่าลดหย่อนภาษีส่วนการลงทุนแล้วต้องไม่เกิน 500,000 บาท

โดยกองทุน SSF มีนโยบายการลงทุนหลากหลาย มีสินทรัพย์เกือบทุกประเภทให้เลือกลงทุน ทั้งหุ้นไทย หุ้นต่างประเทศ ตราสารหนี้ หรือสินค้าโภคภัณฑ์ แต่มีเงื่อนไขที่สำคัญคือคุณต้องลงทุนระยะยาวอย่างน้อย 10 ปี (นับแบบวันชนวัน) เพื่อทำตามข้อกำหนดการใช้สิทธิลดหย่อนภาษี มิฉะนั้นคุณจะต้องจ่ายภาษีที่ได้ลดหย่อนไปคืน แต่คุณไม่จำเป็นต้องซื้อกองทุน SSF เพื่อลดหย่อนภาษีต่อเนื่องทุกปีก็ได้

ส่วนนโยบาย Jitta Ranking ของ Jitta Wealth เป็นกองทุนส่วนบุคคลที่ใช้ AI คัดสรรหุ้นรายตัวเพื่อเฟ้นหา ‘หุ้นดี ราคาเหมาะสม มีโอกาสการเติบโต’ ตามหลักการของ Warren Buffett มาจัดพอร์ตให้คุณ พร้อมปรับพอร์ตให้โดยอัตโนมัติทุก 3 เดือน แถมยังคิดค่าธรรมเนียมต่ำและยุติธรรม หากพอร์ตของคุณได้รับเงินปันผล อัลกอริทึมก็จะนำเงินปันผลกลับไปลงทุนในหุ้นที่ติดอันดับ Jitta Ranking สูงๆ เพื่อสร้างผลตอบแทนทบต้นให้คุณมากขึ้น โดยสามารถอ่านข้อมูลเพิ่มเติมได้ที่นี่

ถึงจะลงทุนในหุ้นรายตัว แต่นโยบาย Jitta Ranking ก็เปิดโอกาสให้คุณเลือกลงทุนหุ้นได้หลายประเทศ กำหนดเงินลงทุนเริ่มต้นที่ 500,000 บาท และเงินเพิ่มทุนขั้นต่ำครั้งละ 50,000 บาท แต่จะเพิ่มทุนหรือไม่ก็ได้ ไม่มีระยะเวลาขั้นต่ำในการลงทุน แต่ทีมงาน Jitta Wealth แนะนำให้ลงทุนระยะยาว 3-5 ปีขึ้นไปเพื่อสร้างโอกาสทำผลตอบแทนให้ดีที่สุด

ทั้ง 2 กองทุนเหมาะสำหรับคนที่ต้องการลงทุนระยะยาว สำหรับกองทุน SSF คุณต้องมีเป้าหมายการลงทุนอย่างน้อย 10 ปีและต้องการลดหย่อนภาษี แต่สำหรับ Jitta Ranking จะเป็นการลงทุนที่ยืดหยุ่นกว่า เพราะคุณสามารถเพิ่มหรือถอนทุนได้ตามต้องการ แม้จะไม่ได้สิทธิลดหย่อนภาษีก็ตาม

Jitta Ranking หรือ SSF ทางเลือกไหนที่ใช่คุณ?

อ่านมาถึงตรงนี้ คุณคงพอจเข้าใจความเหมือนและความแตกต่างของการลงทุนทั้ง 2 รูปแบบแล้ว แต่อีกคำถามที่สำคัญมากๆ สำหรับการลงทุนก็คือ หากเทียบระหว่าง 2 กองทุนนี้ ‘การลงทุนแบบไหนที่จะสร้างผลตอบแทนมากที่สุด?’

ในบทความนี้ ทีมงาน Jitta Wealth จึงได้ทำแบบจำลองการลงทุนย้อนหลัง 10 ปีขึ้นมา 3 กรณี เพื่อให้คุณได้คำตอบว่าถ้าลงทุนแบบเดียวกันเป๊ะในทั้ง 2 กองทุน ทางเลือกไหนจะให้ผลตอบแทนสูงกว่ากันเมื่อผ่านไป 10 ปี

กรณีที่ 1

สมมติให้นาย A และนาย B มีสถานะโสด มีเงินเดือนอยู่ที่ 50,000 บาท และสมมติให้ไม่มีการหักภาษี ณ ที่จ่ายเพื่อให้ง่ายต่อการทำความเข้าใจ ทั้งคู่จ่ายเงินสมทบกองทุนประกันสังคมตามปกติและไม่มีการซื้อผลิตภัณฑ์ประกันชีวิต โดยนาย A ลงทุนในกองทุน SSF เพื่อลดหย่อนภาษี ขณะที่นาย B ลงทุนในแผน Jitta Ranking หุ้นไทย โดยเริ่มลงทุนในปีเดียวกันและมีระยะเวลาลงทุน 10 ปีเท่ากัน

สมมติว่านาย A ลงทุนในกองทุนประหยัดภาษี (SSF) ที่ลงทุนตามดัชนี SET Total Return Index (SET TRI) เพื่อลดหย่อนภาษีด้วยเงิน 180,000 บาทและกองทุนรวมอิงดัชนี SET TRI เพิ่มเติมอีก 320,000 บาทในปี 2555 และนำเงินที่ประหยัดภาษีได้ 15,550 บาทมาลงทุนในกองทุน SSF กองเดิมในปี 2556 ขณะที่นาย B ลงทุนแผน Jitta Ranking หุ้นไทยตั้งแต่ปี 2555 ด้วยเงินลงทุน 500,000 บาทและไม่เพิ่มทุนอีกเลยใน 10 ปี ดังนั้น นาย A จะมีเงินลงทุนรวม 515,550 บาท ขณะที่นาย B มีเงินลงทุนรวม 500,000 บาท

เมื่อผ่านไป 10 ปี ณ สิ้นปี 2564 มูลค่าพอร์ตของนาย A จะอยู่ที่ 1,133,553.93 บาทจากการลงทุนในกองทุน SSF ที่ลงทุนตามดัชนี SET TRI ขณะที่นาย B จะมีเงินในพอร์ต Jitta Ranking หุ้นไทยอยู่ที่ 2,508,634.93 บาท คุณจะเห็นว่านาย B มีมูลค่าพอร์ตสูงกว่านาย A อยู่ถึง 1,375,081 บาท

ซึ่งหากนาย A ใช้สิทธิ์ลดหย่อนภาษีด้านอื่นๆ จนทำให้มีเงินลดหย่อนภาษีเพิ่มมากขึ้น มูลค่าพอร์ตของนาย A เมื่อสิ้นปีที่ 10 ของการลงทุนก็จะสูงขึ้นเช่นกัน

กรณีที่ 2

สมมติให้นาย A และนาย B สถานะโสด มีรายได้ต่อเดือนอยู่ที่ 100,000 บาทและไม่มีการหักภาษี ณ ที่จ่าย ทั้งคู่จ่ายเงินสมทบกองทุนประกันสังคมตามอัตราปกติ และไม่มีการซื้อผลิตภัณฑ์ประกันชีวิต โดยนาย A ลงทุนในกองทุน SSF เพื่อลดหย่อนภาษี ขณะที่นาย B ลงทุนในแผน Jitta Ranking หุ้นไทย โดยเริ่มลงทุนในปีเดียวกัน และมีระยะเวลาลงทุน 10 ปีเท่ากัน

สมมติว่านาย A ลงทุนในกองทุน SSF ที่ลงทุนตามดัชนี SET TRI เพื่อลดหย่อนภาษีเป็นเงิน 200,000 บาทและกองทุนรวมอิงดัชนี SET TRI เพิ่มเติมอีก 300,000 บาทในปี 2555 และนำเงินที่ประหยัดภาษีได้ 41,550 บาทมาลงทุนในกองทุน SSF กองเดิมต่อในปี 2556 ขณะที่นาย B ลงทุนแผน Jitta Ranking หุ้นไทยตั้งแต่ปี 2555 ด้วยเงินลงทุน 500,000 บาทและไม่เพิ่มทุนเลย ดังนั้น นาย A จะมีเงินลงทุนรวม 541,550 บาท ขณะที่นาย B มีเงินลงทุนรวม 500,000 บาท

เมื่อผ่านไป 10 ปี ณ สิ้นปี 2564 มูลค่าพอร์ตของนาย A จะอยู่ที่ 1,174,619 บาทจากการลงทุนในกองทุน SSF ที่ลงทุนตามดัชนี SET TRI ขณะที่นาย B จะมีเงินในพอร์ต 2,508,634.93 บาท จากการลงทุนในแผน Jitta Ranking หุ้นไทย คุณจะเห็นว่านาย B มีมูลค่าพอร์ตสูงกว่านาย A อยู่ถึง 1,334,015.93 บาท

กรณีที่ 3

สมมติให้นาย A และนาย B สถานะโสด มีรายได้ต่อเดือนอยู่ที่ 150,000 บาทและไม่มีการหักภาษี ณ ที่จ่าย ทั้งคู่จ่ายเงินสมทบกองทุนประกันสังคมตามอัตราปกติ และไม่มีการซื้อผลิตภัณฑ์ประกันชีวิต โดยนาย A ลงทุนในกองทุน SSF เพื่อลดหย่อนภาษี ขณะที่นาย B ลงทุนในแผน Jitta Ranking หุ้นไทย โดยเริ่มลงทุนในปีเดียวกัน และมีระยะเวลาลงทุน 10 ปีเท่ากัน

สมมติว่านาย A ลงทุนในกองทุน SSF ที่ลงทุนตามดัชนี SET TRI เพื่อลดหย่อนภาษีเป็นเงิน 200,000 บาทและกองทุนรวมอิงดัชนี SET TRI เพิ่มเติมอีก 300,000 บาทในปี 2555 และนำเงินที่ประหยัดภาษีได้ 50,000 บาทมาลงทุนซ้ำในกองทุน SSF กองเดิมต่อในปี 2556 ขณะที่นาย B ลงทุนแผน Jitta Ranking หุ้นไทยตั้งแต่ปี 2555 ด้วยเงินลงทุน 500,000 บาทและไม่เพิ่มทุนเลย ดังนั้น นาย A จะมีเงินลงทุนรวม 550,000 บาท ขณะที่นาย B มีเงินลงทุนรวม 500,000 บาท

เมื่อผ่านไป 10 ปี ณ สิ้นปี 2564 มูลค่าพอร์ตของนาย A จะอยู่ที่ 1,187,965.15 บาทจากการลงทุนในกองทุน SSF ที่ลงทุนตามดัชนี SET TRI ขณะที่นาย B จะมีเงินในพอร์ต 2,508,634.93 บาท จากการลงทุนในแผน Jitta Ranking หุ้นไทย คุณจะเห็นว่านาย B มีมูลค่าพอร์ตสูงกว่านาย A อยู่ถึง 1,320,669.78 บาท

จากทั้ง 3 ตัวอย่าง ไม่ว่าระดับเงินเดือนของคุณจะเป็น 50,000 บาท 100,000 บาท หรือ 150,000 บาท การลงทุนในแผน Jitta Ranking หุ้นไทยล้วนทำผลตอบแทนชนะกองทุนประหยัดภาษี SSF ที่ลงทุนตามดัชนี SET TRI ได้ประมาณ 1 เท่าตัวทั้งสิ้น

แน่นอนว่าการลงทุนในกองทุนประหยัดภาษีมีข้อดีคือช่วยลดหย่อนภาษีที่คุณต้องจ่ายในแต่ละปี แต่ก็หมายความว่าถ้าหากคุณต้องการลดหย่อนภาษีในทุกๆ ปี คุณก็ต้องลงทุนในกองทุน SSF ทุกๆ ปีด้วยเช่นกัน และห้ามถอนเงินลงทุนแต่ละก้อนเป็นเวลาอย่างน้อย 10 ปีด้วย ซึ่งหากคุณอยากมีวินัยในการออม กองทุน SSF ก็ถือเป็นตัวช่วยที่ดี

ขณะที่นโยบาย Jitta Ranking ก็มีหลากหลายแผนให้คุณได้เลือกประเทศและอุตสาหกรรมที่สนใจ จากนั้น AI จะช่วยคัดสรร ‘หุ้นดี ราคาเหมาะสม’ เข้าพอร์ตของคุณ พร้อมปรับพอร์ตให้ทุกๆ 3 เดือน และแม้จะเป็นที่เหมาะสำหรับการลงทุนระยะยาว 3-5 ปี แต่ก็ไม่มีการผูกมัด คุณมีอิสระในการเพิ่มหรือถอนทุนได้ตลอดเวลา พร้อมกับการพิสูจน์ผลตอบแทนย้อนหลังมาแล้วว่าสามารถทำผลตอบแทนได้มากกว่าดัชนี SET TRI ในกรอบระยะเวลาการลงทุน 10 ปี

ถึงตรงนี้ ทีมงาน Jitta Wealth หวังว่าคุณจะเข้าใจและตอบคำถามตัวเองได้ว่าการลงทุนแบบไหนจะตอบโจทย์เป้าหมายทางการเงินของคุณมากกว่ากันแล้ว

หากคุณต้องการจะลงทุนต่อในกองทุนส่วนบุคคล Jitta Wealth ไม่ว่าจะเป็นพอร์ต Global ETF Thematic และ Jitta Ranking สามารถเข้าไปอ่านบทความอื่นๆ ที่น่าสนใจได้ที่ https://blog.jittawealth.com/ หรือสอบถามเจ้าหน้าที่แนะนำการลงทุนได้ที่ Line ID: @JittaWealth

กองทุนส่วนบุคคล Jitta Wealth บริหารจัดการโดย บริษัทหลักทรัพย์จัดการกองทุน จิตตะ เวลธ์ จำกัด ผู้บุกเบิกสตาร์ตอัป WealthTech สัญชาติไทยรายแรก ที่ได้รับใบอนุญาตจากกระทรวงการคลัง กำกับโดยสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ ใบอนุญาตเลขที่ ลค-0105-01

ผลตอบแทนในอดีต ไม่สามารถการันตีผลตอบแทนในอนาคต การลงทุนมีความเสี่ยง ผู้ลงทุนควรทำความเข้าใจนโยบายการลงทุน เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน การลงทุนต่างประเทศอาจมีความเสี่ยงจากอัตราแลกเปลี่ยน

อ้างอิง

- ลดหย่อนภาษีด้วย SSF และ RMF ซื้อเท่าไหร่ให้คุ้ม

https://www.ttbbank.com/th/fin-tips/detail/ssfrmffwb - SSF กองไหนดี ซื้อได้เท่าไร? พร้อมโพยรวมสุดยอดกองทุนลดหย่อนภาษี https://www.finnomena.com/buffettcode/ultimate-ssf-guide/

- กองทุนประหยัดภาษี คุ้มค่าจริงหรือไม่?

https://passiveway.com/benefits-of-ltf/