วิธีดูผลตอบแทน Jitta Wealth ดูอย่างไรให้ทะลุปรุโปร่ง?

ไฮไลต์

- บนแอป Jitta Wealth จะแสดงผลตอบแทน 2 ส่วน คือ เปอร์เซ็นต์ผลตอบแทนและมูลค่าพอร์ต

- ตัวเลขที่แสดงเป็น สกุลเงินบาท (THB) ได้รับผลกระทบจากการเปลี่ยนแปลงของค่าเงิน อาจทำให้ไม่เห็นการเติบโตที่แท้จริงของสินทรัพย์ลงทุน

- การเปรียบเทียบกับ Benchmark ต้องพิจารณาโดยใช้การคำนวณเทียบในสกุลเงินเดียวกัน

- การเข้าใจโครงสร้างการแสดงผล จะช่วยลดการตัดสินใจจากความผันผวนระยะสั้น

ในช่วงนี้หากคุณเปิดพอร์ตแล้วพบว่า ผลตอบแทนที่แสดงบนแอปดูลดลง หรือไม่เป็นไปตามที่คาดหวัง อย่าเพิ่งรีบร้อนตัดสินใจ เพราะตัวเลขที่เห็นในช่วงสั้นๆ อาจยังไม่สะท้อนคุณภาพของสินทรัพย์ที่ลงทุนอยู่ทั้งหมด

หนึ่งในปัจจัยหลักคือ ค่าเงินบาทที่แข็งค่าขึ้นอย่างมีนัยสำคัญในช่วงที่ผ่านมา หากนับตั้งแต่ต้นปี 2568 ค่าเงินบาทแข็งขึ้นเกือบ 10%

เมื่อพอร์ตลงทุนส่วนใหญ่ถือสินทรัพย์ในสกุลเงินดอลลาร์สหรัฐ หรือสกุลเงินต่างประเทศ การแปลงมูลค่ากลับมาเป็นเงินบาทในช่วงที่เงินบาทแข็ง ย่อมทำให้มูลค่าพอร์ตในสกุล THB ดูลดลงได้ แม้ว่าสินทรัพย์จะยังเติบโตได้ดีในสกุลเงินท้องถิ่นที่ลงทุนก็ตาม

บทความนี้จะพาคุณมามองให้ลึก ว่าตัวเลขที่แสดงอยู่บนแอปพลิเคชันมีอะไรซ่อนอยู่ และต้องคิดคำนวณอย่างไรถึงจะมองได้ทะลุปรุโปร่ง พร้อมก้าวต่อบนเส้นทางการลงทุนระยะยาวได้อย่างสบายใจ

การดูผลตอบแทนที่แสดงผลบนแอป Jitta Wealth

เพื่อให้ตีความตัวเลขได้ถูกต้อง สิ่งสำคัญคือต้องเข้าใจก่อนว่าข้อมูลผลตอบแทนที่แสดงบนแอป เป็นผลตอบแทนที่ถูกแปลงมาเป็นสกุลเงินบาท (THB) แล้วทั้งหมด

นั่นหมายความว่า ตัวเลขที่เห็นรวมผลกระทบของอัตราแลกเปลี่ยนเข้าไปแล้ว จึงไม่ได้สะท้อนการเติบโตที่แท้จริงของกองทุนในสกุลเงินท้องถิ่นของสินทรัพย์ที่ลงทุน (Local Currency) เพียงอย่างเดียว

การแสดงผลบนแอปสามารถแบ่งออกเป็น 2 ส่วนหลัก โดยทั้งสองส่วนได้รับผลจากค่าเงินเช่นเดียวกัน ได้แก่ ส่วนที่แสดงผลตอบแทนเป็นเปอร์เซ็นต์ และเลื่อนลงมาด้านล่างจะมีส่วนที่แสดงมูลค่าพอร์ตลงทุน

1. ผลตอบแทนในรูปแบบเปอร์เซ็นต์

อยู่บริเวณด้านล่างกราฟ สามารถเลือกดูผลตอบแทนตามช่วงเวลาได้ เช่น 1 สัปดาห์ 1 เดือน 3 เดือน 6 เดือน 1 ปี หรือแบบ Year to Date (YTD) และผลตอบแทนรวมตั้งแต่เริ่มลงทุน (ALL)

โดยผลตอบแทนจะเลือกแสดงได้ 2 แบบ คือ

- Time-weighted Return (TWR) เป็นวิธีคำนวณผลตอบแทนมาตรฐานที่ใช้ในบริษัทจัดการลงทุนทั่วโลก สะท้อน ‘ความสามารถของสินทรัพย์หรือผู้จัดการกองทุน’ โดยไม่นำเรื่อง ‘เงินเติม’ หรือ ‘เงินถอน’ ของนักลงทุนมาทำให้ผลตอบแทนบิดเบือนไป

- Money-weighted Return (MWR) เป็นวิธีคำนวณผลตอบแทนที่ให้ความสำคัญกับ ‘จังหวะและจำนวนเงิน’ ที่นักลงทุนใส่เข้าหรือถอนออกจากพอร์ต เป็นการวัดผลตอบแทนที่เกิดขึ้นจริงกับเงินในกระเป๋าของคุณโดยเฉพาะ

สามารถศึกษาวิธีคำนวณเพิ่มเติมได้ที่นี่

2. มูลค่าพอร์ตลงทุน

เมื่อเลื่อนลงมาด้านล่าง แอปจะแสดงข้อมูลดังนี้

- เงินลงทุนรวม: เงินต้นที่คุณฝากเข้ามาทั้งหมด

- มูลค่าทรัพย์สินสุทธิ (NAV): มูลค่าพอร์ต ณ ปัจจุบันที่รวมทั้งเงินต้น และกำไร/ขาดทุนที่เกิดขึ้น

- กำไร/ขาดทุน: ส่วนต่างระหว่าง NAV กับเงินต้น

ซึ่งตรงส่วนนี้จะเป็นการคำนวณแบบ Simple Return โดยการนำเงินลงทุน (NAV) ณ วันที่ต้องการคำนวณผลตอบแทน มาหักออกด้วยต้นทุนรวม ตัวเลขที่ได้ คือ ส่วนต่างราคา (Capital Gain) เพื่อหาผลกำไรหรือขาดทุน ซึ่งช่วยให้เห็นภาพรวมว่ามูลค่าพอร์ตเปลี่ยนแปลงไปจากเงินต้นเท่าไหร่

ดังนั้น หากพอร์ตลงทุนถือสินทรัพย์ในสกุลเงินต่างประเทศ การเปลี่ยนแปลงของค่าเงินบาทจะส่งผลต่อมูลค่าพอร์ต และจำนวนกำไรหรือขาดทุนที่แสดงบนแอปโดยตรง แม้ว่าราคาของสินทรัพย์ในสกุลเงินต้น จะไม่ได้เปลี่ยนแปลงในทิศทางเดียวกันก็ตาม

ดูยังไงให้เห็นศักยภาพที่แท้จริงของพอร์ต

เนื่องจากแอปพลิเคชัน Jitta Wealth จะแสดงมูลค่าทรัพย์สินสุทธิ (NAV) และผลตอบแทนในรูปแบบสกุลเงินบาท โดยใช้อัตราแลกเปลี่ยนปัจจุบันจากธนาคารแห่งประเทศไทย ส่งผลให้เกิดส่วนต่างของผลตอบแทน

ซึ่งในช่วงที่เงินบาทแข็งค่าขึ้น จะทำให้ผลตอบแทนที่เห็นในแอปดูน้อยลง และไม่สะท้อนผลงานที่แท้จริงของสินทรัพย์นั้นๆ ทั้งการแสดงมูลค่าพอร์ตในรูปของจำนวนเงิน ที่ปัจจุบันเงินบาทแข็งค่าขึ้นมากเมื่อเทียบกับตอนที่คุณเริ่มลงทุน (ช่วงต้นปี ค่าเงินอยู่ที่ประมาณ 34 บาทต่อ 1 ดอลลาร์สหรัฐ แต่ปัจจุบันค่าเงินอยู่ที่ประมาณ 31 บาทต่อ 1 ดอลลาร์สหรัฐ) ทำให้มูลค่าพอร์ตดูลดลงทั้งที่สินทรัพย์ที่ลงทุนยังเติบโตต่อเนื่อง

การแสดงผลในรูปแบบเปอร์เซ็นต์ผลตอบแทนเองก็เช่นเดียวกัน ดังนั้นเราจึงควรคำนวณผลตอบแทนในมุมของสกุลเงินท้องถิ่นของสินทรัพย์ที่ลงทุน (Local Currency) ร่วมด้วยเพื่อให้เห็นภาพรวมชัดเจนมากยิ่งขึ้น

ยกตัวอย่างเช่น

นโยบาย Global ETF (เติบโต) ลงทุนในสกุลเงินดอลลาร์สหรัฐ (USD) ซึ่งในปีที่ผ่านมาค่าเงินบาทที่แข็งค่าขึ้น ถึง 8.21% (ตั้งแต่ 1 ม.ค. 68-31 ธ.ค. 68 ที่มา Capital IQ)

ทำให้จาก ผลตอบแทนย้อนหลัง 1 ปี ของ Global ETF (เติบโต) ที่ทำได้ 9.36% (ตัวเลขที่แสดงบนแอป ซึ่งเป็นสกุลเงินไทยบาท)

เมื่อดูผลตอบแทนแบบสกุลเงินท้องถิ่น (Local Currency) ที่ไม่มีผลกระทบของค่าเงินเข้ามาเกี่ยวแล้ว ประสิทธิภาพในการสร้างผลตอบแทนที่แท้จริงของ Global ETF (เติบโต) จะเท่ากับ 19.14%

คุณสามารถลองคำนวณผลตอบแทน ในรูปแบบสกุลเงินท้องถิ่นของสินทรัพย์ที่ลงทุน (Local Currency) กับสกุลเงินไทยบาทได้โดยใช้สมการ (1 + USD Return) = (1 + THB Return) หารด้วย (1 + FX Change)

โดย FX Change คือ การเปลี่ยนแปลงของค่าเงินที่นำมาคำนวณ เช่น ในตัวอย่างด้านบนที่เงินบาทแข็งขึ้น 8.21% เท่ากับว่า ผลตอบแทนลดลง -8.21% เมื่อแทนค่าในสมการส่วนที่เป็นการเปลี่ยนแปลงของค่าเงินแล้วจะได้ 1-0.0821=0.9179

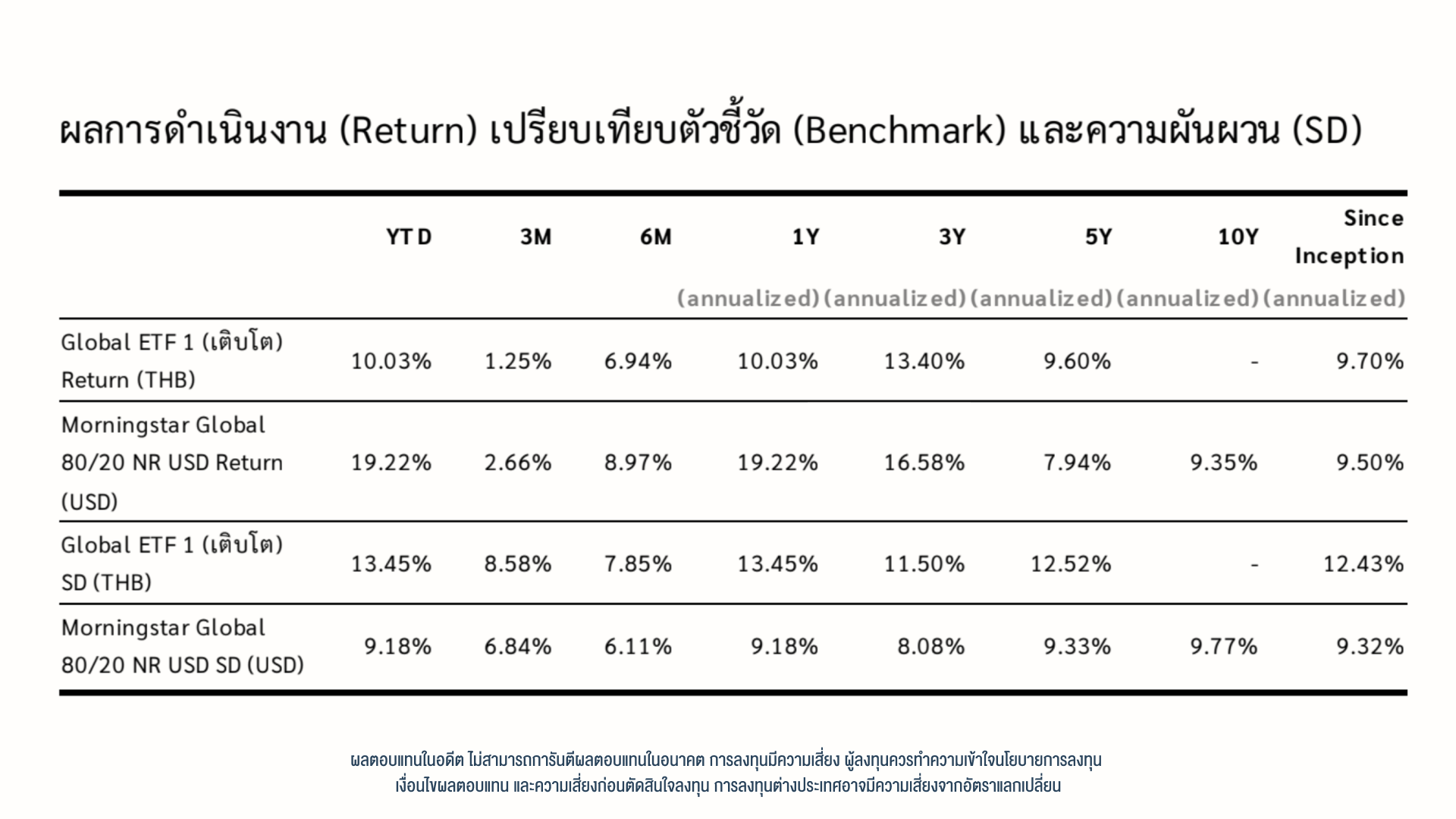

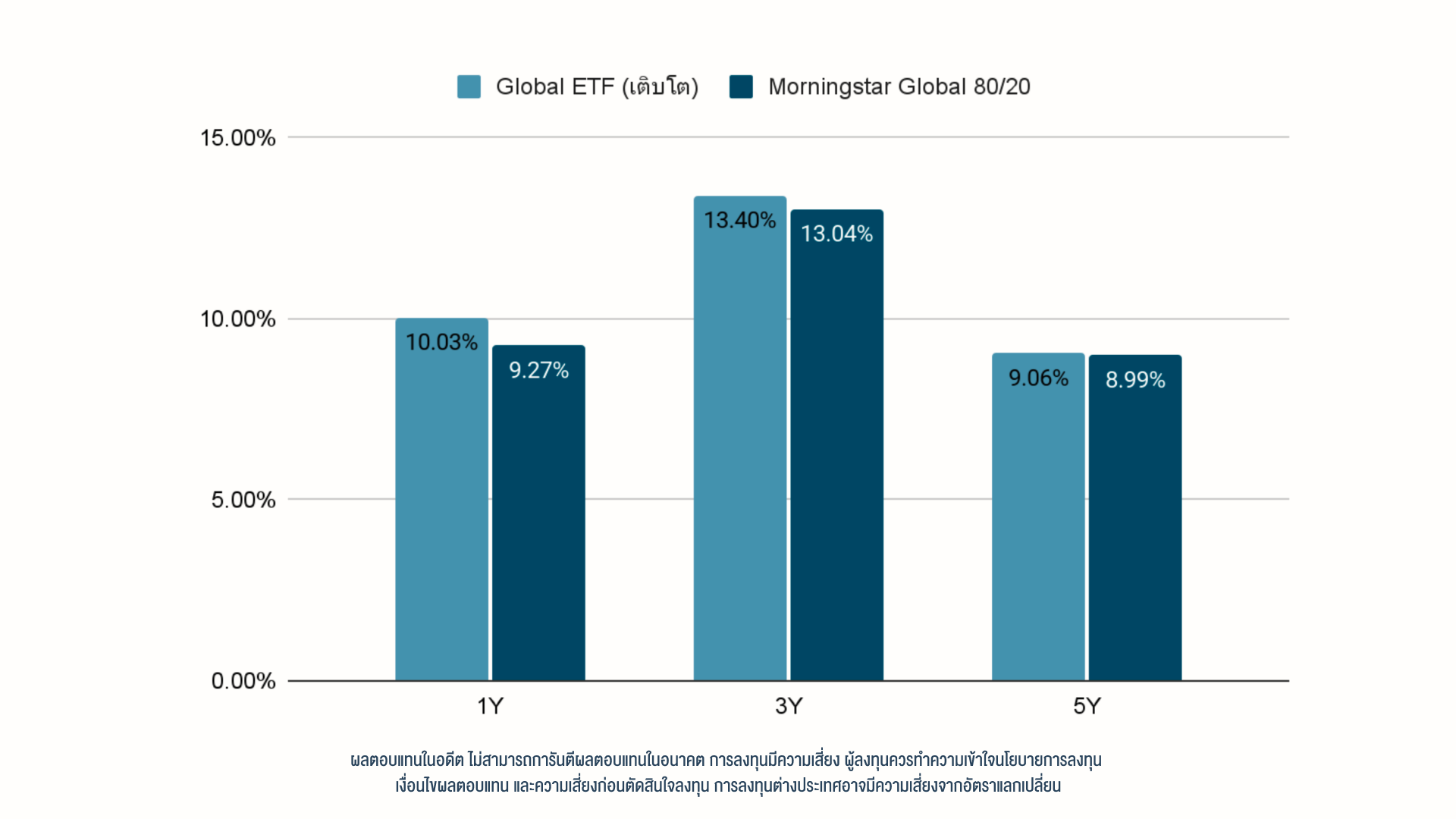

การเปรียบเทียบผลตอบแทนกับตัวชี้วัด (Benchmark)

นอกจากการแสดงผลผ่านแอปพลิเคชันแล้ว ในตัวรายงานประจำเดือน (Monthly Report) เองก็สร้างความสงสัยให้นักลงทุนไม่น้อยว่า สินทรัพย์หรือนโยบายที่ลงทุนอยู่ตอนนี้ยังเติบโตได้ดีอยู่หรือไม่

คำตอบคือ สินทรัพย์ที่ลงทุนยังเติบโตได้ดี เพียงแต่ในการแสดงผลบนรายงานประจำเดือนผลตอบแทนแสดงในรูปแบบสกุลเงินไทยบาท ส่วนตัวชี้วัด (Benchmark) แสดงในรูปแบบของ Local Currency ทำให้การเปรียบเทียบไม่สะท้อนได้โดยตรงเพราะความแตกต่างของค่าเงิน

จากรายงานการประชุมของพอร์ตตัวอย่าง

จะเห็นได้ว่าผลตอบแทนแบบย้อนหลัง 1 ปี (ข้อมูล ณ วันที่ 31 ธันวาคม 2568)

Global ETF (เติบโต) แพ้ ดัชนี Morningstar Global 80/20 อยู่กว่า 9% เพราะ Global ETF ถูกคำนวณโดยรวมผลกระทบจากค่าเงินเข้าไปด้วย

ซึ่งถ้าเทียบในมุมสกุลเงินไทยเหมือนกัน หรือก็คือรวมผลกระทบของค่าเงินให้เหมือนกัน Global ETF (เติบโต) ก็สามารถทำผลตอบแทนได้สูงกว่าดัชนีด้วยซ้ำไป

ดังนั้นในปัจจุบันที่ค่าเงินเข้ามามีผลกับพอร์ตลงทุนค่อนข้างมาก การวิเคราะห์ให้เห็นถึงคุณภาพที่แท้จริงของสินทรัพย์ที่ลงทุนอยู่จะช่วยให้คุณไม่ตัดสินใจผิดพลาด เช่น คิดว่าหุ้นไม่โตจึงขายทิ้ง แต่จริงๆ แล้วเป็นเพราะค่าเงิน

และอัตราแลกเปลี่ยนข้างต้นที่เห็นยังไม่ใช้การขาดทุนจริงเพราะยังไม่ได้แลกเงินกลับมา ซึ่งในระยะยาวค่าเงินก็มีโอกาสกลับขึ้นมาทำให้มูลค่าพอร์ตเพิ่มขึ้นได้

คำแนะนำและกลยุทธ์สำหรับนักลงทุน

ลงทุนระยะยาว

ค่าเงินมีรอบขาขึ้นและลง (Cyclical) ในอนาคตเมื่อเงินบาทอ่อนค่าลง มูลค่าพอร์ตในรูปเงินบาทจะเพิ่มสูงขึ้นเองโดยธรรมชาติ

หากคุณไม่มีความจำเป็นต้องถอนเงินออกมาเป็นเงินบาทในช่วงที่บาทแข็งค่า คุณสามารถรอให้รอบของค่าเงินเหวี่ยงกลับมาทางอ่อนค่าได้ เพื่อรับประโยชน์จากมูลค่าพอร์ตที่จะเพิ่มขึ้นในรูปเงินบาท

อีกทั้งความผันผวนของค่าเงินส่งผลกระทบมากต่อนักลงทุนระยะสั้น (1 ปีหรือน้อยกว่า) แต่สำหรับ นักลงทุนระยะยาว (10 ปีขึ้นไป) การเติบโตของตลาดหุ้น (ซึ่งอาจสูงถึง 100% หรือมากกว่า) จะมีความสำคัญมากกว่าความผันผวนของค่าเงินซึ่งมักจะวิ่งอยู่ในกรอบเพียง 5-10% ในระยะยาว

การถัวเฉลี่ยต้นทุน (DCA)

การทำ DCA อย่างสม่ำเสมอจะช่วยลดความเสี่ยงจากความผันผวนของค่าเงินได้ เพราะเป็นการกระจายต้นทุนทั้งในช่วงที่เงินบาทแข็งค่าและอ่อนค่า

ค่าเงินผันผวนขึ้นลง และในอดีตที่ผ่านมาก็เคยอยู่ในจุดที่เงินบาทแข็งค่ามากกว่านี้ ก่อนที่คุณจะตัดสินใจทำอะไรกับพอร์ต อยากให้วิเคราะห์ให้ครอบคลุมถึงคุณภาพและปัจจัยที่เกี่ยวข้องมากกว่าผลกระทบภายนอกที่อาจกระทบเพียงระยะสั้นๆ

การลงทุนเป็นเกมระยะยาว เหตุการณ์ความผันผวนตัวเลขติดลบจะมีให้เห็นเรื่อยๆ แต่หากคุณยึดมั่นในหลักการที่ถูกต้อง มีวินัย พอร์ตของคุณก็จะสามารถผ่านความผันผวนเหล่านี้และเติบโตได้ในอนาคต

หากมีข้อสงสัยเพิ่มเติม หรือต้องการปรึกษาการลงทุน สามารถติดต่อเจ้าหน้าที่แนะนำการลงทุนของเราได้ที่ Line: @JittaWealth โทร. 02-460-8888 ปรึกษาฟรี! ไม่มีค่าใช้จ่าย